2020疫情催化云端扩容压力增加云服务持续扩容,带动IDC、服务器等需求提升

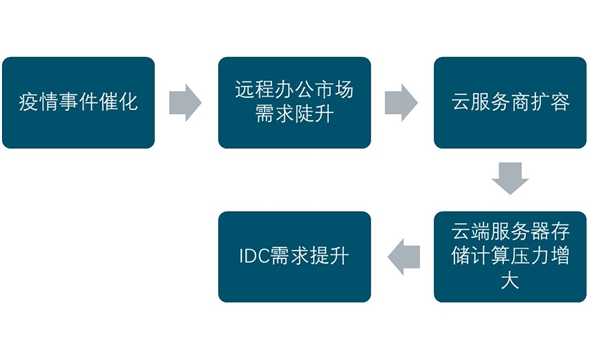

疫情催化IDC需求上升。由于疫情事件,国内远程办公需求陡升,给云服务厂商带来的扩容压力不断增加,带动了IDC、服务器等底层资源需求上升。

1、疫情催化IDC需求上升

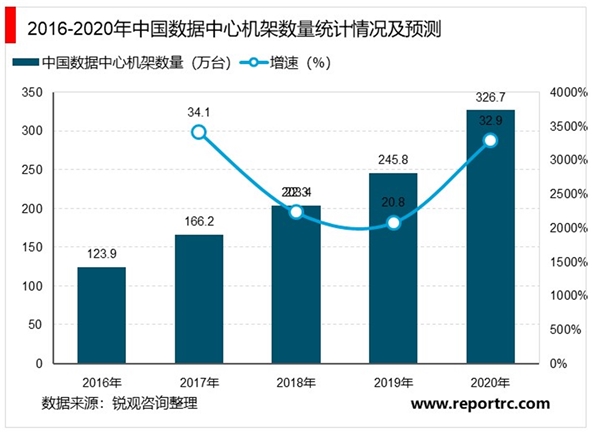

2015年以来,全球数据中心机柜数量持续增加,我国数据中心机柜规模显著提升。根据数据中心白皮书统计数据,全球数据中心机架数量由2015年的479.7万架增长至2017年的493.3万架;此外,白皮书预计2019年全球数据中心规模将达到495.4万架,2020年达到498.5万架,实现总体持续增长。我国数据中心机柜数量规模提升,2018年已达到210万个,同比增长约26%,显著高于2015年108万个机柜数量规模。

图:疫情催化远程办公需求,云端服务压力增大

资料来源:公开资料整理

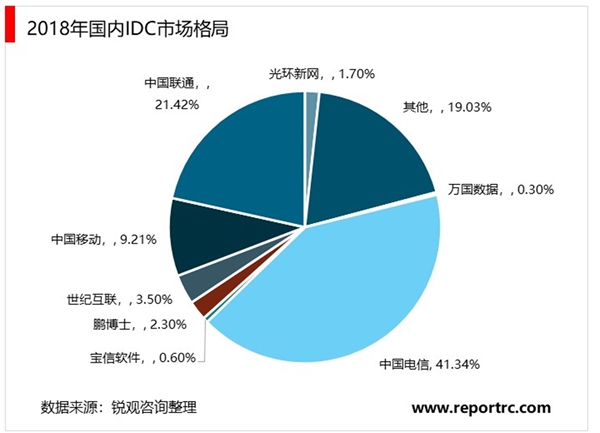

国内IDC服务提供方主要包括运营商、第三方IDC厂商和云计算厂商等,运营商占据大量市场份额。中国国内电信运营商早在上世纪90年代就开始以托管、外包或者集中等方式为企业客户提供大型主机管理服务。基于客户和资金等方面的优势,电信运营商目前已成为国内IDC市场的主要参与者。电信和联通长期经营宽带网络服务,通过自建IDC吸引客户,IDC建设规模国内领先,截至2018年国内市场份额分别为41%和21%。中国移动自2013年获得宽带运营牌照以来,发力布局IDC业务,2018年市场份额达到9%。

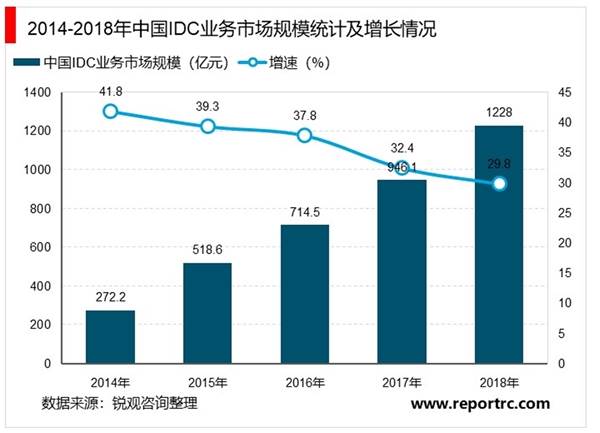

2、我国IDC市场正在从高速发展期过渡向成熟期

我国IDC市场正在从高速发展期过渡向成熟期,客户需求更加明确清晰,在采购IDC业务时能够准确评估实际需求;同时,IDC服务商也保持均速扩张原则,稳步开拓市场。市场供给双方均理性处理采购需求与供给能力,这标志着中国IDC正发展为专业、合规、良性的市场。

根据通信院数据,近年来中国数据中心机架数量呈快速增长趋势,2017年,中国数据中心机架数量为166.2万台,同比增长34.1%,2018年中国数据中心机架数量约为203.4万台,同比增长22.3%。预测到2020年,国内数据中心机架增长到326.7万台左右。

2、增值业务发展迅猛,基础业务呈下降趋势

IDC业务可分为基础业务和增值业务两种。基础业务包括主机托管、宽带出租、IP地址出租、服务器出租和虚拟主机出租等,增值业务包括数据备份、负载均衡、设备检测、远程维护、代理维护、系统集成、异地容灾、安全系统和逆向DNS等,就目前国内IDC市场结构而言,基础业务占比呈下降趋势,而增值业务发展迅猛,大有后来居上之势。

第三方IDC厂商受益于政策支持,业务规模逐步扩大,服务专业化为最大优势。2012年,工信部印发《关于鼓励和引导民间资本进一步进入增值电信业的实施意见》,提出“鼓励民间资本开展增值电信业务,进一步明确对民间资本开放因特网数据中心(IDC)和因特网接入服务(ISP)业务的相关政策,引导民间资本参与IDC和ISP业务的经营活动”,标志着数据中心等电信增值业务再次向民营资本开放,推动第三方IDC厂商快速发展。以专业第三方IDC厂商光环新网为例,公司自2014年以来通过持续自建和并购,快速提升IDC机柜保有量。公司通过收购上海明月光学、科信盛彩、德信致远和中金云网等,获得上海嘉定、太和桥、房山、和中金云网高等级数据中心。光环新网目前运营机柜数约3万台,通过持续的并购和整合,未来有望形成10万台机柜的保有量。第三方数据中心服务商由于业务布局较为专一,业务重点更为清晰,提供IDC服务的专业性和及时性显著优于其他厂商。

云服务厂商积极参与,IDC产业快速发展。BAT等大型互联网/云计算厂商开始与第三方IDC服务商合作或共建数据中心,采用自建或定制化模式进行数据中心及相关IT设备的部署,其中,阿里巴巴相继在张北、深圳、上海、青岛等地定制数据中心;腾讯在上海、深圳、重庆、天津进行东南西北数据中心部署,也有部分云计算厂商开始尝试自建数据中心。

表:互联网公司CAPEX(单位:亿元)

资料来源:公开资料整理

看好第三方IDC服务提供商。运营商的重点覆盖区域不同,运营商之间以及相同运营商跨区域间网络传输受到一定限制,其基于自有IDC向客户提供服务难以满足部分客户对网络传输的要求。专业第三方IDC不受单个运营商网络的限制,能为客户提供多样化产品和服务,竞争优势逐步凸显。3G、4G移动通信的发展和移动APP的爆发也为第三方IDC快速成长奠定基础。持续看好光环新网、科华恒盛、数据港、宝信软件、万国数据、世纪互联第三方IDC服务提供商的市场前景。