2018年山东省白酒市场品牌垄断品牌分析

山东2018年次高端收入44亿元,占比8%,未来5年次高端收入CAGR约24.9%。山东因人口众多,白酒规模大,据中国糖酒网以及我们估算,山东白酒整体收入规模约550亿元(出厂端)。山东白酒消费具备“两低一多”特色,即价位低、度数低、多饮38度酒,但近年来伴随消费升级,百元价格带迅速扩容。虽然百元以下仍是主流,但部分核心烟酒店百元以上产品创收已近半数。我们假设山东次高端占比与河北接近,达8%,对应次高端规模约44亿元。我们预计2023年山东白酒规模将达743亿元,对应2019-2023年CAGR为6.2%;同时,预计山东经济较为发达,次高端占比每年提升约2个PCT,2023年将提升至18%,对应次高端规模达133.74亿元,2019-2023年复合增速为24.9%。

1、山东地产酒竞争格局高度分散

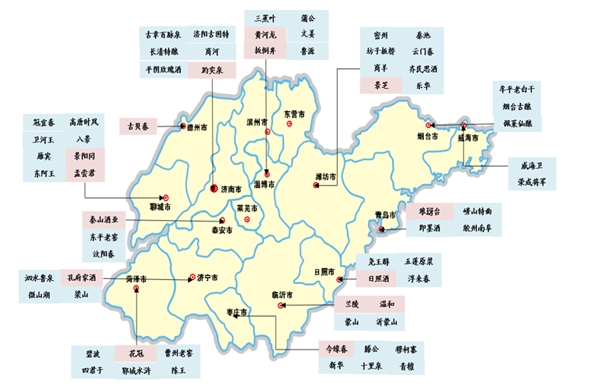

山东地产酒竞争格局高度分散,各县基本都有地产品牌。据酒业家,山东可全省化的品牌仅扳倒井、景芝、花冠、云门四家,兰陵、古贝春、泰山、秦池、今缘春等割据各地级市,且各地级市下各县也有自己的白酒品牌,如省会济南下属县市自北向南分别有商河今朝酒、济阳财源宝、济南趵突泉、章丘百脉泉、长清白鹤泉、平阴玫瑰酒。且山东地产酒普遍偏小,过亿白酒厂商至少28家,但本省最大的景芝酒业18年收入仅20亿元(百元价位的景阳春单品10亿元),洋河18年山东规模达25亿元。山东只有相对较大的地产酒,没有可以领军的品牌,地产酒竞争格局高度分散。

图:山东地产酒竞争高度分散,基本每个地级市都有地产品牌

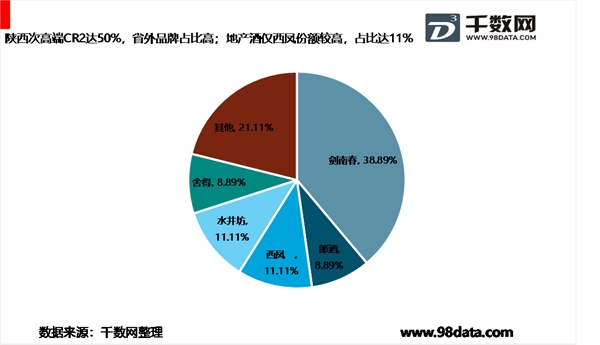

2、山东次高端CR2约22.8%,省外品牌垄断,地产品牌布局少

山东次高端CR2约22.8%,省外品牌垄断,地产品牌布局少。山东地产酒在前几轮消费升级中全线掉队,基本只有中低端产品,本省高端酒、次高端市场基本为省外品牌垄断,CR2为22.8%。据酒业家等酒业媒体,2018年剑南春5亿、占比11.4%;郎酒5亿、占比11.4%(红花郎10年5亿);习酒5亿、占比11.4%(金钻习酒5亿)。其他次高端参与品牌中省外品牌深耕团购渠道多年,主要为洋河、汾酒以及黔系酱香酒(金沙回沙酒、国台、珍酒);本省品牌仅花冠、云门酱酒、一品景芝次高端起量,其他地产酒也有推出自身的次高端产品,如泰山五岳独尊30年、百年兰陵王、古贝元白版酱酒、秦池鲁酱一号。

3、地产酒复兴加入次高端竞争,酱香成为山东趋势

地产酒复兴加入次高端竞争,酱香成为山东趋势之一。近年来山东白酒市场呈现两大趋势,分别为地产复兴、酱香产品风行。

1)地产复兴:2018年以来山东省政府指引本省白酒企业复兴,据微酒,景芝、国井目标收入规模均过百亿;泰山、兰陵、花冠、古贝春、琅琊台目标收入规模过30亿;趵突泉、百脉泉、云门、天地缘、红太阳、景阳冈、欣马等20家企业目标规模均过5亿。

2)酱香产品风行:山东白酒香型经营范围广,涵盖酱香、芝麻香、浓香、兼香,及多种细分地产香型,但由于茅台及系列酒的成功运作,酱香酒在山东起势,本土品牌纷纷布局酱香产品,如云门酒厂引领北派酱香崛起,花冠、古贝元、秦池均推出了自身的酱酒产品。

3)此外,景芝打出芝香型寻求差异化,且地产酒中也有众多细分香型,是否能为消费者接受仍需时间考验。