2018年湖南白酒市场营销能力减弱,未来如何发展

半开放市场如陕湘,地产龙头因渠道营销能力稍弱,仅能在当地次高端市场保持一定份额。主流白酒消费省份中,湖南陕西两省虽然具有能够布局次高端领域的地产龙头,但其渠道营销能力稍弱于苏皖等地产龙头。其中陕西市场地产龙头西凤酒目前仍旧采用较为传统的依赖经销商贴牌的方式销售,据酒业家,西凤酒的销售额70%以上由总经销品牌或者包销品牌贡献;湖南地区地产龙头酒鬼酒在渠道模式上仍旧以传统经销商模式,甚至部分产品采用大商包销的模式。新疆、甘肃和青海等市场地产品牌一方面因地缘优势,另外一方面其酒水市场较小,外来名酒也很少重视,地产品牌也能够守住市场。对于该类市场,尽管其渠道营销能力稍弱于苏皖地产龙头,但凭借品牌底蕴、产品特色和地缘优势未来也能在当地次高端市场维持一定的市场份额。

表:按照品牌力、基酒储备来看陕湘等地产龙头具有布局次高端的基础,但渠道营销能力稍弱

| 省份 | 白酒体量(亿) | 次高端体量及占比 | 人均收入(元) | 地产龙头 | 地产龙头次高端体量及市占率 | |

| 湘窖 | 3亿/11% | |||||

资料来源:公开资料整理

湖南次高端白酒市场较为开放,川酒强势占据一半以上份额

湖南18年次高端收入约26亿元,占比10%,未来5年次高端收入CAGR约22%。根据我们估算,湖南白酒规模约260亿元,白酒消费量大,人均白酒消费量11.27公斤,约全国人均1.2倍。湖南白酒消费习惯与安徽类似,政商消费更多,因此近年来消费升级带动下,湖南次高端占比较高,预计占比约10%。我们以次高端占比为10%计算,对应湖南次高端出厂规模达26亿元,假设未来5年湖南白酒总收入增速与全国相同,为6.2%,则2023年湖南白酒收入351.24亿元,同时湖南白酒消费习惯与安徽更相近,我们认为2023年湖南次高端占比也有望与安徽一样提升至20%,对应次高端收入70.25亿,5年年均复合增速22%。

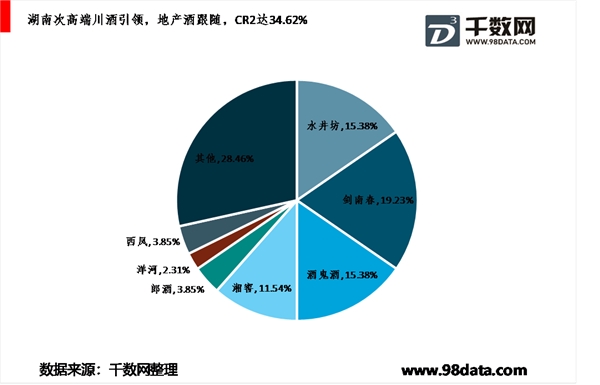

湖南白酒竞争格局较为开放,川酒引领,地产酒跟随,CR2达34.62%。湖南地产酒实力偏弱,据微酒,最大的湘窖酒业18年收入约30亿元,其他酒企均未过10亿,酒鬼酒18年湖南省收入4亿元。湖南位于渝、黔、鄂、赣四省交界,周边省份形成对湘酒的合围,白酒市场较为开放,对外地酒包容性高,各个价位均有外来品牌布局。如茅五泸垄断高端价位;川酒占据次高端一半以上份额,本土品牌以本土的酒鬼为主、湘窖为辅;中低端酒布局者中,有来自江西的四特,有湖北的白云边、稻花香,有江苏洋河,有皖酒古井贡等,省内品牌湘窖份额大,武陵酒等仅在各自市场具备一定规模。据酒业家等数据,湖南次高端市场剑南春、水井坊份额最大,CR2达34.62%,剑南春收入达5亿,占比19.23%;水井坊4亿,占比15.38%。川酒中郎酒同样占据一定份额,收入达1亿元,占比达3.85%,川酒合计占据次高端份额达38.46%。此外省外品牌中西凤次高端收入约1亿元,占比3.85%;洋河整体收入达4亿元,以河南、山东13%-17%的占比类推,选取15%对应梦之蓝收入约0.6亿元,占比湖南次高端份额达2.31%。省内品牌中,酒鬼酒收入约4亿元,湘窖3亿(假设半开放市场地产酒总收入中10%为次高端收入),占比分别为15.38%、11.54%,地产酒次高端收入占比达26.92%。

湖南市场较开放,省内酒鬼、湘窖相对强势