疫情让行业趋势来的更快食品餐饮渠道承压,家庭消费部分受益

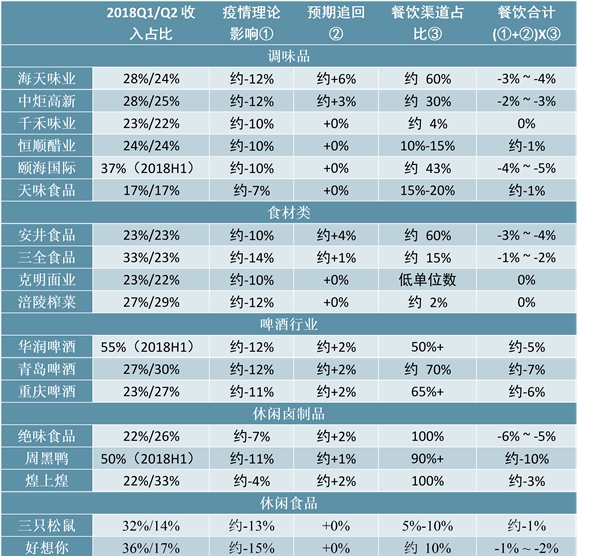

餐饮消费方面,我们认为测算疫情影响的核心在于以下几点,测算结果如下表:

疫情理论影响。根据不同行业淡旺季,我们将各家公司月度收入占比进行了大致拆分,按照2/3/4月分别影响80%-100%/20%-30%/15%-20%,计算各家公司餐饮渠道受到的理论负面影响。

预期追回。疫情结束后,一方面,餐饮消费短期内可能迎来弹性,带动相关餐饮属性食品板块需求增长;另一方面,行业龙头望凭借竞争优势抢夺份额,追回疫情期间部分损失。综合以上,给予部分公司增速的预期追回。

表:餐饮消费影响测算

资料来源:公开资料整理

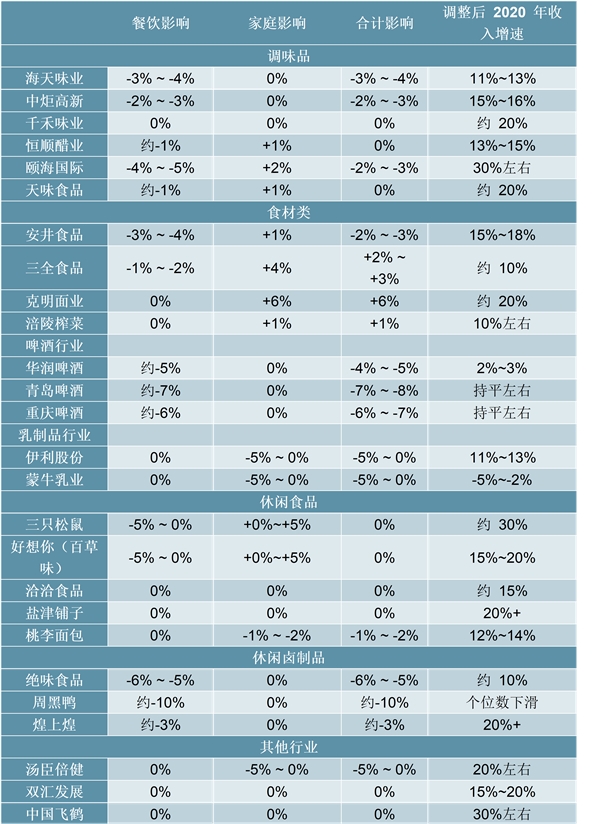

海天味业:由于餐饮渠道占比较高,公司理论上短期餐饮渠道销售受影响相对明显,但考虑到其强大的竞争优势,有望短期抢夺份额削弱影响。根据草根调研判断,1月餐饮经销商新增库存7%左右(库存占全年计划量),2-3月仍需完成约5%左右任务、但终端需求,Q1合计新增库存与我们预测的餐饮影响12%相当。疫情结束后,我们预计公司可能采取提升促销力度、捆绑销售、买断式销售等方式拉动终端需求、抢占份额。公司优势体现在:①品牌知名度高、渠道认可度高;②可以凭借产品组合优势(酱油/蚝油/酱,甚至醋/料酒等),捆绑抢占餐饮渠道库存;③作为绝对龙头具备更强的投入能力;④经销商质量更优、抗风险能力更强,具备高效执行厂商政策的能力。综合判断,此次疫情通过餐饮渠道,预计对公司2020年收入影响3%-4%。

颐海国际:公司餐饮业务主要为关联方海底捞,2019H1关联方收入占比43%。海底捞公告,自1月26日期关闭大陆门店,目前仍尚未营业,对公司关联方收入造成一定影响。结合对海底捞经营预测,我们判断关联方对颐海2020年收入影响约4%-5%。安井食品:公司餐饮渠道占比较高(约60%),但由于疫情在农历新年年底,春节后公司逐步进入销售淡季,因此预计后续影响相对较少。此外,考虑到公司在速冻食品餐饮渠道的领先优势,预计疫情结束后公司能抢夺份额削弱影响。整体判断,此次疫情通过餐饮渠道,对公司2020年收入影响3%-4%。

啤酒行业:疫情通过现饮渠道对啤酒行业产生的影响从以下几点分析:①啤酒行业现饮渠道占比约50%,现饮渠道需求下降对板块整体影响较为明显;②虽然一季度整体为啤酒消费淡季,但春节期间啤酒消费较为集中,因此疫情影响了啤酒旺季销售;③部分啤酒产品保质期在6个月左右,后续有库存消化压力。综合判断,此次疫情通过现饮渠道,对啤酒行业2020年收入影响5%-10%。

休闲卤制品:休闲卤制品行业主要为到店购买的类餐饮模式,受到消费者外出减少、部分门店被迫关闭等影响,尤其是机场、高铁站等高势能门店,根据草根调研,行业闭店水平在40%-60%不等。疫情结束后食品安全管控望趋严,家庭作坊店可能加速淘汰;同时小众品牌受疫情影响扩张减速,均为大型连锁品牌提供加速抢夺份额的机会。综合判断,疫情对休闲卤制品行业2020年整体收入影响5%-6%,以湖北市场为主的周黑鸭影响更大。

1、家庭消费:关注消费场景影响&补货能力

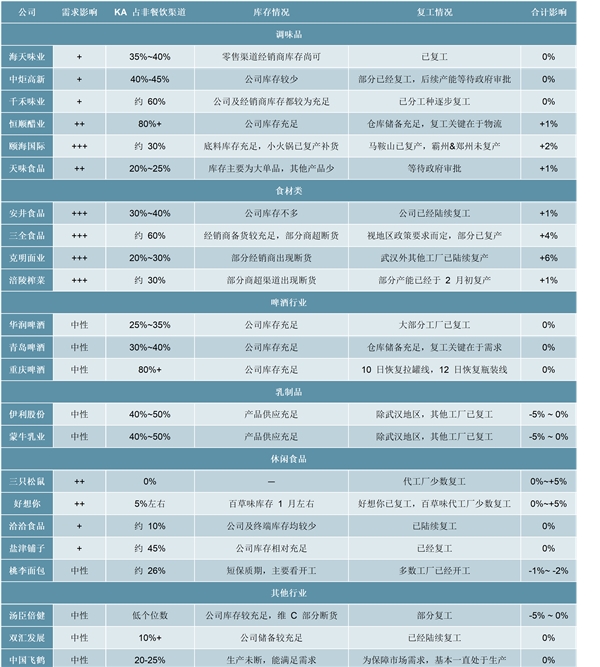

家庭消费方面,我们认为测算疫情影响的核心在于以下几点,最终测算结果如下表:

消费场景:不同消费场景受疫情影响有所差异,例如春节送礼等场景部分受负面影响,家庭餐饮、线上消费等场景相对受益,需考虑影响或受益的比例。

零售渠道结构:零售渠道中KA受影响程度较小,部分传统渠道疫情期间关停。补货能力(库存/复产/配送):对于疫情期间家庭消费受益品类,产品库存(公司/经销商/渠道)、工厂复产、经销商复工、物流配送等决定利好程度。绝大多数企业库存和复产可以满足需求,但均受到了物流配送的限制,经销商动员复工有一定差异。

淡旺季:同样由于淡旺季不同,各个板块疫情对家庭消费的影响也有所不同,测算中我们也同时考虑月度销售差异,例如线上休闲食品在春节前一周左右就逐步进入淡季。

龙头优势:考虑各家公司抢占渠道、尤其是KA陈列及货架资源的优势。例如乳制品双龙头在疫情背景下,借助渠道调整、促销助力等多种方式削弱影响。

表:家庭消费影响测算

资料来源:公开资料整理

2、家庭消费相对受益:

食材类(安井食品、三全食品、克明面业、涪陵榨菜等)、调味品(颐海国际、天味食品、恒顺醋业等)。

安井食品:家庭端需求显著受益,锁鲜装表现出色。目前公司工厂基本已经复产,而湖北工厂仍在建设,疫情仅拖后投产时间、对公司供应影响不大。受限制于冷链配送仓储,渠道补货需求无法完全满足;未来随着物流效率逐步提升,家庭需求有望更好满足。综合判断,通过家庭消费,公司2020年收入受益约1%。

颐海国际:在疫情背景下,消费者更喜欢耐储&方便食品,复合调味料、小火锅需求提升,局部渠道出现断货情况。目前底料库存充足&小火锅工厂已复产,但受物流影响,春节期间并不能完全满足补货需求,尤其是低线城市,判断未来物流效率将得到逐步提升。综合判断,通过家庭消费,公司2020年收入受益约2%。

三全食品:公司产品中约85%为家庭消费需求,其中KA渠道销售占零售渠道更是达到60%,疫情期间终端需求旺盛。节前终端备货充足,但仍然受制于仓储物流影响,终端需求无法完全满足。综合判断,通过家庭消费,公司2020年收入受益约4%。

克明面业:公司挂面和方便面产品作为耐储&方便的食品,在疫情背景下成为家庭储备的重要选择,需求持续增长。并且公司在商超渠道市占率达19%,稳居第一,优势明显、充分受益。从供给看,除武汉工厂外,公司其他工厂已陆续推进复产,但同样受制于员工和物流,整体需求满足能力有限。综合判断,通过家庭消费,公司2020年收入受益约6%。

涪陵榨菜:榨菜作为耐储&方便食品,家庭消费需求提升,公司商超渠道占比约30%。从供应看,公司工厂2月初就已部分复产,但同样受物流影响明显,整体补货能力有限。此外,公司在广东等流动人口较多的华南市场(2018年华南占比29%)销售占比较高,而短期内受人员回流推迟影响,预计销售受到一定影响。综合判断,通过家庭消费,公司2020年收入受益约1%。

3.线下略有影响,幅度不大:

包括乳制品(伊利股份、蒙牛乳业等),短保面包(桃李面包等)。

乳制品-伊利&蒙牛:疫情对乳制品企业的影响体现在:①春节走亲访友送礼需求减少;②消费频次下降影响日常消费需求。伊利积极应对,通过多渠道销售、高端品特价销售加强动销,减弱疫情影响。鉴于公司在本次疫情中反应迅速、积极主动,或将在后续3-6月追回损失的量,判断对全年增长影响有限。蒙牛也在积极推动促销,预计影响全年增长0-5%。

桃李面包:疫情对公司的影响逻辑主要在于:①疫情催生部分家庭面包需求,开工开学推迟影响部分消费场景;②公司销售渠道中KA占比26%,传统门店部分闭店;③2月是短保的淡季。综合来看,预测疫情对公司2020年收入负面影响1%-2%。疫情后,如何挖掘食品饮料投资机会?

通过以上测算,我们认为疫情仅是优秀公司前进路上的绊脚石,疫情后应从两条主线挖掘食品饮料板块的投资机会:

传统调味品:餐饮格局加速演化。调味品的餐饮渠道消费量大、粘性高,具有易守难攻的属性,是调味品行业的最核心渠道。尽管此次疫情对调味品餐饮渠道销售产生一定负面影响,但龙头公司望充分展现出公司抗风险能力、销售/经销商团队优势、品牌&品质&产品组合等优势,将损失降低到最小,加速抢占和巩固餐饮渠道份额。

乳制品:借销售实力强化原奶资源绑定。受疫情影响短期乳品销售不畅,上游原奶滞销,小型牧场倒奶喷粉。伊利、蒙牛双龙头具备更强的品牌、渠道、业务结构和资金实力,在疫情中迅速应对,通过业务员提早开工、抢占堆头、及时促销等方式,更快消化库存、更好维护上游原奶资源,实现市场份额的加速抢占。

啤酒:检验高端化战略。过去发展过程中,国内啤酒行业经历了从蓝海向红海转变的过程,目前已经形成了五强争霸的竞争格局。未来中国啤酒市场之争是高端之争,产品结构升级、抢占高端市场是啤酒企业持续增长的核心。在行业微利背景下,疫情导致的动销/库存压力,将考验各家公司的高端化战略执行力,利好战略坚定且有实力坚持的龙头公司。休闲卤制品:加速连锁化。一方面,疫情过后预计食品安全管控进一步趋严,休闲卤制品是食品安全监管的重要子行业,不具有食品安全保障能力的小品牌及家庭作坊店将被淘汰。另一方面,小品牌及家庭作坊店抗风险能力弱,伴随疫情发展,部分可能在短期租金、存货等经营压力下被淘汰。综上,预计疫情后休闲卤制品行业的集中度将进一步加速提升,具备食品安全保障能力、渠道扩张和下沉能力的大型连锁品牌明显受益。

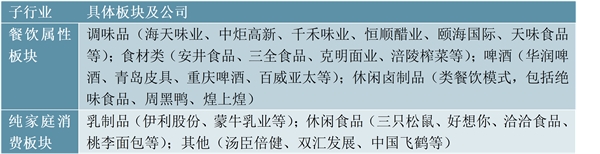

将食品细分板块分为两大类:①餐饮属性板块,由于疫情背景下餐饮消费受到制约,因此我们分别测算相关公司的餐饮消费和家庭消费影响,再加总得到全年影响。②纯家庭消费板块,家庭消费受到疫情负面影响较小甚至受益,纯家庭消费板块仅需家庭消费影响。

表:食品细分板块属性划分

资料来源:公开资料整理

表:疫情对各家公司2020年收入增速影响测算

资料来源:公开资料整理