中国食品饮料金属包装行业发展概况及主要进入壁垒

一、国内食品饮料金属包装行业发展概况

我国金属包装行业自20世纪80年代至今一直快速发展,行业技术水平和行业管理能力均不断提高,市场竞争秩序逐步改善,金属包装行业已进入到稳定有序的良性发展时期。我国金属包装业现已形成包括印涂装、制罐、制盖、制桶等产品的完整金属包装工业体系。 金属包装市场容量较大,未来具有较为明显的增长趋势,具体如下:

(1)金属包装是包装行业的重要组成部分,其产值占比逐步上升

金属包装是一种可以通过回收、再生进行无限次重复利用的资源,其再生过程是一个节约能源、避免污染的过程。由于具有机械性能好、阻隔性优异、保质期长、易于实现自动化生产、装潢精美、形状多样等优点,金属包装被广泛应用于食品饮料包装、医药品包装、化妆品包装、仪器仪表包装、工业品包装、军火包装等领域,在石油、森林资源供给紧张,以及追求自然降解、可持续发展的大趋势下,金属包装在包装产业中的地位愈加重要。

2017年金属包装容器制造行业主营业务收入占我国包装产业主营业务收入的11.03%,是我国包装产业的重要组成部分,预计到2020年,全国金属包装容器制造业在我国包装业主营业务收入的占比将达到16%-18%6;从细分行业来看,我国快速消费品细分领域中,软饮料及酒类应用金属包装的占比最高且近年逐步提升;食品和日化品领域金属包装占比较低,近年变动幅度不大;烟草业中应用金属包装的比例最低7。但与全球情况相比,我国快速消费品各细分领域中应用金属包装的比重存在明显差距。

(2)国内食品饮料金属罐呈稳定增长态势

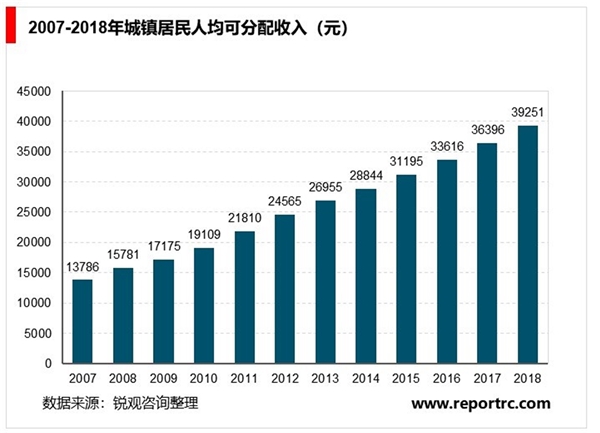

近年来,在国民经济水平持续提高,人均可支配收入稳定增长的背景下,我国食品饮料消费需求持续扩大,带动了食品饮料金属包装行业的发展, 市场需求呈现增长态势。

国民经济的稳步增长,居民可支配收入的不断提高,为食品饮料行业的成长提供了强有力的支撑。随着城乡居民收入水平的提高以及消费观念的转变,消费者对高品质食品饮料消费需求日益增长,对饮料的营养价值愈发重视,从而带动了含乳饮料、植物蛋白饮料、凉茶、八宝粥等软饮料消费市场的快速增长。软饮料市场的日益繁荣为饮料包装尤其是金属饮料包装创造了广阔的市场空间。饮料包装容器的需求将随着广大消费者对各类饮料产品新需求的不断涌现而持续增长。

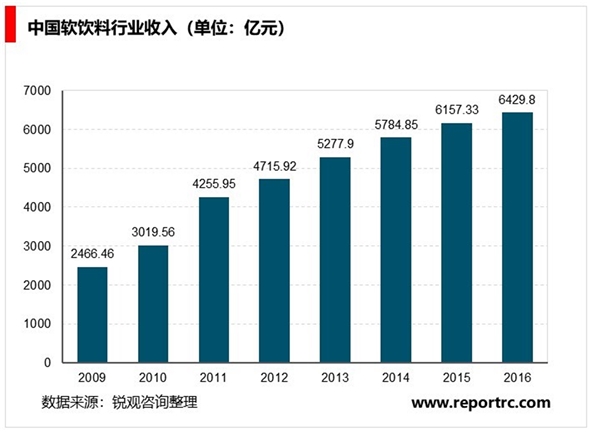

随着我国人民生活水平的不断提高,我国饮料产量和消费量也快速增长。我国软饮料产量自2003年的2,374.40万吨增长至2018年15,679.20万吨,年度复合增长率达13.41%。根据Wind资讯和中国金属包装网的统计, 2016年我国软饮料制造主营业务收入达到了6,429.80亿元,是2009年的2.61倍,保持持续增长的态势,预计到2022年,我国规模以上饮料制造企业将实现主营业务收入8,600亿元。软饮料行业的快速发展,为饮料包装行业提供了广阔的市场空间。

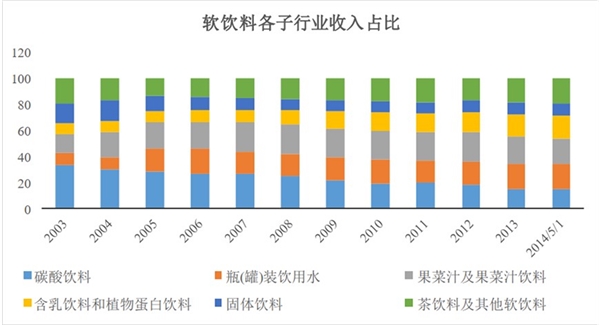

按原料和加工工艺分类,我国软饮料可进一步分为碳酸饮料、果蔬饮料、含乳饮料和植物蛋白饮料、固体饮料、瓶装水、茶饮料及其他饮料等。根据Wind 统计数据显示, 2003 年至 2014 年 5 月,我国软饮料中各细分板块行业收入占比变化情况如下:

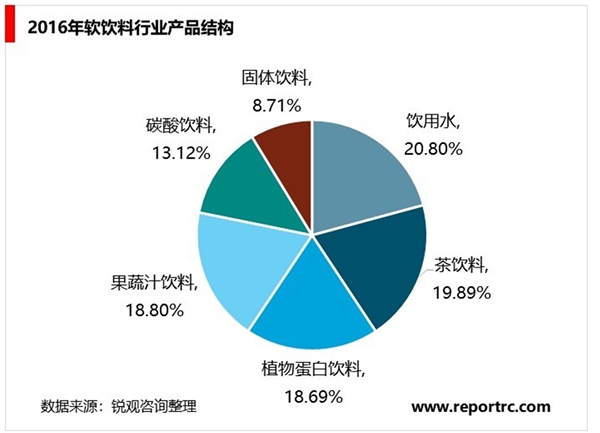

根据上图显示,我国软饮料消费中果蔬饮料、含乳及植物蛋白饮料以及瓶装水近年来占比不断提升,反映了居民健康意识的提高以及消费习惯的变化。2003年以来,含乳饮料和植物蛋白饮料得到显著的发展,根据中国饮料工业协会的统计, 2016年植物蛋白饮料行业收入为1,217.2亿元,在整个饮料行业的占比上升至18.69%,可见人们从饮食方面对健康诉求更加强烈,预计2020年植物蛋白饮料行业的市场规模将达到2,583亿元,占饮料行业市场总规模的24.2%,仍为饮料行业的主要细分品类。

食品饮料是我国金属包装的主要应用领域。食品饮料金属包装又可分为二片罐、三片罐和杂罐。根据中国包装联合会金属容器委员会统计, 2016年,我国食品饮料金属包装总产量达到926亿罐,同比增长9.42%;从产品结构来看,二片罐、三片罐和杂罐产量分别为400亿罐、 376亿罐和150亿罐,占比分别为43.20%、 40.60%和16.20%。

根据中国包装联合会金属容器委员会的预测,受益于下游食品饮料行业的稳步增长,啤酒罐化率水平的不断提高,以及罐头食品普及率的提升,未来几年食品饮料金属包装行业仍将迎来稳步增长。预计到2020年,我国食品饮料金属包装行业总产量将达到1,318亿罐,实现9.23%的年复合增长率。

(3)食品饮料金属包装使用率与发达国家差距明显,存在较大提升空间

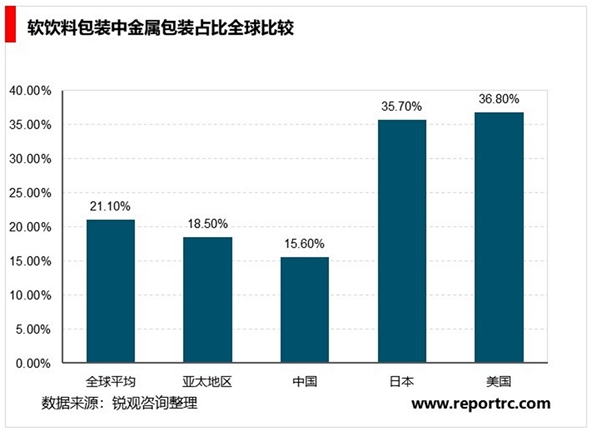

目前,我国食品金属包装使用率与发达国家差距明显,未来提升空间较大。根据Euromonitor统计8, 2013年我国软饮料包装中金属包装占比为15.6%,全球均值为21.1%,而美国、日本占比均超过35%;啤酒包装中金属包装占比18.9%,全球均值为38.1%,而美国、日本占比均超过60%。据Euromonitor预测, 2019年我国软饮料包装中金属包装占比有望继续提升至19%,啤酒包装中金属包装有望达到21.8%。

(4)行业集中度将逐步提高

在欧美市场,食品饮料金属包装行业呈现出寡头垄断的格局。 欧美食品饮料金属包装企业通常绑定一个或几个下游核心优质客户,例如波尔、雷盛等国际巨头与可口可乐、 百威等客户保持战略合作关系,正是金属包装行业贴近客户属性的体现,同时欧美食品饮料等快消品牌高度集中的发展格局,使得技术过硬、客户资源优势显著的金属包装企业能引领行业成长,最终成为行业龙头。

参照欧美市场的经验,我国食品饮料金属包装行业集中度将不断提高。目前我国中小金属包装企业数量众多、低端产品产能过剩,金属包装行业加快了行业整合,行业内兼并收购力度加大,代表案例如奥瑞金( 002701.SZ)入股中粮包装(00906.HK)、永新股份,昇兴股份(002752.SZ)收购太平洋制罐有限公司国内业务等。优势企业凭借其领先的技术水平,先进的管理经验以及雄厚的资金实力,不断做大做强,推动行业有序竞争,促进行业优胜劣汰,从而提高行业整体竞争实力。

(5)行业技术水平不断提升

近年来,我国金属包装行业整体技术水平得到大幅提升,行业龙头企业在加工制造方面已具备与国际大企业竞争的能力,尤其是部分龙头企业的装备及技术已跻身国际先进水平行列。行业内优质企业在学习国外技术和管理方式的同时,注重培养技术研发人才,加大自主研发力度,已经取得丰硕的研发成果,在金属包装罐身减薄、新材料应用、新产品开发、节能减排等方面已达到或接近国际先进水平。

未来我国金属包装行业技术研发的重点将以自主集成、设计为主,围绕提高生产效率和降低原材料消耗等方向开展。此外,下游客户对不同罐型和内容物的需求不断变化,将对金属包装行业内企业提升技术研发能力、扩展产品类别提出更高的要求。技术研发能力将成为未来行业内龙头企业的重要核心竞争力。

(6)拓展产业链、向下游延伸

近年来,包装行业龙头企业逐渐与核心客户建立了全过程生产模式,提供一站式食品饮料金属包装和灌装解决方案。通过将业务环节由金属包装产品的生产向下游延伸至灌装服务,可以实现包装容器设计、印刷、生产、配送、灌装一体化全方位客户服务,有利于更加深入挖掘产业链价值,在与核心客户的紧密合作、协同发展中不断提升自身的市场地位和核心竞争能力。综上,市场集中度不断提高、民众不断提升的食品饮料消费水平、资本和技术的不断发展以及产品质量的不断提高是饮料金属包装市场发展的主要驱动因素,我国金属包装行业拥有广阔的发展前景。

二、进入行业的主要壁垒

1、技术和规模壁垒

金属包装企业需要凭借先进设备,通过不断的技术创新,改进模具与生产工艺, 开发并应用节能减材等生产工艺技术,才能在产品成本控制、质量控制、环保节能等方面形成竞争优势,进而实现差异化竞争,稳固客户资源,获取高于行业平均利润的回报。技术创新不仅能够为客户节约成本,而且可以配合客户实现产品包装设计的改进和创新,甚至可以通过引入新型产品包装工艺技术创造新的消费需求,引领消费市场新的消费潮流。

食品饮料行业客户为维护其品牌竞争力,建立相对稳定的供应链,一般选择少数几个供应商进行大规模采购,这使企业的经营规模和生产能力成为能否获得客户资源的重要因素。同时,具备产能规模的包装企业有着更完整的产品结构和更全面的产品类型,可以有效摊薄固定成本和降低采购成本。规模化生产的企业有着稳定的经营活动和现金流,可以保证较高的技术研发投入,从而保持产品的技术优势,提高公司的核心竞争力。

2、客户壁垒

金属包装行业的规模经济效应明显,长期稳定的大规模订单是金属包装企业实现规模经济的必要条件。国内外金属包装行业的龙头企业普遍具有一个共同特征,即拥有稳定的优质客户并伴随客户共同成长。要成为行业内的优势企业,必须拥有核心客户,而赢得客户必须依靠自身在技术、管理、质量等方面的综合优势。出于食品安全和供应链稳定性的考虑,大型知名食品饮料客户对供应商的选择非常谨慎,通常需要经过严格、漫长的认证程序,而一旦确立合作关系, 出于保证产品品质的目的,通常选择与主要供应商长期合作;同时,由于金属包装运输半径对成本、供货及时性的影响相对较大,也决定了食品饮料客户与主要供应商之间会形成一种紧密的、相互依托、共同成长的共赢合作模式。

3、管理壁垒

金属包装行业作为传统制造业,竞争相对激烈,因此产业价值链的管理对金属包装类企业具有重要意义。一方面,从上游产业链来看,原材料供应渠道稳定性以及供应商议价能力直接决定了金属包装企业的成本水平。另一方面,下游客户所处行业竞争激烈,金属包装企业的生产成本、产品工艺水平以及对客户需求的快速反应能力成为企业掌握客户资源的关键。因此,金属包装企业需要具备较强供销协同管理能力、价值链掌控能力以及对其自身产供销进行一体化管理的能力,以保证公司生产控制运作效率、内部控制运行效率以及资本运作效率的不断提高,建立并巩固成本控制优势,逐步增强市场应变能力,从而更好地把握市场需求变化,快速响应客户需求,实现经营效率的提高和市场风险的降低。

4、资金壁垒

金属包装行业属于资本密集型行业。规模、布局及配套是金属包装行业重要的竞争要素。从国际金属包装龙头企业的发展历程来看,其成长扩张过程往往借助强大的资本实力进行投资建厂形成合理的生产布局,并进行行业内整合和海外扩张,形成完善的配套,以取得规模经济和成本优势。随着下游客户行业集中度的提高,客户跨区域生产布局的需求日益凸显,只有资本实力强大的金属包装企业才能适应并满足客户的需求,跟随客户的脚步发展。同时,金属包装企业为了保持行业领先的技术竞争优势而持续不断进行的研发投入也需要强大的资本实力作为支撑。