20203C产业锂电池行业市场需求分析,5G换机潮有望带动3C产业锂电池需求进入平

3C领域锂电池消费未来主要将由5G换机潮驱动。5G手机相较于4G具有高速率、短时延、广链接等特点,5G时代手机显示尺寸增加、多摄像头牌照、4K/8K视频播放等增强型功能对手机电量提出更高要求。从当前已公布5G配置电池水平来看,5G手机平均比4G手机带电量提升10%-20%,带电量提升意味单机对锂电池需求增加。从边际增量上看,5G换机潮带动锂电池消耗一方面来自4G换5G手机带动购机量的提升,另一方面平均手机带电量的拉升带动锂电池出货量。

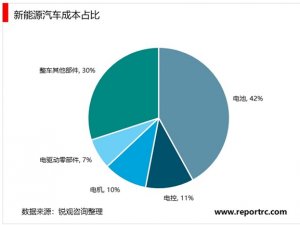

图表:5G新型手机电池容量普遍高于4000mAh

资料来源:公开资料整理

1、智能手机市场已进入存量替代时代单机电容量提升拉动钴需求增量

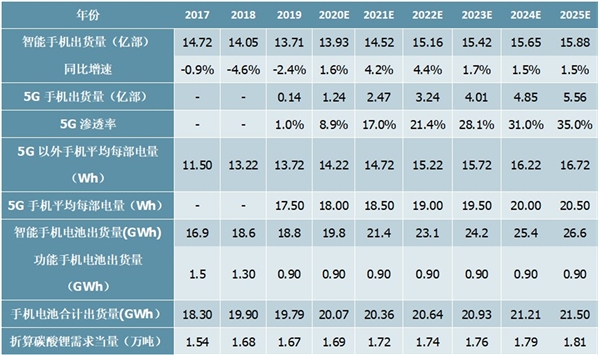

智能手机迈过2G到4G更新迭代后,基本在全球实现广范围普及,2017年以后全球智能机出货量同比呈现下降走势,手机需求由增量市场步入存量时代。而5G手机到来将在两方面提升3C电池需求:1)5G手机高性能要求使单机带电量步入4500mAh水平;2)5G新机型功能带动消费者提前换机需求。2019年12月国内手机出货量3044.4万部,其中5G手机541.4万部,渗透率占比达17.78%,累计出货量1,376万部,累计上市机型达34款(2019年6月前无5G手机上市)。根据IDC预测,2020年智能手机在5G机型需求元年释放下出货量同比有望由负转正小幅增长1.65%至13.93亿台,5G智能手机出货量占比预计达到8.9%,至2023年渗透率有望增至28.1%。

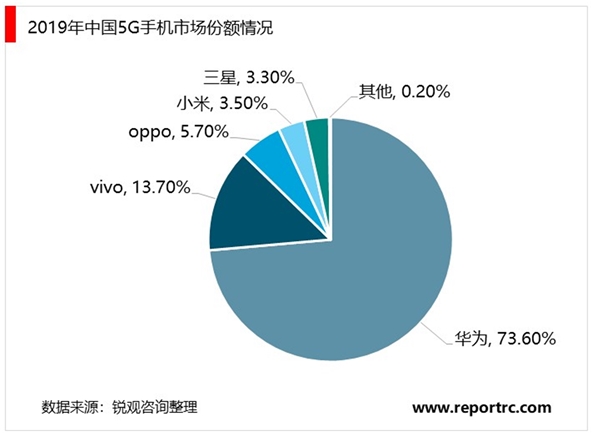

在5G手机方面,根据IDC数据,2019年中国市场5G手机出货量约为930万台。华为在中国5G手机市场中占有绝对优势,市场份额达到73.6%。其次是vivo,市场份额达到13.7%,其余厂商市场份额均为超过6%。

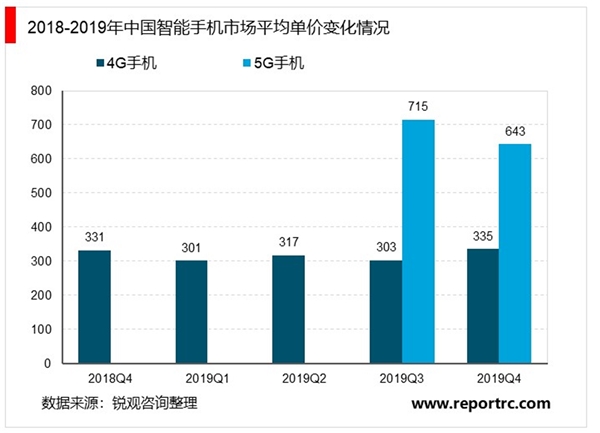

根据IDC数据,2019年国内智能手机整体市场平均单价约为322美元,较2018年同比增长0.7%。5G手机平均约为646美元,超出整体市场平均水平的2倍以上。

IDC认为目前,5G手机更高的平均单价基本来自于SoC等元器件的硬件成本提升带来的硬件溢价。在当前5G网络覆盖及内容生态搭建进度的大背景下,5G手机暂时未能将其转换为体验溢价。未来,随着整个行业主动地创新变革,硬件溢价将逐步转化为体验溢价,进而激发消费者的换机需求。

2、2025年全球手机市场锂电池出货需求提升

预计至2025年全球手机市场锂电池出货需求提升至21.5GWh,折合碳酸锂当量1.81万吨,年复合增长率为1.68%。在考虑单机带电量及5G购机潮的双重影响下,预计至2025年5G手机渗透率将达到35%,智能手机出货量在5G带动下由负转正。但考虑到整体手机市场趋于饱和,5G换机潮带动存量市场的换机升级,市场整体边际增长较为平缓,预计行业整体未来五年将维持1.38%的年复合增长,至2025年锂电池消耗碳酸锂当量为1.81万吨。

图表:预计至2025年手机锂电池消耗碳酸锂当量达到1.81万吨

资料来源:公开资料整理

传统3C市场增量主要来自充电宝,预计至2025年全球除手机外3C产品消耗碳酸锂当量为5.91万吨,年复合增长率为3.85%。当前笔记本电脑及平板电脑已转入存量时代,需求量步入平稳期。从单机带电量来看,英特尔和高通等通过额外软件或驱动程序延长续航时间,电池容量并非延长使用时间的主要方向。而平板电脑受智能手机及超薄笔记本产品侵蚀,整体出货量持续下跌,预期未来将延续-2%的同比涨跌幅。充电宝未来将是拉动3C市场的核心动力,在共享充电宝这一概念兴起后市场迅速升温,目前一二线城市已实现大范围铺设,预计未来共享充电宝将进一步向三四线城市拓展,未来三年需求量有望实现快速增长。

图表:预计至2025年智能手机外3C产品带动锂电池消费升至5.91万吨

资料来源:公开资料整理