2020骨科植入行业市场发展趋势分析,手术技术的进步骨科脊柱医疗器械市场市

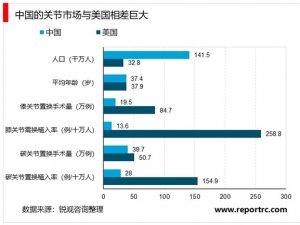

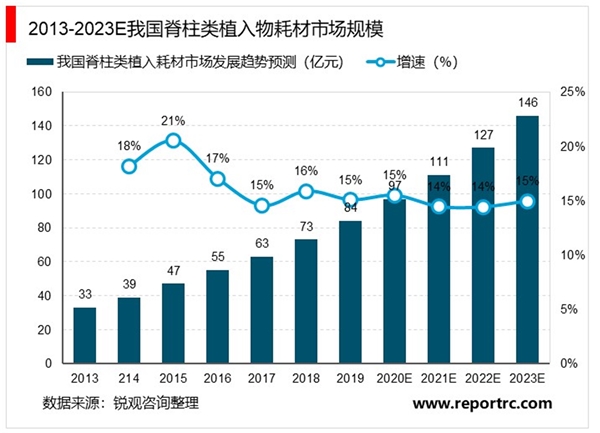

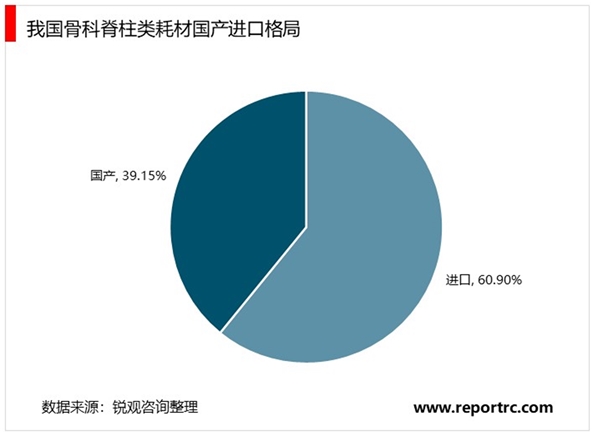

骨科脊柱器械占骨科器械约29%。而手术量来看,根据弗若斯特沙利文调查,2016年为47万例,2016年至2021年保持年化增长13.8%。从市场金额看,2013年至2018年中国脊柱植入耗材市场的销售收入由33亿元增长到73亿元,复合增长率为17.36%,高于骨科植入耗材的整体增速,2025年有望增长到146亿元,年复合增长为14.87%;并且,脊柱领域还存在较大的进口替代市场空间,目前国产化率仅有39.11%,进口占据60.89%的份额,以强生、美敦力、史赛克为代表的外资医疗器械企业为主。

骨科脊柱相关的手术属于较为高端的手术,大部分由骨科脊柱医生做,部分手术甚至会由神经外科医生来完成。而三级医院是脊柱相关手术实施最多的医院,根据第三市场调研公司Top-trustConsulting调查数据,从2013年脊柱的销售额上看,三级医院占比高达87%,二级医院和其它医院占比分别为12%和1%;外资品牌销售额中,三级医院用户占比超过90%;国产脊柱产品中,三级医院销售额占比也超过70%。

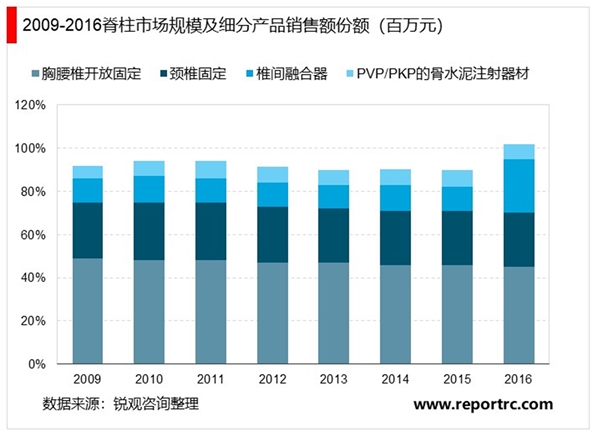

从脊柱的细分来看,胸腰椎开放固定器械是脊柱产品中最大的细分产品,而腰胸椎、颈椎、椎间融合器三个细分品类占据83%的份额。根据Top-trustConsulting统计,2013年脊柱市场细分产品中:

胸腰椎开放固定销售额12.13亿元人民币,占比为47%,2009-2013年复合增长率为24%;

颈椎固定销售额6.6亿元人民币,占比为25%,2009-2013年复合增长率为24%;

椎间融合器销售额2.89亿元人民币,占比为11%,2009-2013年复合增长率为27%;

PVP/PKP骨水泥注射器材销售额1.93亿元人民币,占比为7%,2009-2013年复合增长率为32%;

胸腰椎微创器械销售额1.23亿元人民币,占比为5%,2009-2013年复合增长率为

34%;

钛网销售额1.08亿元人民币,占比为4%,2009-2013年复合增长率为28%;

人工椎间盘销售额0.19亿元人民币,占比为1%,2009-2013年复合增长率为31%。

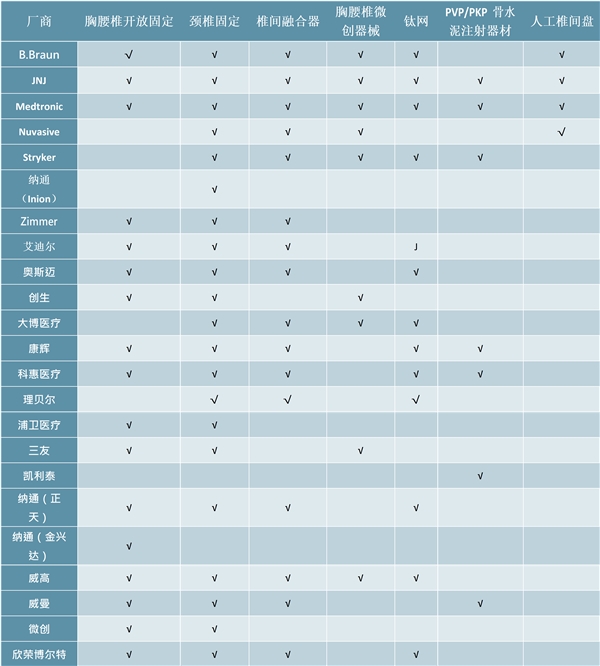

脊柱外资厂家在7个脊柱类别产品品类比较齐全,而国产公司普遍只在个别领域占据领导地位,例如凯利泰在PVP/PKP领域的进口替代,直到其并购艾迪尔才逐渐补充脊柱、创伤和部分运动医学产品线;另外,由于脊柱产品承重更大、摩擦更多,时刻处于受力的状态,故对产品要求更高,部分国产公司即使拥有对应部位的产品但是产品线依旧有欠缺。

表:中国脊柱市场主要厂商及产品齐全度示例(2013)

资料来源:公开资料整理

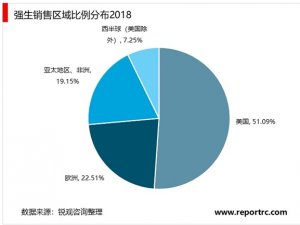

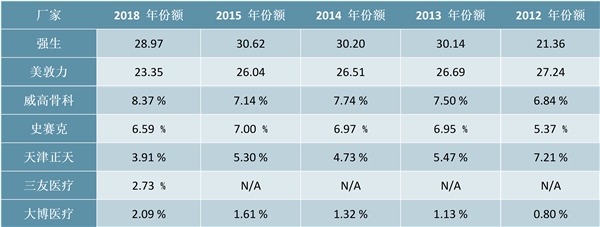

根据南方医药研究所数据,2018年我国骨科脊柱top6的企业市场份额中,强生以28.97%排名第一,美敦力以23.35%排名第二,史赛克6.59%排名第四,国产公司威高骨科以8.37%排名第三,紧接着是天津正天(北京纳通子公司)3.91%和三友医疗2.73%。三家外企占比52.91%,而在2015年占比为63.66%,主要进口脊柱厂商的份额在萎缩,份额下降10.75个百分点。2018年脊柱领域市场集中度CR6为73.92%,集中度相对比较高,脊柱产品技术含量高,非中小厂商可以深度参与。

表:我国脊柱植入类耗材市场TOP7企业

资料来源:公开资料整理

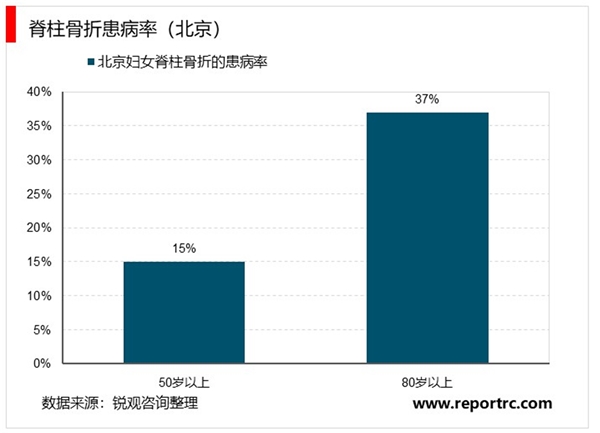

脊柱相关疾病高发,尤其是与年龄高度相关。文献研究,《颈椎病流行病学及发病机理研究进展》显示,脊柱侧弯、颈椎病的整体患病率在1.5%-2%、3.5%以上。根据《骨质疏松性椎体压缩性骨折的治疗指南(2015)》,每年大约有70万与骨质疏松相关的椎体骨折,16%的女性与5%的男性会出现有症状的椎体骨折;北京50岁以上妇女脊柱骨折的患病率为15%,到了80岁以上增加至37%。而根据2018年卫生统计年鉴,我国肌肉骨骼系统和结缔组织疾病的椎间盘疾病出院人数83.3万人,而2010年仅有24.5万人次,年复合增长16.53%。

腰椎间盘突出的微创治疗是目前脊柱科室发展较快的领域,从而带来了脊柱微创领域的机会。腰椎间盘突出症是指因腰椎间盘退变,导致纤维环破裂、髓核突出,从而刺激或压迫神经根、马尾神经,所表现出的一种临床综合症。《腰椎间盘突出症的介入和微创治疗操作规范的专家共识》指出,60~80%成人在一生中的某一时期发生过腰腿痛,复发率为60~85%,其中35%的患者发展为椎间盘突出症。流行病学研究表明,国内腰椎间盘突出症的发病率近年来呈上升趋势,尤其是青年人和中年人群体的发病率以惊人的速度发展。在临床治疗中,年龄最小的患者仅10岁,年龄最大的患者有90岁。从区域分布来看,腰椎间盘突出症在沿海经济发达地区更为频繁,其中在北上广等大城市的发病率较高,中国西部欠发达地区相对较少。从性别分布来看,腰椎间盘突出症的男女比例约为3:1。从职业分布来看,腰椎病患者主要是工人、司机、教师、都市白领等。

腰椎间盘突出症治疗方法有保守疗法和手术疗法,手术疗法分为开放性手术和微创手术,微创手术主要指经皮椎间孔镜下椎间盘摘除术。经皮椎间孔镜椎间盘摘除术优势明显而逐渐受到临床医生的欢迎,优势主要体现在于适应症广(能处理几乎所有类型椎间盘突出症病例)、创伤小(手术创口仅0.7~1.5cm,无需破坏椎旁肌、韧带、无需咬除椎板,不影响脊柱稳定性)、安全性高(局麻下完成手术,能与病人互动,不伤及神经和血管、术中出血少、视野清晰)、术后护理简单、恢复时间短。

至2017年,目前国内大部分已开展脊柱微创手术的三甲医院,皆已开展椎间孔镜技术,且椎间孔技术与射频消融技术的结合也得以广泛普及。目前国内市场,按照一家三甲医院每年约开展300台经皮椎间孔镜椎间盘摘除手术,而区县级医院每年约20~40台经皮椎间孔镜椎间盘摘除手术,按此数据预估,一个省份平均每年约有8000~12000台经皮椎间孔镜椎间盘摘除手术,推测全国范围内经皮椎间孔镜椎间盘摘除手术应该超过20万台。

未来骨科脊柱医疗器械行业的发展,一方面是进口替代带来的行业机会,另外一方面,人口老龄化带来的机会让行业本身的自然增速也不低,并且手术技术的进步带来微创手术的发展。骨科脊柱医疗器械市场目前还存在巨大的市场空间。