第三代半导体材料氮化镓(SaN)市场发展预测:发展氮化镓射频功放产业,实现

半导体材料的发展主要体现在三个方面:1)衬底及外延材料向大直径发展;2)材料质量和器件性能的提升;3)成本和价格的下降推动产业发展。在衬底方面,日本多家公司已在出售 2~3 英寸 GaN 衬底;在外延片方面,4~6 英寸 Si 衬底 GaN 外延片的材料已经实现量产。

在电力电子器件方面,目前 Si 衬底上 GaN 电力电子器件产品的耐压为 600V,实验室耐压已经超过 2000V,达到了市电应用要求,展现出巨大的实用潜力。

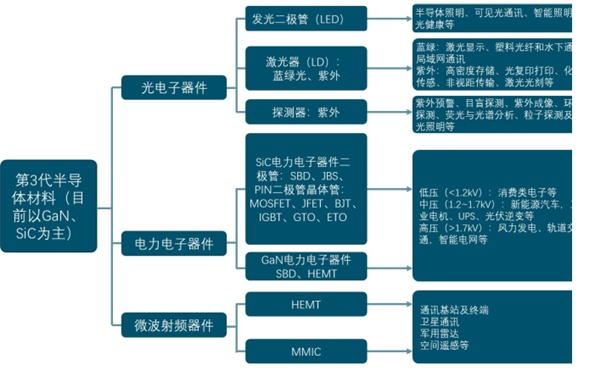

图表:第三代半导体材料器件产业链全景图

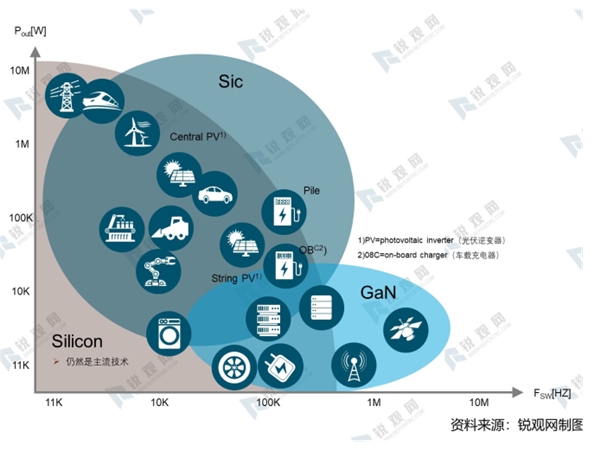

GaN又称为宽禁带半导体材料,属于第三代半导体材料。GaN的禁带宽度、电子饱和迁移速度、击穿场强和工作温度远远大于Si和GaAs,具有作为电力电子器件和射频器件的先天优势。目前第三代半导体材料以SiC和GaN为主。相较于SiC,GaN材料的优势主要是成本低,易于大规模产业化。尽管耐压能力低于SiC器件,但优势在于开关速度快。同时,GaN如果配合SiC衬底,器件可同时适用高功率和高频率。

图表:GaN、GaS 和 LDMOS 性能比较

资料来源:公开资料整理

注 1:NXP 于 2017 年推出 65V 下输出功率达 1800W 的 MRFX1K80H

注 2:Qorvo 于 2018 年推出 65V 下输出功率达 1800W 的 QPD1025

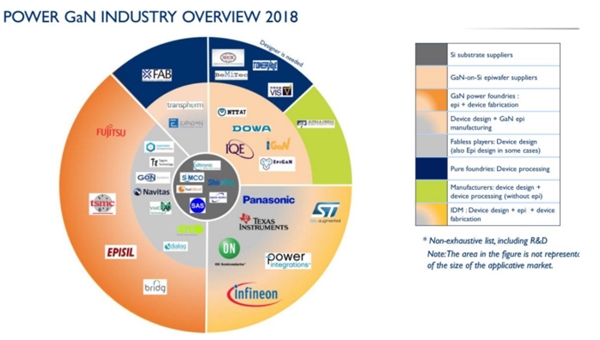

根据 Yole 报告,氮化镓产业链基本包括衬底、外延片、器件制造等环节,其中硅基衬底主要供应商有德国 Siltronic、日本 Sumco、日本 Shin-Etsu 等企业,而日本的NTT-AT、比利时的 EpiGaN 和英国的 IQE 等则是硅基 GaN 外延片的主要供应商。部分厂商则在产业链上延伸,同时生产外延片及器件制造,例如 Episil、Bridg、Fujitsu 等。目前主流氮化镓生产厂家依旧集中在欧洲国家及日本等,我国企业尚未进入供给端第一梯队。下面仅简单介绍以生产外延片为主的几家主流供应商。

NTT-AT。NTT 尖端科技株式会社成立于 1976 年,总部位于日本。公司目前生产可用于大功率集成电路及高频率通信领域的高品质氮化镓外延片。公司氮化镓外延片因高击穿电压、低漏电流和出色的 2DEG 特性而闻名,从而被优质的半导体厂商所采用。公司 2018 财年(2018 年 4 月-2019 年 3 月)实现收入 561.95 亿日元,实现净利润 24.24亿日元。

EpiGaN。公司成立于 2010 年,总部位于比利时东部哈瑟尔特市,是全球最大的微电子产学研中心之一 IMEC 的衍生公司。公司可提供 4、6 英寸氮化镓外延晶圆,广泛用于 5G 通讯、高效电力电子、射频功率、传感器等领域。目前公司已经率先实现了 8英寸硅基氮化镓磊晶圆工业量产,生产工艺处于行业先进水平。

DOWA。公司成立于 1884 年,目前面向尖端电子设备的需求进行开发,提供差异化半导体材料、导电材料及磁性材料。目前公司从事氮化镓外延片生产,通过使用专利缓冲层在氮化镓外延片上实现了高电压电阻和良好的平整度。下游主要应用于功率半导体中的逆变器和交直流变换器以及移动基站。

IQE。公司成立于 1988 年,总部位于英国卡迪夫,是全球领先的设计和制造先进的半导体外延产品的公司之一。下游市场主要为电子、汽车、航天等领域。公司 2018 年 共实现营收 1.56 亿英镑。

3.需求:迄今光电转换效率最高的材料体系氮化镓

作为第三代半导体材料,有更高的禁带宽度,是迄今理论上电光、光电转换效率最高的材料体系,下游应用包括微波射频器件(通信基站等),电力电子器件(电源等),光电器件(LED照明等)。

图表:GaN,SiC和硅半导体材料下游应用分布

目前采用氮化镓的微波射频器件主要用于军事领域、4G/5G 通讯基站等,由于涉及军事安全,国外对高性能氮化镓器件实行对华禁运。因此,发展自主氮化镓射频功放产业,有助于打破国外垄断,实现自主可控。

得益于 GaN 可处理更高频率和更高能效的电源,相比硅组件,GaN 可以在尺寸和能耗减半的条件下输送同等的功率,从而提高功率密度,帮助客户在不增大设计空间的同时满足更高的功率要求。而大范围的 5G 网络覆盖要求运营商部署更高功率和运行频率的设备,GaN 的功率密度优势可以满足他们的需求。

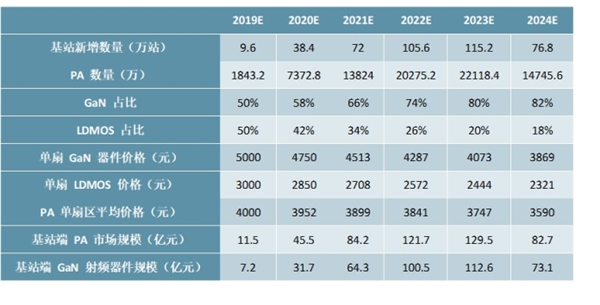

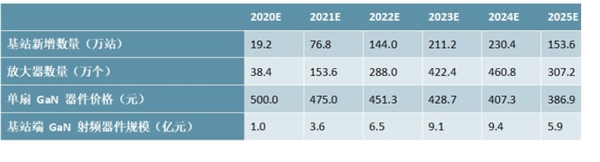

据拓璞产业研究院援引工信部数据,截至 2017 年 12 月底中国 4G 宏基站数量为 328万座。中国 5G 宏基站数量有望达到 500 万座,为 4G 基站数量的 1.5 倍。宏基站建设将会拉动基站端 GaN 射频器件的需求量,考虑到 5G 基站的建设周期,拓璞产业研究院预计到 2023 年基站端 GaN 射频器件规模达到顶峰,达到 112.6 亿元。

中国 5G 宏基站 PA 市场规模测算表

由于 5G 蜂窝网络布局有一定的极限,为了满足热点地区的网络需求,在宏基站之外,还需要布臵小基站组成微蜂窝网络。由于小基站不能对宏基站造成干扰,频率较宏基站更高,以 Sub-6GHZ 为主,GaN 射频器件是很好的选择。据拓璞产业研究院援引赛迪智库测算数据,中国 5G 网络小基站需求约为宏基站的 2 倍,即需要 1000 万站小基站。按照每个小基站需要 2 个放大器,小基站建设进度落后宏基站 1 年测算,到 2024年基站端 GaN 射频器件规模达到峰值,可达 9.4 亿元。

中国 5G 小基站 PA 市场规模测算

GaN降低光伏成本,带来更大的竞争优势

GaN 和 SiC 器件进入光伏市场,将为小型系统带来更大的竞争优势,主要包括:更低的均化电力成本,提升通过租赁和电力购买协议而销售的电能利润。此外,这些器件还能改善性能和可靠性。据北极星太阳能光伏网援引研究机构 Lux Research 报告显示,受太阳能模组的下游需求驱动,宽禁带半导体——即碳化硅(SiC)和氮化镓(GaN)将引领太阳能逆变器隔离器市场在 2020 年达到 14 亿美元。

GaN 军用市场需求快速增长

在军用市场,GaN 射频器件需求快速增长,根据《第 3 代半导体发展概述及我国的机遇、挑战与对策》数据,仅战斗机雷达对 GaN 射频功率模块的需求就将达到 7500 万只。目前,美国海军新一代干扰机吊舱及空中和导弹防御雷达(AMDR)已采用 GaN 射频功放器件替代 GaAs 器件。根据该期刊论文援引 Yole 的预测,2020 年末,GaN 射频器件市场规模将达到 7.5 亿美元,年均复合增长率 20%。