2020手机射频器件行业市场竞争格局分析(内附:组件分类,市场竞争格局,外

1、手机射频前端组件分类

射频(RF)指的是频率范围从 300KHz~300GHz 之间的电磁波。射频器件在无线通信领域中被广泛使用,起到在发射和接收的过程中将二进制数字信号与高频率的无线电 磁波信号转换的作用。射频器件市场主要分为两个方向:一个是以基站为代表的通信基 础设施建设市场,功率和散热要求高,频谱效率要求高,集成度要求一般。另一个是移动终端市场,生命周期较短(1-2年),周期性较基站射频市场弱,但规模更大。终端射频主要器件由功率放大器(PAs)、低噪声放大器(LNAs)、开关、双工器、滤波器和其他被动设备组成。

智能手机的功能日益全面,组件越来越复杂,剩余空间越来越小,对射频前端组件的集成度要求也就越来越高,因此模块化的射频前端将成为趋势,其价值将超过分立射频器件价值的总和。未来 5G 终端,集成的射频前端 RF 套片的价格甚至将超过主芯片, 成为手机主板中最贵的器件。同时,5G 的到来对射频芯片功耗和小型化提出了更高的要求,高频通信的射频是全球面临的普遍性难题。全球领先的射频相关企业已经展开了5G 高频通信所需的射频芯片研发。博通在 2016 年推出了主要针对 60GHz 频段 WiFi 标准(802.11.ad)的毫米波收发机芯片 BCM20138,并积极推出满足移动网络需求的高频射频器件。

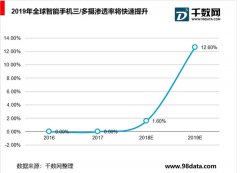

目前 4G 全网通手机前端 RF 套片的成本已达到 8-10 美元,含有 10 颗以上射频芯片, 包括 2-3 颗 PA、2-4 颗开关、6-10 颗滤波器。5G 的到来会使得 RF 套片的成本超过手机主芯片,物联网的爆发也对射频器件的需求推波助澜。手机射频前端模块和组件市场2017 年市场规模为 150 亿美元,预计到 2023 年将达到 350 亿美元,复合年增长率为

14%。其中滤波器为第一大市场,将从 2017 年的 80 亿美元增长至 2023 年的 225 亿美元,年复合年增长率为 19%。滤波器约占整体成本 50%,是射频的重要组成部分。但是,在滤波器方面,主要供货厂商为美国企业 Avago、Qorvo、Skyworks 以及日本企业TDK、村田、太阳诱电。我国厂商也在积极布局,SAW 滤波器厂商有麦捷科技、中电二十六所、中电德清华莹、华远微电和无锡好达电子,麦捷科技等生产的 SAW 滤波器已经开始逐步批量出货至二线厂商,并在积极向市场推广,寻求国产突破。BAW 滤波器暂时还处于研究所的研发阶段。

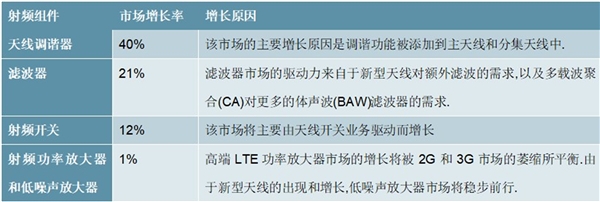

表:各个射频组件市场增长率

资料来源:锐观咨询整理

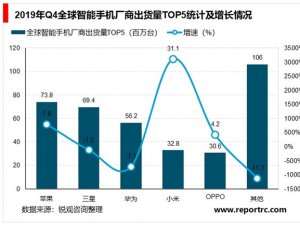

2、全球手机射频器件市场格局

2020 年射频芯片市场可达 190 亿美元,而高端市场基本被 Skyworks、Qorvo 和博通 3 家垄断,高通也占一席之地。国货只能卖给一些小品牌手机,且多为 2G、3G 芯片, 4G 射频芯片基本依赖进口。手机上的射频芯片占整个线路板面积的 30%~40%。目前手机中所有核心器件都完成了国产化,只有射频器件仍然 95%由欧美厂商主导,尚未有亚洲厂商可以进入市场。但是国内在军工等方面的射频本身已经存在一些积累,近几年国内射频的公司也取得了很大的突破。一些有历史背景的公司如德清华莹、好达等产品在手机品牌客户加速认证,一些有海外经历的创业公司如 Vanchip、卓胜微、瑞宏和瑞石等也取得了非常快速的成长。未来几年在 switch、saw filter、PA 和上游晶体材料上面将持续推进国产化替代,相应的 A 股上市公司信维通信、天通股份和三安光电等标的将持续受益。

5G 通信的到来为射频前端带来诸多挑战,包括更多射频通路下的布局空间挑战、更多射频通路下的成本挑战、更高功率输出、更高工作频段对射频器件性能的挑战。目前在射频前端的各个市场中, SAW 滤波器的供应商主要是美国和日本厂商,包括 Qorvo、博通(收购 Avago)、Skyworks、Murata、TDK和太阳诱电。其中 Murata占据 SAW滤波器的 50%的市场,其次则是 TDK。 BAW 滤波器市场基本由 Qorvo 和 Avago 垄断。中国厂家由于在专利和工艺方面尚未成熟,目前只在低端的 SAW 滤波器市场上可以量产,供应商有麦捷科技、中电德清华莹、华远微电、无锡好达电子,其中只有无锡好达和华远微电打入了手机市场。国内厂商的滤波器还不能做进集成模块,只能做成低端外挂的分立器件,滤波器是中国厂商进军手机射频前端的最大门槛。

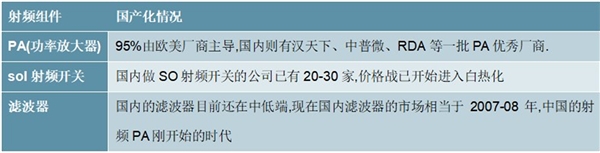

表 :射频器件国产化情况

资料来源:锐观咨询整理

3、国内外射频器件主要厂商

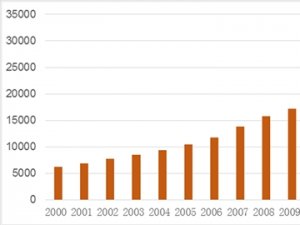

射频器件目前市场规模超过 200 亿美元,4G+、5G、物联网等对射频器件的爆发性需求也会加速它的发展。目前 95% RF 器件依靠进口的现状给中国芯片巨大的增长空间, 移动通讯领域的平台厂商高速进入射频行业,也让我们重新审视国产射频芯片的发展。过去几年虽然出现了数家国产专业射频芯片设计企业,但大多徘徊在 2G、3G 的低端领域,在 4G 手机的射频前端方案,还少有可参与高端竞争的产品。不过,国产射频器件最近也开始有亮点出现,唯捷创芯(Vanchip)公司针对高通平台开发的最新一代 4G 射频 Phase2-61 产品,Vanchip 的这款产品是历史上国产射频方案第一次在整体性能指标方面赶上和超过了世界一线厂家的主力产品。该款产品同时也可以应用在 MTK 平台上,高频段功耗表现同样惊艳。滤波器产品的国产替代化同样也取得了一定进展,利用2016 年手机元器件整体缺货的机会,无锡好达电子的 SAW 滤波器产品成功进入中兴、金立、魅族等手机供应链。另一方面,国内功率放大器设计厂商如紫光展锐等,也成立了 MEMS 研发团队,力争在滤波器、双工器等领域取得突破。

随着 5G 手机和无线基础设施技术的成熟,相关应用将会出现。许多厂商已经在为占领新的市场提前做好了准备。二月初,高通和 TDK 联合宣布合资企业—RF360 控股新加坡有限公司已筹备完成,合资企业将协助高通射频前端业务部门为移动终端和新兴业务领域提供射频前端模块和射频滤波器的完全整合系统,包括 CMOS、SOI 与砷化镓功率放大器、广泛的切换器产品组合、天线调谐、低噪声放大器以及封包追踪解决方案。归入紫光展锐的锐迪科也在强势出击射频前端市场。华为海思也一直在开发自己的射频前端方案。此外,英特尔(Intel)、三星(Samsung),以及领先的 RF CMOS/SOI 代工厂(GLOBALFOUNDRIES、TOWERJAZZ、台联电、台积电等)都在布局 5G 射频产业。

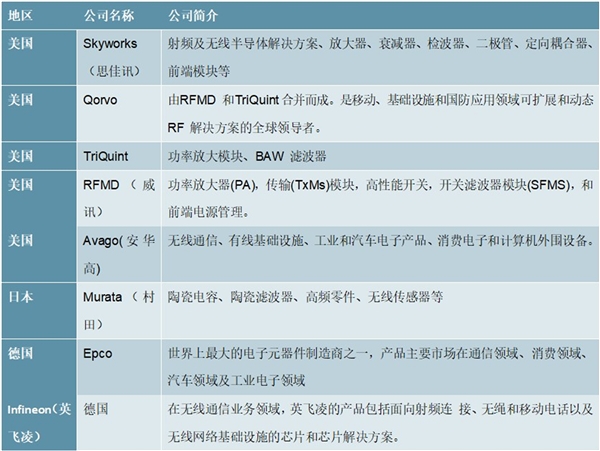

表:国外射频器件厂商

资料来源:锐观咨询整理

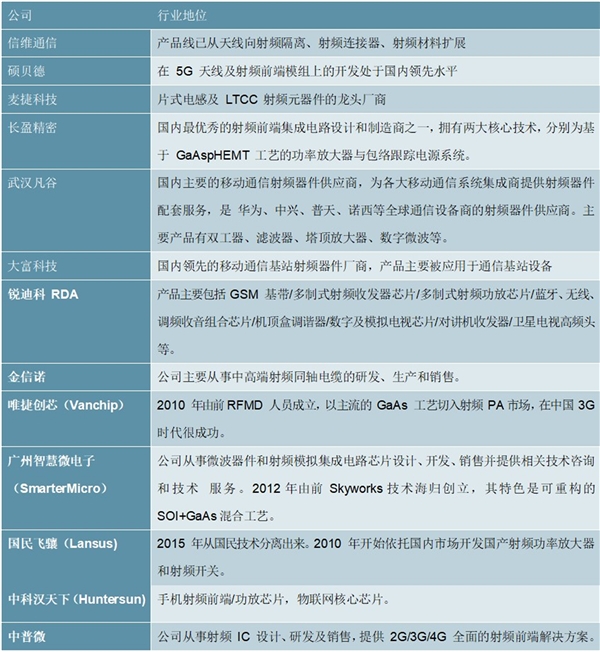

表:射频器件领域国内公司布局

资料来源:锐观咨询整理