2020无线模组行业竞争格局分析,国外厂商收缩国内厂商崛起

随着近几年LTE的技术不断成熟,LTE的应用也逐渐广阔。移远通信采取比较激进的价格策略,凭借较低的价格和优秀的产品质量,成功获得了福建联迪(Ingenico子公司)、福建新大陆等国内直销大客户的订单。在2015-2018年,LTE系列销售额大幅提升,逐渐成为公司的主力产品。并且通过与大客户的合作,移远通信积累了良好的品牌效应。2017-2018年移远通信LTE模组收入增速分别为400.53%、100.51%,至2018年底LTE模组总营收规模已达16.67亿元。

2、近年来无线模组竞争呈现出寡头竞争趋势,市场份额向头部厂商集中

而移远通信的其他主营产品分别为GSM/GPRS系列、WCDMA/HSPA系列、GNSS系列、NB-IoT系列。作为次主力产品的GSM/GPRS系列、WCDMA/HSPA系列在国外发达区域市场销量较高,且生产过程中附加值较高,在当今2G、3G模组市场已逐渐成熟下仍保持着一个较稳定的毛利率。而作为物联网未来重点的NB-IoT产品收入增速明显,目前移远通信已跟华为海思达成、中移动合作,出货占据全球出货量的60%左右,在未来万物互联时代亦将成为公司主力产品之一。

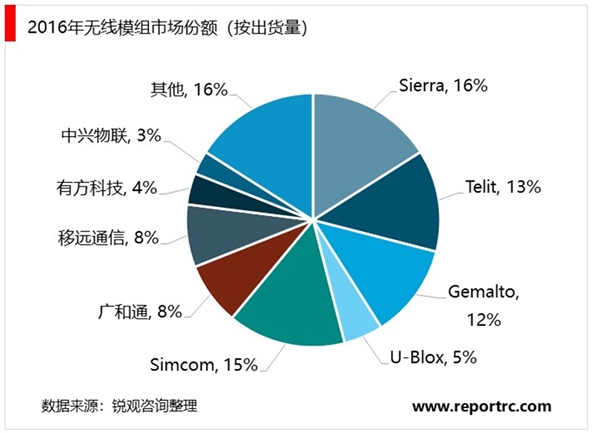

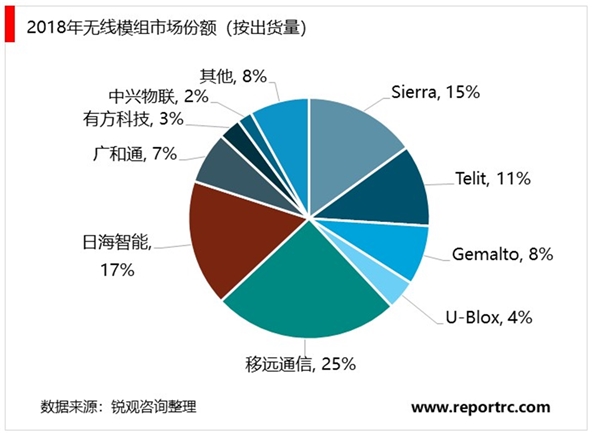

近年来无线模组竞争呈现出寡头竞争趋势,市场份额向头部厂商集中。2015年按出货量计算,除头部公司外其他无线模组厂商出货占16%,至2018年这一比例仅有8%。同时头部厂商梯队区分明显,但竞争格局仍未彻底固化,近年来,在国内无线通信模组厂商的进攻下,国外厂商市场份额出现萎缩趋势。尤其是在共享单车、移动支付、智慧能源等板块的强力驱动下,国内厂商出货量大幅上涨。后起之秀移远通信在2015-2018年出货量大幅增长后跃居全球第一,市占率达25%。

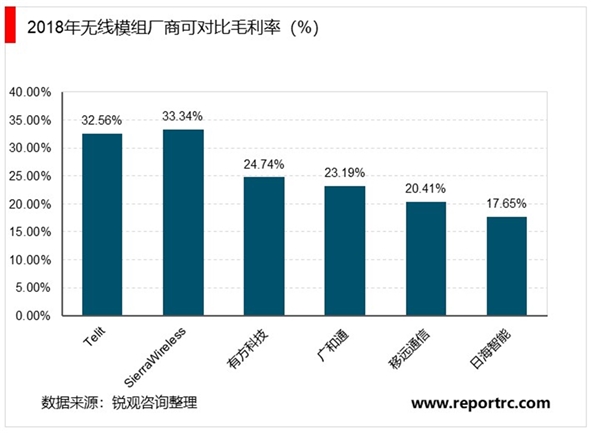

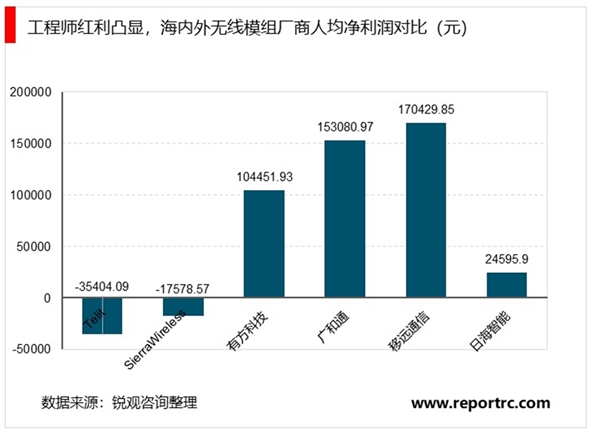

2、从盈利能力角度,海外厂商毛利率更高,接近30%,但净利润水平却更低

因为模组行业的研发人员占比较高,国外厂商人力成本高昂(例如,Sierra研发人员年人均薪酬在13万美元以上),而国内厂商则拥有显著的工程师红利(移远通信研发人员年人均薪酬约为20万元人民币),在成本方面占据优势。凭借着性价比优势,国内厂商正不断侵蚀国外企业市场份额,逼迫如Sierra等的海外厂商不得不逐渐放弃亚太区业务,退守自身优势经营区域,国内无线模组厂商崛起势不可挡。

未来无线模组厂商发展的逻辑是,高性价比推动放量增长,附加值向产品+服务转移。全球运营商的海量需求及供应商的规模放量正推动无线模组价格持续下降,以移远通信的NB-IoT模块为例,2016年平均出货单价为72.93元,至2018年已达35.81元,均价下降了一半有余,现价更是降至5美元以下。与之相对应的则是国内运营商NB-IoT基站的大规模部署,从2017年的54.7万站,翻番增长到2018年的120万站。据中国移动预测,到2025年NB-IoT基站数量将达到300万以上。在当前的竞争格局下,无线模组行业一方面规模效应凸显,两极分化加剧,最终强者恒强;另一方面,各大厂商更加注重针对客户的定制化设计需求,通过产品与服务的绑定,在保留客户粘性的同时获取更高附加值。

3、“技术+产品+服务”,全面领先

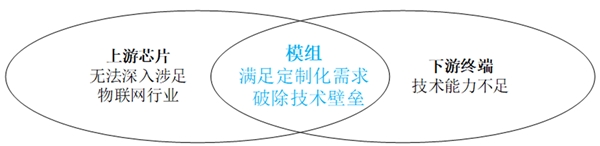

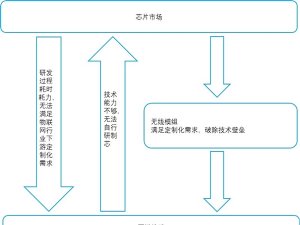

虽然在整个产业链中,通信模组的技术含量不如芯片的技术含量高,但仍有相当的技术壁垒,需要满足定制化需求。上游厂商整合产业链缺乏收益,下游客户技术能力不足。蜂窝通信模组产品的研发需要多种技术的支持:通信技术、信号处理技术、信息处理技术等;还需要拥有较强的底层协议、微操作系统、硬件紧耦合嵌入式软件和信息处理应用平台的开发能力。由于行业的多样性,不同应用场景的特定需求均需要成熟的解决方案。无线通信模组生产呈现出定制化的特点,对企业的应用开发能力有较高要求,因此也对新厂商的进入形成了一定门槛,例如车载前装模组就必须满足汽车行业的特殊规范与标准(ACE/SAE等)。

图表:无线模组产业链地位