2020白糖制造行业市场发展趋势分析供需平衡条件下,行业前景可观

我国糖料作物由于受到自然灾害和自身生长周期等因素的影响,糖料的产量呈现出周期性波动。甘蔗是三年蔗根作物,会呈现出3年增产3年减产的周期性特征,因而我国食糖生产也会呈现5-6年一个生产周期的特征,前3年为增产周期,后3年为减产周期。食糖生产具有周期性,带动糖价剧烈波动。

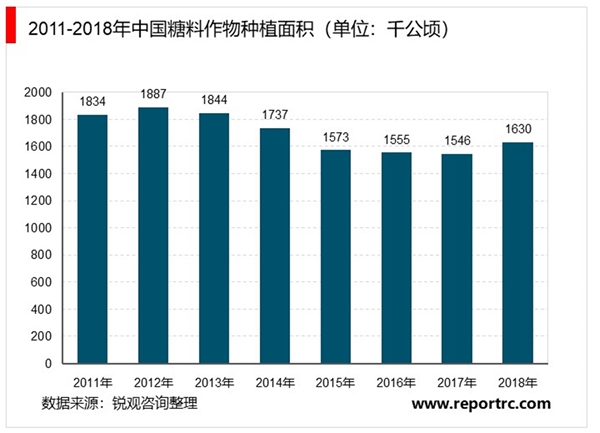

1、糖料产量小幅回升,甘蔗占比接近9成

近年来我国糖料作物(甘蔗和甜菜)种植面积整体下滑,尤其是甘蔗种植面积的下降较为明显。根据统计年鉴数据显示,2011-2012年我国糖料作物整体种植面积有所提升,但2013年以来我国糖料作物种植面积不断下滑,尤其是甘蔗种植面积下滑较为明显,2017年我国糖料作物种植面积为1546千公顷,其中甘蔗1371千公顷,甜菜174千公顷,糖料总种植面积下滑0.58%。2018年统计公报显示我国糖料种植面积为1630千公顷,提高5.43%。

从糖料产量来看,2013-2016年糖料产量呈下滑趋势,与种植面积趋势相同,而2017、2018年由于单产的提高,糖料总产量增速超过了种植面积。从种类来看,甘蔗的产量明显高于甜菜,甘蔗占糖料作物总产量的比重由1990年的80%上升到2018年的90%。

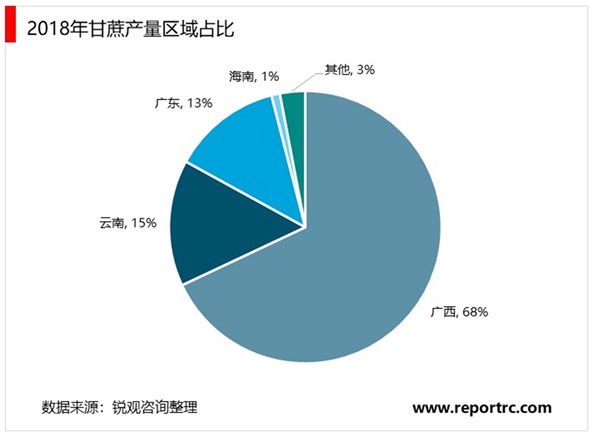

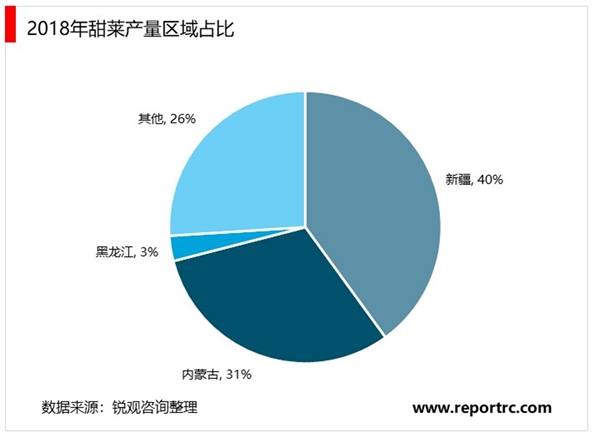

我国食糖生产相对集中。目前我国食糖的主要生产原料为甘蔗和甜菜,甘庶和甜菜的播种区域比较集中。甘蔗糖产区以广西、云南和广东为主,2018年三者的甘蔗总产量占比分别为:68%、15%和13%。甜菜糖产区以新疆、黑龙江和内蒙古为主。与此相适应,我国食糖生产也相对集中于这6个省区。

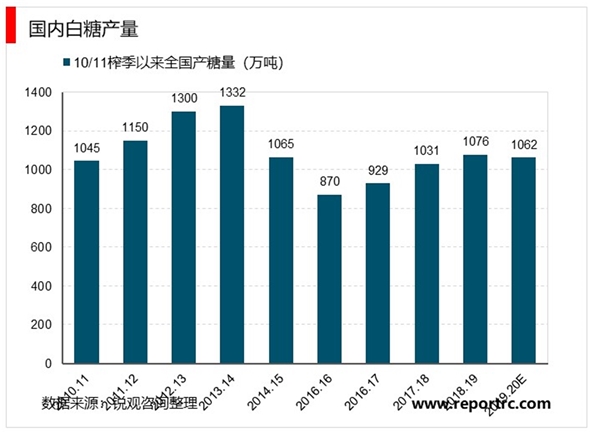

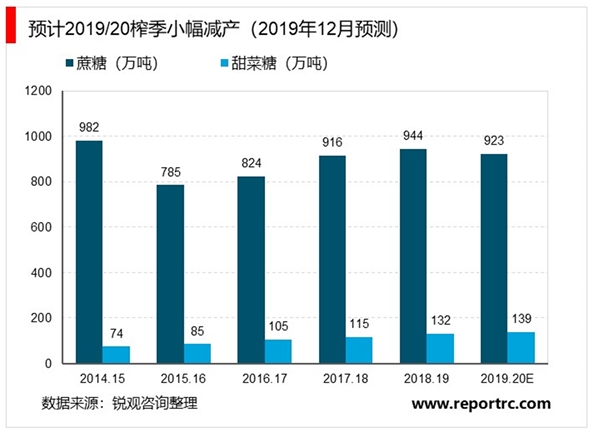

国内制糖进入减产周期。国内制糖呈3年增产、3年减产的周期特征。上一轮增产周期的低点为2010/11榨季的1045万吨,高点为2013/14榨季的1332万吨;本轮增产周期的低点为2015/16榨季的870万吨,高点为2018/19榨季的1076万吨;高低点分别下移了256万吨和175万吨。整体看国内糖产量呈下降趋势,且2019/20榨季将开始新的减产周期。根据中糖协预测,2019/20榨季国内糖产量将下降至1062万吨。

2019/20榨季减产。根据中糖协预测,2019/20榨季国内蔗糖产量较上一季减少21万吨,甜菜糖较上一季小幅增加7万吨。除周期性原因外,制糖量减少亦与天气、种植面积减少有关。2019年中国日照和降水量总体偏少,干旱、台风等天气影响了甘蔗的生长发育,甘蔗长势中等偏差。甘蔗单产减少,同时种植面积减少,从而影响了2019/20榨季的产量。

中国是全球第二大食糖进口国(仅次于印度尼西亚)。我国白糖长期处于供不应求的状态,进口是弥补缺口的重要途径。2018/2019榨季我国食糖进口量为323.6万吨,较上榨季增长33.4%;进口额为10.8亿美元,同比增长13.8%。

注:2017年5月22日由于我国对配额外进口食糖实施贸易保障措施,在原有50%关税的基础上征收“贸易保障关税”,导致我国配额外进口食糖明显下滑。加入WTO后,我国对白糖进口实行关税配额管理。1999年发放160万吨,以后5年内每年增加5%,2004年配额增长到194.5万吨,此后这一数额延续。目前,我国白糖进口关税配额分为国营配额和非国营配额,国营配额占70%比例,私营配额占30%。进口关税配额证自每年1月1日起至当年12月31日有效。

2、我国进口糖主要以原糖为主

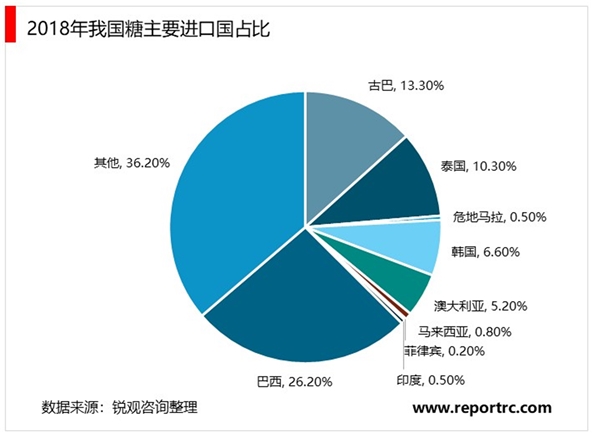

我国进口糖主要以原糖为主,进口原糖中一部分为政府间贸易(即每年40多万吨的古巴糖),这部分直接进入国家储备库,形成“国储糖”。国储糖中的原糖以竞卖形式投放市场,经精炼厂加工成成品糖后,进入国内市场自由流通。进口原糖的另一部分为一般贸易进口糖,即获得进口配额的白糖加工企业,在国际白糖市场进口原糖,经过精炼糖厂加工成成品糖,进入国内市场自由流通。

目前中国糖主要进口来源国为巴西、古巴、泰国、印度、澳大利亚和韩国等。2018年我国从巴西进口占比26%以上,其次为古巴,占比13.3%。同时我国与古巴签订了长期进口原糖协议,每年从古巴进口原糖40万吨。

若保障性关税取消,将对行业形成一定冲击。保障性关税将于2020年5月将到期。巴西甘蔗行业协会UNICA已宣布,我国与巴西政府已达成共识,中国食糖进口保障性关税不再延期,将恢复50%的配额外进口关税。若贸易保障政策不再延续,我国进口糖成本将大幅减少,国内糖市将受到一定冲击。

3、供需紧平衡条件下大规模抛储可能性较小

一直以来,我国食糖长期存在供需缺口,2008/09年度以来,自产食糖连续4年无法满足国内需求,直接造就了糖价翻番的大牛市。由于供应缺口的存在,进口糖便成为国内需求的重要补充。

2010/2011年度以来,我国食糖进口数量逐年攀升,2011/2012年度进口量达426万吨,同比翻了一番,一跃成为全球最大的食糖进口国。2012/2013年度截止到7月,我国累计进口原糖250万吨,全年预计将高达330万吨,对国内糖价形成很大压力。

近年来,国内外价差高企,其原因,一方面是全球食糖供应过剩且增产预期强烈使国际糖价低廉;另一方面,我国糖企生产成本较高,同时我国为保护糖价实行收储政策,但收储价高达6100元/吨,使白糖价格持续高位运行,全球过剩的食糖因此大肆涌入中国市场。

鼓励出口,缓解库存压力。为了解决印度食糖库存过高的问题,2019年11月,印度政府通过决议,决定在2019-2020榨季为每吨出口食糖提供10448卢比补贴(约合1000元人民币),共计626.8亿(约合62亿人民币)卢比的补贴。

预计2019/20榨季蔗糖主产区均减产。根据2019/20年制糖期全国食糖产销工作会议暨全国食糖、糖蜜酒精订货会信息,广西、云南及海南等蔗糖主产区制糖量均有不同程度减产。

表:主产区2019/20榨季制糖量预测

资料来源:2019/20年制糖期全国食糖产销工作会议暨全国食糖、糖蜜酒精订货会注:因机构不同,此表格中2019/20榨季制糖量预测数据与中糖协预测数据稍有差异,但整体趋势均是较2018/19榨季下滑。

从产销率来看,2018/19制糖期全国累计销糖率96.71%(上制糖期同期95.62%),为2011/12榨季以来最高。截止至2019年12月,2019/20年制糖期累计产销率达52.10%,虽低于上一制糖期同期水平,但仍处于近年相对较高水平。

我国糖库存主要有三种表现形式:一是制糖厂的工业库存;二是国家储备糖,三为贸易商库存。当前数据表明,工业库存及国家糖均处于低位。根据中国糖业协会数据,2018/19榨季,我国糖新增工业库存35.41万吨,为2009/10榨季以来最低。截止至2019年8月底工业库存仅余219万吨,较上年同期降低50万吨,为近5年最低。工业库存低位再度佐证,我国糖产业供需紧平衡,随着下一榨季糖产量的进一步减少,低库存将支撑糖价上行。

我国储备糖制度建立于1991年。国家储备糖的主要来源,是通过国内收储和中古政府间贸易从古巴进口的原糖。为稳定供应,我国与古巴签订了长期进口原糖协议,每年从古巴进口原糖40万吨。进口原糖大都直接转人国家储备。储备糖制度一是维持糖价格稳定,二是调节市场供需。

供需紧平衡条件下,虽然存在抛储这一不确定性因素扰动,但国储主要是调节市场作用,考虑到蔗农利益、进口以及后续储备等问题,大规模抛储可能性较小。