白酒行业细分产品市场分析,低端市场发展空间将受限

近年来,随着消费水平的提高,白酒消费量呈现稳步高速增长的趋势。预计未来,人们消费水平将继续提高,白酒消费需求将继续保持一定的增长速度。

近年来,国家“限酒令”的出台,包括央视频道禁止播放酒类广告、对酒后驾车的处罚加重、三公消费禁令以及军队禁酒令等一些政策措施的出台,对于白酒行业市场需求的扩大形成了一定的限制。但作为我国传统酒水消费的大头,政策虽然会对消费造成一定的影响,但由于白酒市场容量较大,行业在未来几年依然会保持一定的增长幅度。

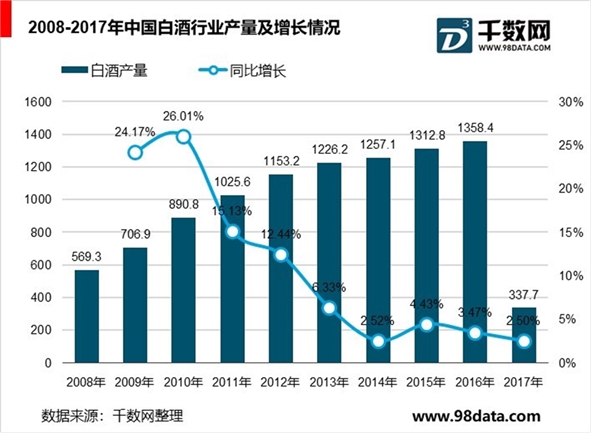

从2007年到2016年,白酒行业产量从493.9万千升增加到1358.4万千升,年化复合增长率为11.48%。然而根据白酒行业2016年发展现状来看,国内消费迟滞、出口增长缓慢,行业产能过剩明显,自2013年以来,行业产量增速始终保持在个位数,尤其是2016年,增长率已下降至3.4%左右。

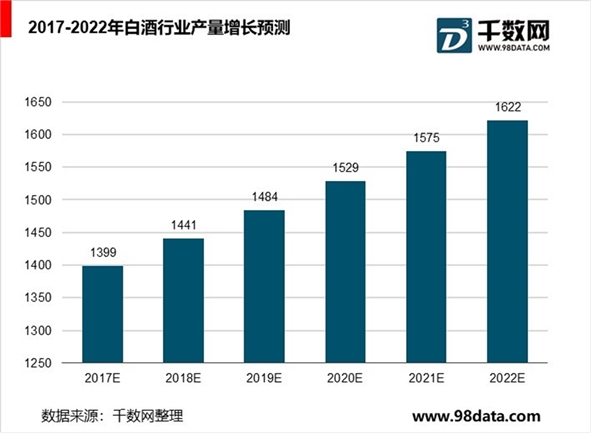

根据行业发展的现状以及行业的发展规划、政策,未来5-6年白酒行业产量增长率将维持在低水平,增长率将在3%左右。到2022年,行业产量在1622万千升左右。

从销量的角度来说,在过去的10年,特别是5年内,白酒行业量的趋势是高端白酒的增速是各子板块最快的。根据Euromonitor的统计,近几年高端白酒的年均销量增速达到6%-8%的水平,高于中高端、中端和低端白酒整体的销量增速。但随着消费者对于品牌和品质要求的逐步升级,低端白酒整体的发展空间受到巨大的限制,无品牌、无品质的10元以下的中低端白酒无法再有持续发展的空间。

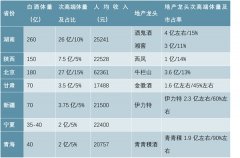

白酒行业这些年销量增长主要来自居民外出消费比例的提升。由于四川贵州等地大量企业为原酒生产商,销售给省内外其他白酒企业造成重复计算,估计该部分要占当地产量的至少1/3-1/2,即82-126万吨。此外行业每年留存约5%-10%用于勾兑用老酒。

人均白酒消费7-8升是可预见的高位规模,对应1200多万吨的行业产量。白酒传承中国文化,地位较其他酒种高一筹,中国白酒人均消费量的空间在俄韩之下,其他国家之上,7-8升是可预见的高位,相当于销量1000-1100万吨,对应产量约1230-1360万吨。

中国目前的人均消费单价约为18.75元/升,发达经济体消费单价水平是国内的4-5倍(考虑到长期人民币兑美元汇率达到5-6)。通过比较,分析认为国内人均白酒消费单价和行业销售额仍有较大提升空间。

白酒行业产量回落,消费趋于理性

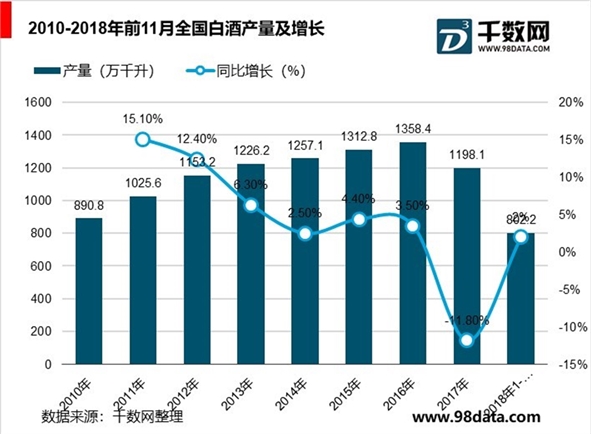

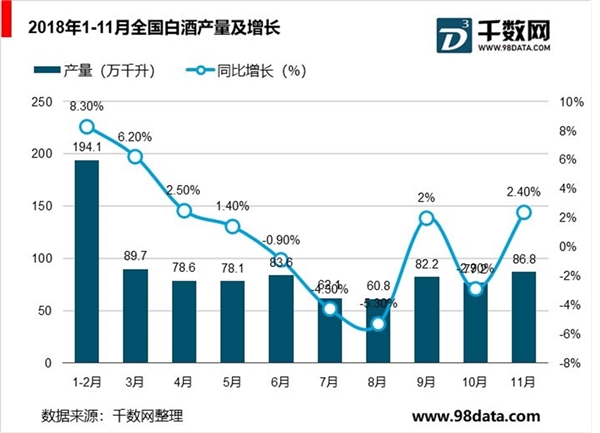

从近年的白酒产量来看,2016年以前,白酒产量呈现稳步增长,年产量由2010年的890.8万千升增长至2016年的1358.4万千升。但在2017年,受外部环境影响,白酒产量出现明显下滑,全年白酒产量下滑至1198.1万千升,比2016年少160.3万千升,同比下降11.8%。2018年,白酒产量未能扭转跌势,前11月白酒产量累计达814.7万千升,同比微增2.0%。

各月份来看,2017年12月底,我国白酒月产量开始下滑,2018年以来延续跌势,同比增速不断放缓,且多个月份出现负增长。其中,2018年8月,全国白酒产量出现低谷,当月白酒产量为60.8万千升,同比下滑5.3%;随后三个月有所反弹,11月全国白酒产量为86.8万千升,同比增长2.4%。

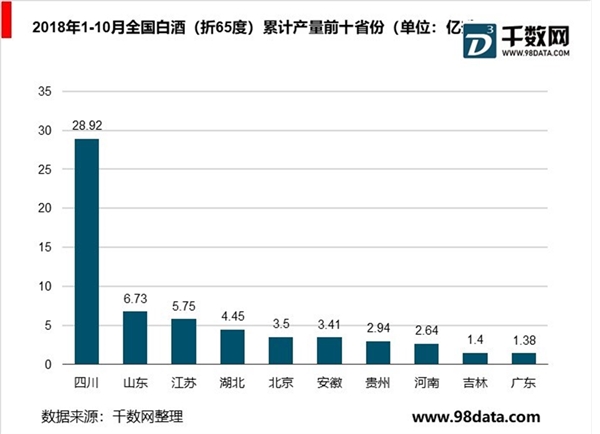

各省份来看,2018年前10月,全国有29个省份生产白酒,其中四川省、山东省、江苏省、湖北省、北京市、安徽省、贵州省、河南省、吉林省、广东省位列前十。四川省白酒产量大幅领先,前10月累计产量达28.92亿升,占同期全国白酒产量的39.7%;山东省、江苏省位列第二、第三,累计产量分别为6.73亿升、5.75亿升。

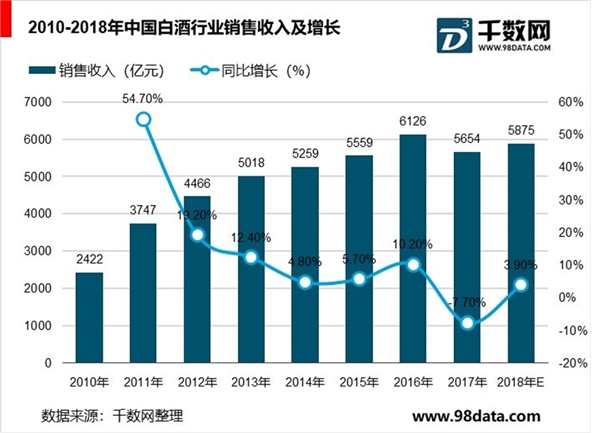

再来看需求端情况,白酒行业需求主要来自政务需求、商务需求和个人需求。在三公消费受限后,以及中央八项规定的影响,政务需求出现大幅下降,目前处于低位且短期难以改善;商务需求受宏观经济发展影响较大,而当下国内经济下行压力加大,且短期预计不会有大规模的经济刺激政策出台,因此需求提升的可能性较低;个人需求变化来源于消费升级,“少喝酒、喝好酒”成为共识。

所以,白酒行业销售收入与产量走势保持一致,2017年销售收入同样出现明显下滑,达到5531亿元,同比下降7.7%。2018年,受个人需求拉动,白酒销售规模预计在5875亿元,同比增长3.9%。

细分产品来看,白酒市场的香型也有着明显变化。最初的计划经济时代,能够以具有竞争力的成本并在最短的时间内提高白酒供给的清香型胜出,山西汾酒一时风头无两;上世纪80年代,消费市场由管制向市场化过渡,提供高中档全价格段产品、工艺技术快速进步的浓香型放量,五粮液市场份额登顶;进入21世纪后供求关系逆转,具有稀缺属性的酱香型力压群雄,贵州茅台获得行业定价权。