高端酒次高端占比将缓慢提升高端次高端白酒供给占比低,未来将缓慢提升

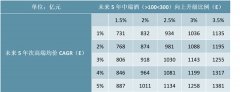

白酒供给主要受国家政策调控、社会库存波动及企业产能释放影响。当前在整体政策稳定,社会库存理性的情况下,企业产能释放是主要影响因素。目前白酒供应总体呈现低端酒占比高,高端酒次高端占比将缓慢提升的格局。根据国家统计局公布数据,2018年我国白酒总产量为871.2万吨,总量微增。分结构看,预计2018年高端6.3万吨、次高端11.7万吨,两者合计产量在18万吨左右,仅占行业总量的2.1%,而市场上销售的90%的产品仍然是单瓶价格低于300元的中低档产品。在消费升级的大趋势下,高端次高端酒需求快速增加,年均增速约为15.5%,其市场份额仍有较大的提升空间。但高端、次高端供给受工艺及公司战略影响较大,最典型的即为茅台,由于酱香工艺对当前产能的限制,虽然产能一直处于扩张趋势,但仍然处于供不应求的状态;五粮液和国窖的产销量过去几年正在快速增长,国窖1573销量从2014年的1500吨左右增长至2018年的8000吨左右,CAGR高达52%。从高端酒企2020年规划来看,五粮液投放量预计保持5-8%的增长,茅台产量预计有10%左右的增长,国窖1573将在今年营收破百亿的基础上设定130亿的营收目标,可见高端酒企的供应量仍在稳定增长。从次高端酒企的发展规划及行业发展态势来看,2020年竞争趋于激烈,主要酒企将进一步抢占品牌高地,供给保持稳定增长。与此对应的是,中低档白酒市场占比将逐渐下降。

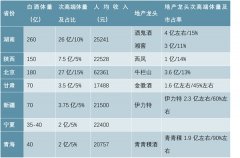

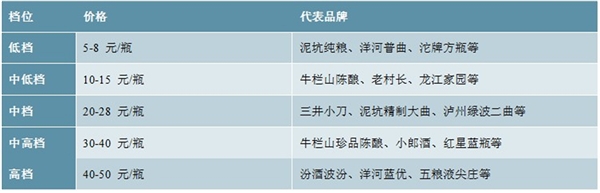

表:白酒各价格带细分情况(2018)

资料来源:公开资料整理

1、高端市场格局稳定,品牌力为主要驱动力

高端酒不仅需要良好的品牌基因,更需要优秀的品牌运营团队。回顾白酒行业发展历史,分别经历了“汾老大”、“五粮液”和“茅台”时代。汾酒因名酒变民酒而错失高端酒入场券;五粮液因开发品稀释主品牌价值叠加2013年在白酒调整期逆势调高出厂价而让出白酒老大的行业位置,但仍处于高端白酒之列;水井坊在三公消费限制后由于品牌力不足主动收缩退入次高端阵营;国窖1573始终保持稳健发展。另外虽有酒企推出高端品牌,但主要用于拉高品牌价值,打开提价空间,销量有限,如梦之蓝手工班,郎酒青花郎等。所以当前高端白酒格局较为稳定,盈利能力领先。

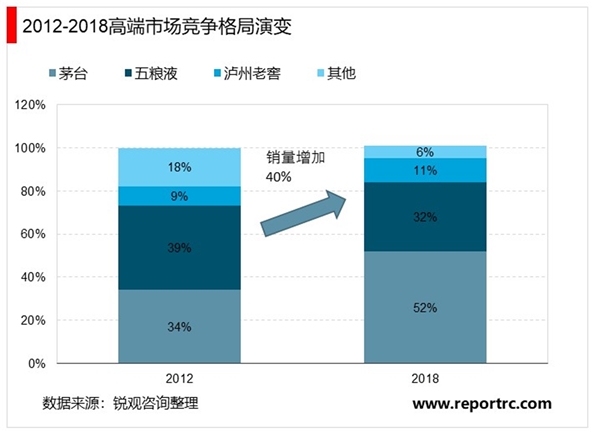

高端市场总量从2012年的4.5万吨扩容至2018年的6.3万吨,总量仅增长40%。茅台在高端市场中的份额由2012年的34%提高至2018年的52%,是高端市场扩容最大的赢家;五粮液份额由39%缩减至32%,但依然守住了高端行业第二的市场地位;老窖份额由9%小幅提高至11%,而其他品牌在高端市场中的份额则由18%大幅缩水至6%,显示高端市场份额仍在继续向茅五泸集中,其他品牌在高端市场的竞争压力增大。

在价格方面,茅台、五粮液、国窖终端价近期在2300元、980元、880元左右;在量上,2018年普飞、普五、国窖1573的销量分别为3.2万吨、2万吨、8000吨左右,茅台在量价上均拉开和五粮液、国窖的差距。茅台独享2000元以上价格带,五粮液、国窖受益于茅台留下的价格空间,加之自身在管理机制和销售端的改善,量价逐步复苏,目前主力产品售价与茅台错位竞争,但彼此间的竞争则比较激烈。

2016年行业复苏以来,高端酒茅五泸价格快速上升,为次高端品牌打开成长空间。次高段品牌虽然在品牌势能上弱于高端品牌,但随着高端品牌在2016年以来不断提价,性价比优势凸显。次高端产品相较于高端产品,虽然投资属性明显变弱,但是在礼品消费、商务宴请、个人消费等方面需求也相当旺盛。2016年至今次高端细分市场表现活跃,量价齐升,行业规模增长近2倍,估计2018年市场规模达到700亿元左右,且仍在快速提升。

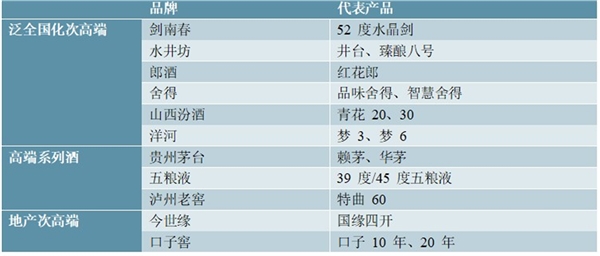

表:目前次高端价格带白酒的代表作品

资料来源:公开资料整理

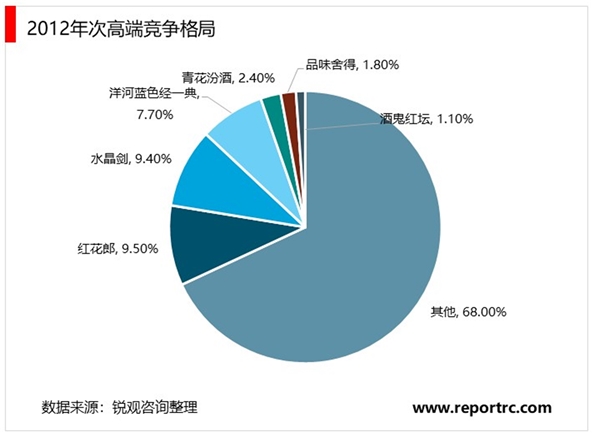

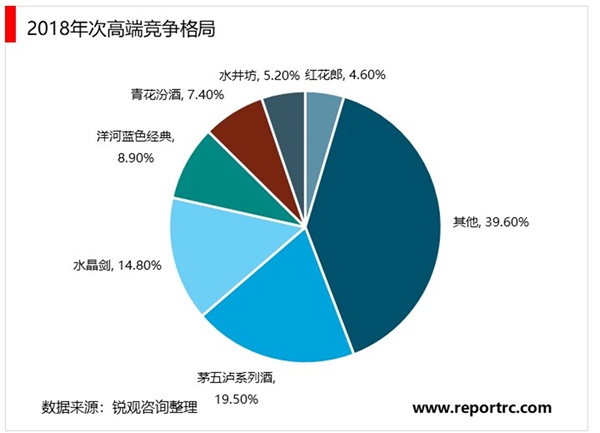

次高段竞争加剧,行业集中度提升空间较大。次高段行业集中度较2012年已有明显提高,茅五泸系列酒、剑南春、洋河、汾酒、水井坊、红花郎等全国性品牌份额靠前,区域品牌中古井、今世缘的影响力较强。从发展趋势上看,茅五泸通过主品牌带动次高端品牌的发展;全国性次高端品牌希望建立更多的优势市场做大规模;区域品牌也不再局限于当地而向周边进行扩张,次高端竞争呈加剧态势。中长期来看,行业可能再进行一轮洗牌,强势次高端品牌有望真正从中脱颖而出,增长潜力巨大。

2、中档酒市场将长期平稳,地产酒仍有优势

中档酒市场整体规模将在较长时间内保持平稳。中档市场产品价格带在100-300元之间,由于消费升级,部分客户群体向上升级到300-600元次高端价格带,但随着低端市场消费群体上移对缺口进行了有力补充,所以整体规模表现较为平稳。由于大众消费升级是一个漫长的过程,所以中档市场将在相当长的时间内保持平稳。我们预估2018年中档市场在2550亿元规模左右。

中档酒市场竞争激烈,地产酒仍有一定优势。中档酒市场参与者主要是高端酒系列酒、次高端名酒、地产酒龙头企业。虽然高端、次高端酒在品牌上有明显优势,但由于中档酒的消费场景多为宴请和个人消费,所以营销、渠道的重要性大于品牌。由于参与者众多,且地产酒龙头对于渠道终端的布局更为精细,尤其是安徽、江西、江苏等市场,所以竞争激烈,整体盈利能力一般。长期来看,高端酒系列酒及名优酒企的市占率会逐步提升,但地产酒仍将保持优势地位。

低档市场已经进入成熟期,光瓶酒市场规模在2020年有望达到1200亿元。低端酒促销敏感性和价格敏感性较高,但快消品消费属性下,抗周期属性较中高端酒更强。在2012年到2014年,整个白酒行业遇冷,大众酒迎来发展机会。光瓶酒作为大众酒行列重要的组成部分,老村长、龙江、小村外、小刀、牛栏山等主流光瓶酒均达到20%以上的增速,甚至30%。目前国内50元以下的低端酒以光瓶酒为主,低端盒装酒近年来受包材价格上涨的影响较大,成本较高生存空间有限。根据《中国光瓶酒营销白皮书2017》,2016年光瓶酒市场规模约为650亿元,在整体大众消费升级以及相关酒企的大力发展下,光瓶酒主流价格带将提升至30元,光瓶酒行业年均增速将维持20%以上,到2020年行业规模有望达到1200亿元。

低端酒行业品牌众多,竞争相对宽松,行业市场集中度较低。不同于高端和中高端白酒行业较高的行业集中度,低端酒行业由于生产工艺简单、定价偏低、各地区的地方消费特点以及当地的保护政策等影响,整体低端酒种类众多,竞争格局极其分散。同时出于品牌以及盈利能力的考虑,各大名酒企业主要在中高端市场布局,使得低端酒市场竞争相对宽松。市场份额方面,低端酒全国性的品牌牛栏山、老村长和红星的市场占有率分别为6.2%、4.13%和1.38%,CR3为11.71%,剩下约90%的份额被地产酒以及其他品牌瓜分,市场集中度较低。

白酒行业的整体发展态势,行业供需结构变化及不同档次白酒市场的竞争格局进行了简要分析,本节将主要探讨公司在行业背景下的产品策略。

产品价格带布局日趋完善,各产品定位清晰。公司主要生产销售汾酒、竹叶青及其系列酒,随着2018年度公司推出青花汾酒50和中国装等新品,弥补高端产品的缺失,公司已经形成以青花汾酒50和中国装为高端,以青花30、青花20为次高端,巴拿马及老白汾为中高端,玻汾及系列酒为低端的全产品价格带布局。

青花系列继续高举高打,向上打出品牌效应,打出增长质量。从目前参与次高端竞争的品牌来看,汾酒具备最悠久的历史文化,作为清香鼻祖,具备打造成最强次高端品牌的基础。近代至上世纪90年代初,汾酒一直居于中国白酒行业之首。清末,汾酒的定位便为“国酒”。新中国成立后,汾酒为国宴指定用酒,地位仍不可撼动,定位是“为广大工农兵服务”。1988年后,受市场经济影响白酒价格放开,其他名酒纷纷提价,而汾酒依然坚持做“广大工农兵都喝得起的酒”,身份由贵族自贬为庶民,1994年被五粮液赶超。历史经验证明,品牌定位直接影响白酒企业的发展,提升品牌形象才是适合汾酒的发展战略。2002年起,汾酒开始进行营销改革,推出“国藏”、“青花瓷”等系列产品进入中高端市场。2012年确立“中国酒魂”的品牌信仰,2016年以来,公司重提汾酒文化和价值的回归,产品多次提价,明确次高端定位,采取“抓两头,带中间”的产品策略,对青花系列高举高打,不断提升品牌力。

受益“清香型+品牌力”,次高端扩容青花系列有望充分受益。在近年汾酒调整的过程中,酱香在茅台的带领下快速发展,浓香攫取市场绝对份额后仍不断夯实地位,清香份额有所下降。由于酿造工艺的不同,清香型白酒较为纯净、对人体伤害较少,其口感较易为消费者接受,且目前消费者越来越注重产品的品质及健康程度,随健康饮酒观念的传播,清香型受众有望扩大。作为白酒行业曾经的绝对龙头,汾酒具有极强的品牌基础,且为主要次高端品牌中,唯一一个五次全国评酒会全部上榜的品牌,作为次高端品牌中唯一的清香型白酒,随着消费者对品牌重视程度提高,以及重新明确定位下汾酒品牌力的回升,我们认为在次高端扩容进程中,青花系列将充分受益。

表:历届全国评酒会白酒获奖情况

资料来源:公开资料整理

玻汾快速放量助力营造清香消费氛围,未来将保持总体规模稳定玻汾系列攫取低档酒消费升级市场,全国加速放量后未来将保持总体规模稳定。在低档酒市场,汾酒是唯一的四大名酒,品牌力强,产品品质突出,性价比高。随着居民人均收入水平以及消费支出增加,消费频率高的低端酒行业也呈现消费升级的趋势,低端酒的主流价格从过去5元、10元左右提升到目前的15元、20元左右,40~50元也呈现一定放量。随着消费理念的变化,消费品质诉求的增强,品牌时代来临后,玻汾有力攫取低档酒的消费升级市场。公司针对玻汾系列,结合价格调整杠杆及配额制管理,围绕核心市场及玻汾整体战略,供应方式为以终端数量与区域控制相结合的办法,要求终端铺市率达80%,确保店店有玻汾,提升消费者点击率,促成了玻汾在全国加速放量,2018-2019年玻汾增速分别为36%、50%,进一步夯实清香阵营消费氛围和根基。玻汾的快速放量也带动其营收占比的不断提升,预计2019年玻汾占比将上升到34%左右,随着公司产品战略更加聚焦高端青花,玻汾整体规模将保持总体稳定,但玻汾的增长空间还远未达到。

表:低端酒各价位带代表产品

资料来源:公开资料整理

“抓两头,带中间”的产品策略取得较大成功,配额制加全控价模式形成有效管控。青花汾酒系列坚持高举高打的运营理念,深度开展核心终端掌控建设;巴拿马汾酒系列加快市场基础建设,大力推进区域范围内的招商布局、渠道拓展和产品推广;老白汾酒系列不断完善产品运作思路;玻汾系列谋划全国化市场的快速布局,加快扩张终端数量,努力提升产品的市场占有率,形成良好的清香汾酒销售氛围。

3、白酒市场布局深度推进全国化,长江以南市场再造增长极

省内渠道下沉,加强终端掌控。随着白酒行业进入调整期,2014年公司开始战略收缩,进行省内市场深耕。从竞争品牌来看,在山西省内的外地品牌主要有茅台、五粮液、泸州老窖、剑南春、郎酒等,其中茅台、五粮液在山西以高档酒销售为主,与汾酒形成错位竞争;本地品牌主要有汾阳王和梨花春,两者为清香型,主打产品在百元以内,与玻汾在低端酒市场上展开直接竞争。从区域市场竞争来看,在晋中和晋南地区,汾酒占据绝对强势的地位,除高档的茅五及低档的地产酒外其他品牌市占率极低;在晋北地区,主要品牌有地产酒梨花春,另外泸州老窖、剑南春、郎酒等外地品牌也占据一定市场份额。在晋北地区汾酒受1998年朔州假酒案影响,在2014年前相对薄弱,2014年之后汾酒加大了晋北地区薄弱市场的开发力度,之后3年维持了20%-30%的增速,到2016年,公司加快省内渠道下沉,“一百双千”工程有效落地,全省1100多个乡镇全面覆盖,夯实渠道基础;到2017年,又主动开拓一千个空白社区或乡镇市场。随着晋北市场影响力逐步增强。