我国半导体产业是国家力量发展的大产业

1、半导体行业垄断程度加剧,中国大陆无缘前20强

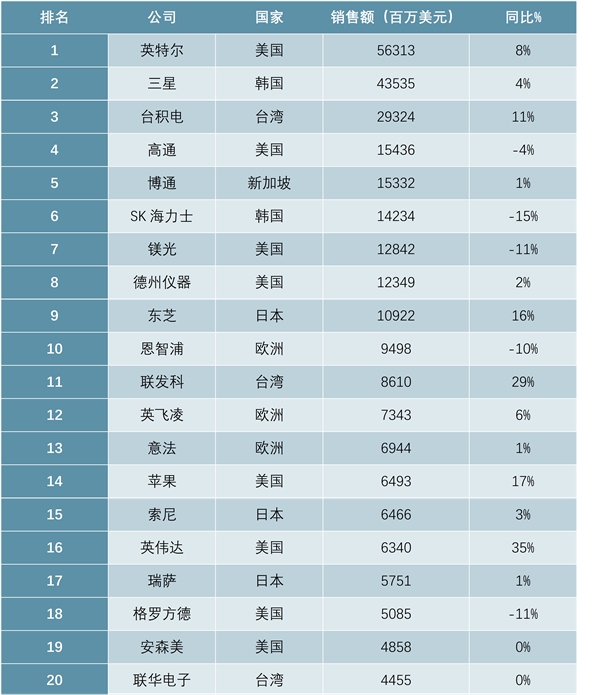

芯片(集成电路)制造技术是当今世界最高水平微细加工技术,是全球高科技国力竞争的战略必争制高点。根据美国市场研究机构IC Insights的统计,2016年全球前20大半导体公司中,包括美国的英特尔、高通、美光、德州仪器、苹果、英伟达、格罗方德、安森美,日本的东芝、索尼、瑞萨,欧洲的恩智浦、英飞凌、意法半导体以及台湾台积电、联发科、联华电子,韩国则有两家公司上榜,分别是三星、海力士。其中有9家公司营收超过100亿美元,前20强的门槛是44.55亿美元。中国大陆最大的半导体公司华为海思以37.62亿美元的营收无缘榜单。

除名单中的3家纯晶圆代工厂外,剩余17家半导体芯片公司总销售额占全球半导体总销售额(3571亿美元)的68%,与2006年的58%相比,前17大半导体公司占比提升了10个百分点。全球半导体行业的垄断程度和行业集中度在持续增加。

半导体公司发展极度依靠规模效应和产品周期,属于精细化分工的资本密集型行业。我国公司进入半导体集成电路行业很晚,几乎落后世界20年。因此,我国在半导体市场一直处于追赶状态。根据中国半导体行业协会统计,2017年我国集成电路设计、制造、封测三个产业分别实现收入2073.5亿/1448.1亿/1889.7亿,同比+26.1%/+28.5%/+20.8%,显著高于全球市场增长率。但是,我国集成电路产业链先进工艺严重匮乏导致国内市场对国外高端产品进口依赖严重,约七成的集成电路产品依赖进口。进口总金额已经超过同期原油进口金额,成为中国第一大进口商品。

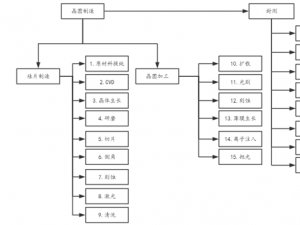

从设备端看,CVD(化学气相淀积设备)、刻蚀机、分布重复光刻机和引线键合机占进口金额比例较大,前三者为制造环节最重要的三种机器设备,技术门槛高,单台价值量大;引线键合机则归属于封测环节。

目前,我国12英寸晶圆先进封装、测试生产线设备的国产化率已经可以达到70%以上。12英寸、90-28nm制程的国产集成电路晶圆设备已经进入国内外大规模集成电路主流生产线。全球范围内,集成电路设备研发水平在12英寸10纳米以下,生产水平则已经达到12英寸14纳米。我国设备厂商的研发水平为12英寸14纳米,生产水平处于12英寸28纳米阶段。就现状看,我国集成电路工艺水平与国外先进水平尚奋一定差距,在此大环境之下,国内设备厂商尚无法与国外公司在技术上形成对垒。

2、需求大增,产能有限,硅片涨价带动存储器涨价

从2017年初开始,硅片的价格便不断上涨。全球硅片市场Q1合约价平均涨幅约达10%,Q2硅片价格继续上涨,累计涨幅已超过20%,Q3合约价再调涨10%左右,且涨价趋势正快速从12英寸硅片向8英寸与6英寸蔓延。目前,信越半导体及SUMCO胜高的12寸硅片签约价已从2016年的75美元/片涨至120美元/片,涨幅高达60%。根据日经新闻报导,日本硅片巨头SUMCO预估2018年12寸硅晶圆价格有望进一步回升约20%(即2018年Q4价格将较2016年Q4高出40%以上),且2019年也将持续回升。我们认为,随着芯片应用领城的扩大,硅晶圆供不应求,半导体行业进入高景气周期。

三星电子、美光科技以及SK海力士三大巨头直接占据了90%以上的芯片市场份额。韩国三星在2017年的存储器涨价中最为受益。三星是全球最大的存储芯片厂商,其DRAM产品市占率约48%,NANDFlash产品市占率约35.4%。据公司财报显示,2017年第二季度,三星营收增长19.8%,净利润增长89%,高达99亿美元,不仅打破了自己的最高单季度净利润记录,还首次超过了苹果公司。2017年第三季度,三星收入545亿美元,同比增长29.7%,净利润127.6亿美元,同比增长179.47%。

2017年前三季度,三星总收入1524.56亿美元,同比2016年的1304.46亿美元增长16.8%。前三季度存储器的疯狂涨价为三星带来338.1亿美元的利润,同比增长92.3%。在终端业务因电池门事件失利之后,半导体业务成为三星利润持续高增长的主要来源。2017年全年三星实现营收239.58万亿韩元(约合2234.56亿美元),同比增长19%,营业利润实现53.65万亿韩元(约合500.39亿美元),同比增长83%。其中,芯片业务营收达690亿美元,占总营收的31%,超过了英特尔628亿美元的公司整体营收。

与三星类似,截至2017年12月31日的第四季度,SK海力士营收达9万亿韩元,同比增长69%,运营利润达到4.5万亿韩元,远远超过上年同期的1.54万亿韩元。

回看中国国内,存储器领域仍是整个半导体产业链最为薄弱的环节之一。2017年上半年,华为爆发闪存门事件:华为P10系列手机的闪存疑似采用MIC颗粒和TLC颗粒混用,闪存规格缩水导致最低读写速度只能达eMMC5.1的标准(200M/S),和官方宣传的UFS2.1(700M/S)的传输速度大相径庭。华为的闪存门事件体现出中国在存储领域绝对弱势地位,以手机为代表的国内消费电子核心元器件依旧处于受制于人的局面。

3、受益于技术进步,半导体芯片应用领域扩大

1)先进的制程工艺对硅片质量要求提高。全球晶圆代工大厂:台积电、三星电子、英特尔进入高端制程工艺竞赛,20nm以下的先进工艺将在整个晶圆代工中的比例越来越高,先进的工艺对高质量大硅片的需求越来越大。

2)存储芯片市场爆发显著拉动12英寸硅片需求。DRAM、NAND Flash 等存储芯片均采用12英寸晶圆为主,根据ICInsights的数据,2017年DRAM销售额飙升74%,NAND销售额强劲增长44%。同时三星、SK海力士、英特尔/美光(双方是合作关系)、东芝等厂商全力投入3D NAND扩产,3DNAND的投资热潮将刺激300mm(12英寸)大硅片的市场需求。

3)受益于汽车电子,消费电子,人工智能等行业的快速发展,半导体芯片的应用范围急速扩大。智能手机的出货量增长和创新升级将带动指纹识别芯片和摄像头CIS芯片的需求增加,汽车电子的普及也将带动汽车半导体快速增长,此外还有物联网MCU微控制器等IC芯片开始快速增长,这些需求端的扩大都为8英寸和12英寸硅片带来新的增量。

4)全球范围内兴建晶圆代工厂,尤其是中国大陆的晶圆厂将爆发式扩张,对于原材料硅片的需求预期将进一步上升。我们预计2018-2019年硅片供需状况将更加紧张。SEMI的统计,预估2017年到2020年的四年间,将有26座新晶圆厂在中国大陆投产,成为全球新建晶圆厂最积极的地区,整个投资计划占全球新建晶圆厂的比例高达百分之42%(全球去62座),成为全球新建投资最大的地区。

4、全球半导体行业经历了三次产业大迁徙

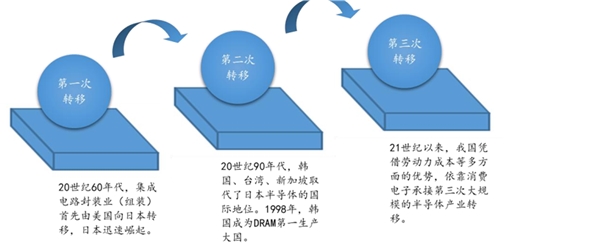

半导体产业于上世纪五十年代起源于美国,之后共经历了三次大规模产业转移。

第一次产业转移起始于20世纪60年代,集成电路封装业(组装)首先由美国向日本转移。封装业属于劳动密集型产业,美国将封装业从制造业中分离出来,转移到生产成本更低的亚洲国家。日本抓住产业机遇,实现了组装线的全面自动化。之后,日本半导体产业以DRAM为切口快速崛起,凭借其大规模生产技术取得低成本和可靠性优势,快速渗透全球市场。日本的DRAM市占份额迅速超越美国,跃居世界首位。1986年,日本企业在全球DRAM市场所占份额达到了80%,成为世界半导体中心。

第二次产业转移发生在20世纪90年代,全球范围内开始了以互联网为核心的技术革命,日本的半导体优势地位被韩国取代。日本由于房地产泡沫破裂,大财团缺少资金对产业进行升级,导致日本在该领域未能做好充分准备。不同于大型主机对DRAM质量和可靠性的高要求,PC对DRAM的主要诉求转变为低价。韩国、台湾、新加坡通过技术引进和劳动力成本优势,很快取代了日本DRAM的国际地位,1998年,韩国成为DRAM第一生产大国。90年代后期,晶圆代工模式逐渐兴起,芯片设计与制造环节分离,以台湾为代表的晶圆代工厂改写了全球半导体产业制造模式。第二次产业转移后,半导体行业形成了世界范围内美国、韩国、台湾等国家和地区多头并立的局面。

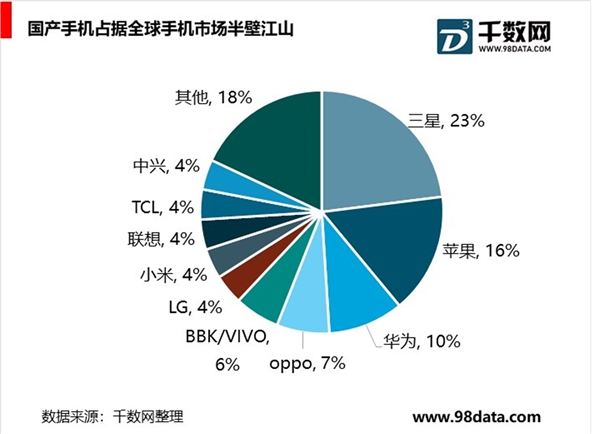

半导体行业经历两次产业转移后,目前正借助消费电子时代向中国转移。二十一世纪以来,我国由于具备劳动力成本等多方面的优势,正在承接第三次大规模的半导体产业转移。如今,半导体产业的驱动力已经由PC进一步转化为下游的消费电子产品。ICinsights公布的2016年全球智能手机前14强名单中,中国占了10个,以智能手机为主导的移动通讯将为我国半导体行业带来新的爆发点。

集成电路产业的国际转移形成的结果是美国、日本在微电子产业中的份额不断下降,而亚洲/太平洋地区(除日本)由于各方面比较优势,逐渐成为全球微电子产业增长最快的地区。

20世纪60年代以来,半导体经历三次产业转移

资料来源:公开资料整理

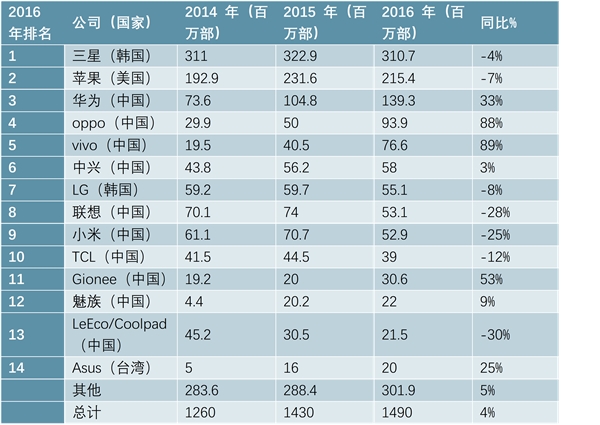

图表:2014年-2016年全球智能手机前14强

资料来源:公开资料整理

5、追赶国外龙头,提高晶圆制造工艺是关键

英特尔创始人戈登·摩尔提出摩尔定律:当价格不变时,集成电路上可容纳的元器件数目,约每隔18-24个月便会增加一倍,性能也将提升一倍,从而要求集成电路尺寸不断变小。

概括之,集成电路有“更快、更小、更便宜”的发展趋势,因此对基础材料单晶硅提出了大直径和无缺陷的要求,硅的纯度要在11个9以上(即99.999999999%),同时硅片也沿着大尺寸的趋势发展。目前主流的硅片为300mm(12英寸)、200mm(8英寸)和150mm(6英寸),其中300mm硅片自2009年开始市场份额超过50%,到2015年的份额已经达到78%,根据SEMI预计2020年将占硅片市场需求大于84%的份额。

摩尔定律长期以来鞭策半导体产业做出惊人发展,半导体制程不断突破制造极限。根据ICinsights公布的技术路线图,国际龙头厂商对半导体工艺的研究已经到了10nm以下。半导体龙头企业Intel预计2018年将量产10nm FinFET,宣称堪比其他代工企业的7nm技术;台积电、三星、Global Foundries均计划在2018年完成7nmFinFET技术的量产,但EUV的导入时间不一致:三星在2017年5月就推出应用EUV的7nm解决方案,2018年将量产,而台积电和Global Foundries预计2019年才使用EUV提升光刻质量;联电目前处于14nm FinFET的量产阶段。

在尖端的制程技术,只有屈指可数的高端玩家才能跟进,从人才和资金上负担得起下一步的研发需求。尤其在晶圆制造环节,我国和国外厂商相去甚远。晶圆制造作为半导体制造中极其重要的一环,是将经过IC设计厂精密设计的电路,通过光刻、离子注入、抛光等一系列工艺步骤转移到硅晶圆上来,从而制造出具备所需功能的IC芯片。

20世纪80年代之后,半导体产业分工进一步细化使得纯粹进行晶圆生产的半导体代工业在台湾兴起。我国由于缺乏先进制程技术,国内芯片设计完成后,往往需要依靠台湾或国外代工厂的支持生产芯片。

经过十几年的发展,我国晶圆制造工艺与先进水平的差距正在逐渐缩小。根据《电子工程世界》的数据,目前12英寸生产线的65/55纳米、45/40纳米、32/28纳米工艺产品已经量产;16/14纳米关键工艺技术已展开研发并取得一定的技术突破和成果;8英寸生产线的技术水平覆盖0.25微米~0.11微米。目前,我国集成电路制造企业的工艺水平已提升至28纳米,作为中国内地规模最大、技术最先进的集成电路芯片制造企业,根据半导体行业观察的判断,中芯国际2018年将完成28nm的HKC+量产,同时2019年量产14nm FinFET。