半导体测试国内市场前景广阔,测试设备贯穿半导体产业链

半导体的生产过程主要分为前段和后段两个制造过程。其中,前段制程主要包括光刻、蚀刻、镀膜等工艺;而后段制程主要以芯片的封装和测试为主。

测试设备贯穿半导体产业链

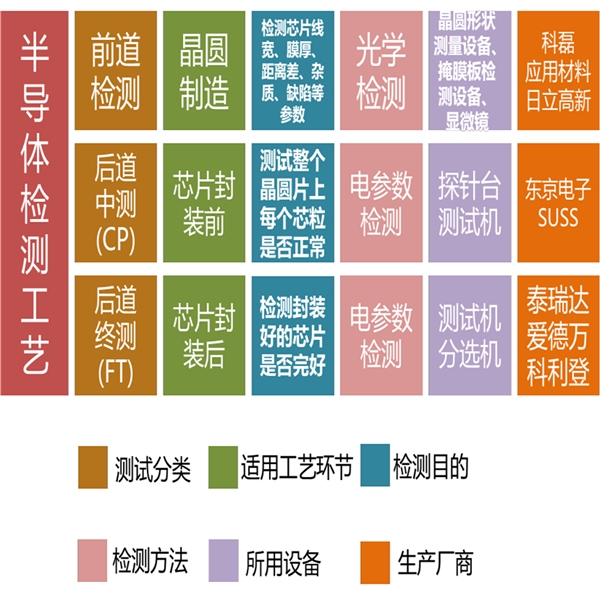

半导体产业与显示面板产业相似,都是重资产投入,设备投资占总投资规模的比例达到60%以上,其中一些关键的制程环节需要综合运用光学、物理、化学等科学技术,具有技术含量高、制造难度大、设备价值高等特点。因此下游产业的发展衍生出了巨大的设备投资市场,其中半导体测试、检测设备在半导体IC设计、晶圆制造加工、封装测试三大工艺环节均有应用。由于晶圆生产附加值极高,而半导体产品生产需经过几十步甚至几百步的工艺,其中任何一步的错误都可能是最后导致器件失效的原因,若在后道工序检测出质量不合格所带来的损失巨大,因此需要在设计、制造过程也加入检测环节,用以提高芯片制造水平。按照检测目的划分,芯片检测工艺主要分为前道检测(WaferMetrology)、后道中测(CP,CircuitProbe)和后道终测(FT,FinalTest)三大类。

前道检测主要应用于晶圆制造工艺中,侧重于表面性检测,包括尺寸形貌等,可细分光罩检测、薄膜检测、光学检测和晶圆缺陷检测等。目前整个市场基本被科磊、应用材料、日立高新等海外检测设备巨头垄断,国内设备商上海睿励在前道检测方面也取得一些突破。

CP主要用来测试整个加工好的晶圆片上每个芯粒是否满足设计要求,将次品挑选出来后再进行后续的成品封测,该测试步骤通过探针台和测试机配合使用,对晶圆上的芯片进行功能和电参数性能测试。探针台将晶圆逐片自动传送至测试位置,芯片的Pad点通过探针、专用连接线与测试机的功能模块进行连接,测试机对芯片施加输入信号、采集输出信号,判断芯片在不同工作条件下功能和性能的有效性。测试结果通过通信接口传送给探针台,探针台据此对芯片进行打点标记,形成晶圆的Map图。

FT是指芯片完成封装后,通过分选机和测试机配合使用,对集成电路进行功能和电参数性能测试,保证出厂的每颗集成电路的功能和性能指标能够达到设计规范要求。分选机将被检测集成电路逐个自动传送至测试工位,被检测集成电路的引脚通过测试工位上的金手指、专用连接线与测试机的功能模块进行连接,测试机对集成电路施加输入信号、采集输出信号,判断集成电路在不同工作条件下功能和性能的有效性。测试结果通过通信接口传送给分选机,分选机据此对被测试集成电路进行标记、分选、收料或编带。

图表:半导体检测工艺分类

资料来源:公开资料整理

从市场规模上来看,受全球宏观经济影响集成电路行业发展有所减缓,设备市场增长相应受到抑制,2014年以来全球集成电路市场开始复苏。2014年至今,全球半导体每季度的销售情况基本保持在800亿美元上下,全年大约3200亿美元以上。从2016年5月开始全球半导体销售一直保持增长态势,2017年Q4半导体全球销售额达到1140亿美元,2017年全年销售额首度超过4000亿美元。

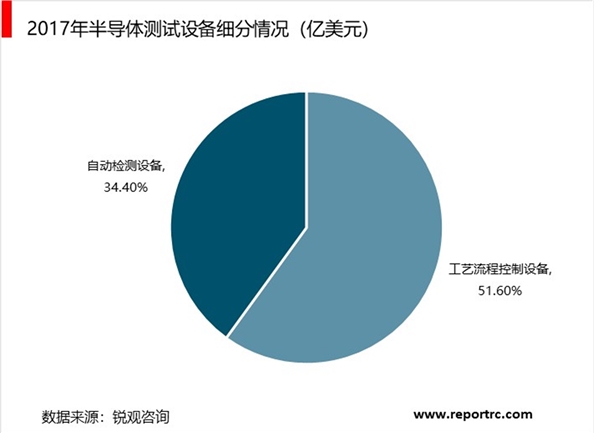

自动检测设备(ATE)大概占总测试设备市场份额的40%,2017年ATE市场规模34亿美元,工艺流程控制设备市场规摸为51亿美元,预计2018年ATE市场份额处于30-33亿美元之间。GlobalVIEW预计全球自动化测试设备(ATE)市场到2025年将达到45.9亿美元。片上系统SOC被越来越多采用以及和对智能手机、汽车电子等产品的高需求是ATE市场增长的关键因素。设备的小型化促进了各种半导体制造公司的需求。此外,相当大的技术进步,加上设计的复杂性和需要充分的测试预计将积极影响全球ATE产业。半导体制造工艺的发展和发展中国家无线网络的扩展预计将在未来几年为全球ATE市场提供显著的增长。

测试行业集中度高,

半导体设备销售增长迅猛,政策导向赢国产化良机。随着下游消费电子、物联网的崛起,中国半导体行业销售收入已经占到全球的30%以上,但半导体设备由于技术差距,市场份额仅为全球的15%,设备与产业的地位并不匹配。为此国家以空前力度出台产业支持政策,先后出台《关于加快培育和发展战略性新兴产业的决定》、《鼓励集成电路产业发展企业所得税政策》等一系列鼓励扶持政策,从税收、资金、人才培养等各个维度为半导体产业给予扶持和推动。国务院发布的《国家集成电路产业发展推进纲要》和《中国制造2025》中,明确提出到2020年,IC产业与国际先进水平的差距逐步缩小,封装测试技术达到国际领先水平,关键装备和材料进入国际采购体系,基本建成技术先进、可靠的集成电路产业体系,实现跨越式发展,明确制定2020年大陆集成电路内需市场自给率达到40%,2025年将更进一步提高至70%的政策目标。

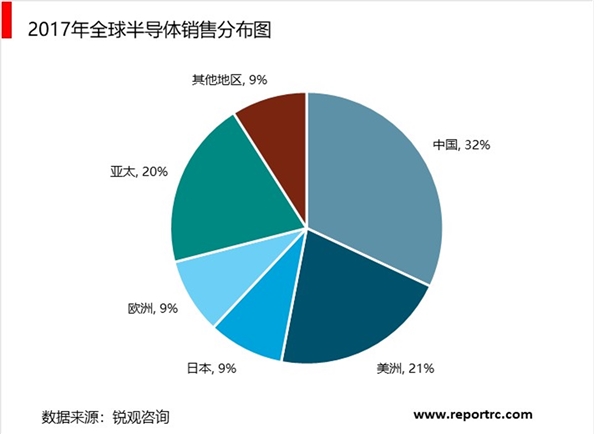

半导体产业化过程,设备先行,随着半导体行业向中国大陆转移,以及国家政策的大力支持和国产设备逐步实现技术突破,也带来了设备国产化的良机,未来国产设备增长空间广阔。从市场分布来看,亚太地区半导体销售额增长最快,得益于中国市场扩张迅速。根据统计,过去的10年间亚太地区(除日本)销售额从2008年的1241亿美元增长到从2017年的2489亿美元,年复合增长率达到7.2%,远高于全球5.16%的增速,占比也从50%提高到60%。而亚太地区销售规模最大的国家就是中国,目前中国可以占到整个亚太市场的60%以上。将中国从亚太分离可以看到全球半导体销售分布情况,中国半导体销售额最大,中国半导体销售额最大,2017年中国半导体销售额已经达到1315亿美元,接近全球的三分之一。

半导体测试国内市场前景广阔

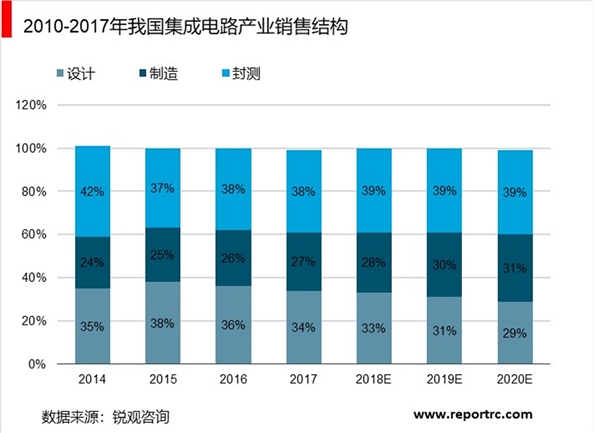

集成电路旺盛的市场需求带动产业的不断升级和投资的加大,有力促进了集成电路装备制造行业的发展,同时集成电路专用设备市场与集成电路产业景气状况紧密相关,2012年,受全球宏观经济影响集成电路行业发展有所减缓,设备市场增长相应受到抑制,2014年以来全球集成电路市场开始复苏,2015-2017年以来全球半导体专用设备销售规模分别达365.2亿美元、412亿美元和559亿美元,年均复合增长率为23.7%,其中测试设备销售占比分别为9.12%和8.73%和7.00%。

目前,中国半导体产业仍处于初级发展阶段,发展程度低于国际先进水平。在中国半导体产业的大规模引进、消化、吸收以及产业的重点建设,中国已成为全球半导体市场最大的市场。随着半导体应用场景不断扩展,嵌入到从汽车等各类产品中,同时伴随着人工智能、虚拟现实和物联网等新兴技术的出现,半导体的市场需求不断扩大。2017年中国大陆是全球第三大半导体设备市场,市场规模为82.3亿美元,占比为14.54%,同比增长27%。SEMI预测,2018年全年全球半导体制造设备全球的销售额预计增加10.8%至627亿美元,超过去年创下的566亿美元的历史高位。中国大陆排名将超过中国台湾地区,首次位居第二,同时,中国大陆将以43.5%的同比增长率领先。

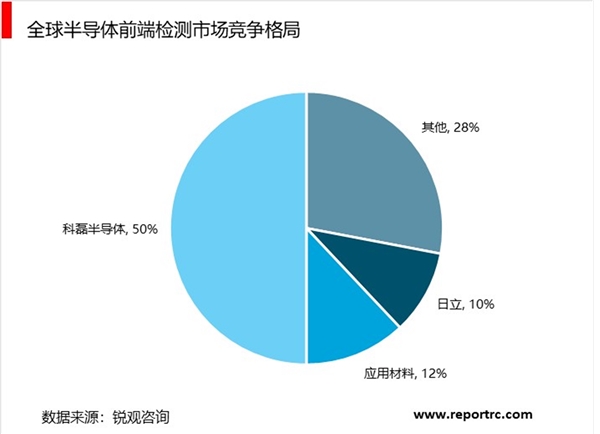

前道检测市场:科磊半导体占比近半,国内企业差距明显

前道检测更多偏向于外观性/物理性检测,主要使用光学检测设备及各类inspection设备。由于工艺水平不同,晶圆可能会在生产阶段产生冗余物、晶体缺陷和机械损伤三种缺陷。晶圆检测设备主要针对晶圆切割后的外观检测,比如:尺寸,破损,裂粒,气孔,裂痕,镍层不良等等。相较于传统人工检测而言,机器视觉检测具有精度高、效率高、可连续性以及非接触式避免污染等优势。高效准确的检测设备,是提供高可靠性晶圆材料的保证。实际晶体中原子排列与理想晶体的差别会造成晶体缺陷,每一类缺陷都会对晶体的性能产生很大影响,例如点缺陷会影响晶体的电学、光学等性能,线缺陷会严重影响晶体的强度等机械性能

在工艺流程检测市场全球竞争格局中,科磊半导体市占率为50%,位居第一位,遥遥领先,应用材料市占率12%左右,位居第二,日立的市占率10%左右,位居市场第三。前三大设备商市占率为72%,市场集中度较高。在科磊前端设备出货量中,记忆芯片分类占比高达71%,而加工工艺和逻辑芯片合计占比29%,说明了科磊在记忆芯片前道检测设备中的龙头地位。在科磊半导体的营收结构中,晶圆检测设备近七个季度营收占比常年维持在50%左右,市场地位及其稳固。

目前,我国前端检测设备由于技术问题与国外仍有较大差距。以睿励科学仪器为代表的国内前端检测装备企业,目前拥有12寸晶圆全自动光学膜厚检测系统和关键尺寸、形貌检测系统等产品,2018年5月6日睿励TFX3000薄膜测量设备三星重复订单发货。

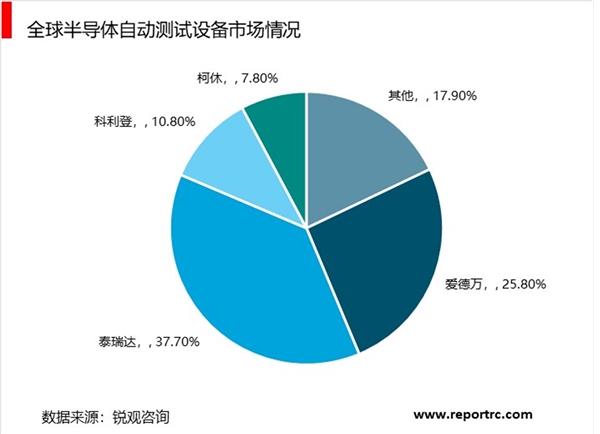

后道测试市场:美日企业全球领先,国内企业不断涌现

后道测试更多偏向于功能性/电性测试,主要使用自动检测设备(ATE)、分选机和探针台。2017年ATE市场规模34亿美元,工艺流程控制设备市场规摸为51亿美元,预计2018年ATE市场份额处于30-33亿美元之间,到2025年ATE市场预计将达到45.9亿美元。从行业集中度来看,美国泰瑞达(Teradyne)、日本爱德万(Advantest)两家公司测试设备全球市场份额2016年占比已高达63.5%,市场集中度很高。从下游市场来看,后道测试设备主要用于SOC测试、存储器测试、高级射频测试。其中美国泰瑞达(Teradyne)和日本爱德万(Advantest)两家公司一共垄断了97%的SOC测试市场、95%的存储芯片测试市场、82%的高级射频芯片测试市场。

随着近年来我国对集成电路及其装备业的高度重视并从财政税收、基础建设等多方面给予支持,我国集成电路测试设备行业技术水平不断提高,国产设备在产品性价比、售后服务、地缘等方面的优势愈发明显,包括上海中微半导体、北方微电子、七星电子、北京华峰等在内的行业内少数专用设备制造商通过多年的研发和积累,已掌握了相关核心技术,拥有自主知识产权,具备较大规模和一定品牌知名度,占据了一定市场份额,其中以长川科技、北京华峰为代表的测试设备优势企业产品已成功进入国内封测龙头企业供应链体系,奠定了一定的市场地位。

国内外测试设备制造商在确定其技术路线和产品结构时均有所侧重,国外企业如泰瑞达(Teradyne)主要产品为测试机,爱德万(Advantest)主要产品为测试机和分选机,两者在测试机的市占率达90%以上;科利登(Xcerra)主要产品为测试机,东京电子(TokyoElectron)主要产品为探针台。而国内公司起步较晚,北京华峰主要产品为测试机,上海中艺主要产品为分选机,而长川科技有志进入探针台市场。