2019年中国早教行业市场产业链发展分析

目前早教产业链主要涉及两大块,一是专业机构教育,二是家庭教育。专业机构教育主要包括线下澳真早教中心(0 到 3 岁儿童)、幼儿园(3 到6 岁儿童)、特长培训(少儿艺术、少儿英语等),同时围绕早教的专业机构涉及到幼儿教育的教具教材、师资培训、教育信息化等业务。

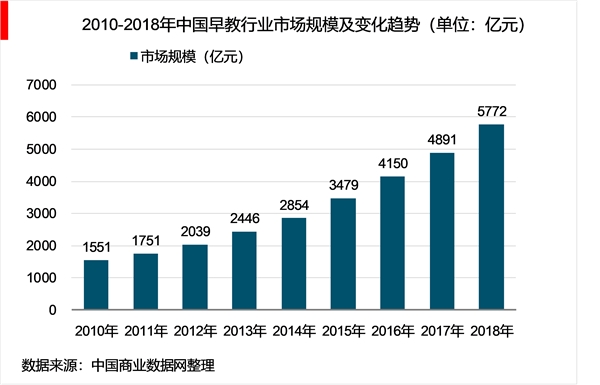

在我国,早教(早期教育)是指对0-6岁婴幼儿进行的教育活动的统称。近年来,在国家政策、资本、企业、市场需求等多重因素的推动下,我国早教市场规模以两位数的增速保持了快速增长,2010年我国早教市场规模为1551亿元,到2017年快速增长至4891亿元,增长了2.2倍,2010-2017年年复合增速达17.86%,据测算2018年行业将持续保持高速增长,规模有望超过5700亿元。

早教按照服务形态来划分,可分为全日制和非全日制两大类。其中全日制包括托管(0-3岁)、幼儿园(3-6岁)和学前班(5-6岁)三类;非全日制主要包括亲子教育/活动和幼儿课程(3-6岁为主)两大类,其中亲子教育/活动又包括家庭教育(0-6岁)、亲子游(0-6岁)和早教中心(0-3岁为主)三大场景。随着行业发展,早教行业在上述核心产业的基础上,又发展出了为核心产业提供支持和服务的周边产业,近年来各类互联网产品也蓬勃发展,早教产业链正在日渐丰富完善。

我国早教行业大致自1998年兴起,以红黄蓝和东方爱婴成立为标志,行业经历了起步、快速成长、行业洗牌和持续发展几个阶段。在兴起阶段,早教行业理念以“开发宝宝潜能”、“不能输在起跑线”等口号为代表,早教功能被夸大且商业性质较突出。内容上以培训婴幼儿精细运动为主,质量相对较低,在这一阶段,家长们的早教意识逐渐被唤起。在快速成长阶段,早教机构数量迅速崛起,但质量参差不齐,早教相关的图书和玩具等大量衍生品涌现,但师资力量仍不能满足家长对品质的需求。2003年非典事件对行业造成较大影响,部分经营不善早教机构在此次事件中被洗牌。部分资质较优早教机构开始注重教学质量,逐渐发展壮大。自2010年以来,我国早教机构开始规模化发展,早教整体进入良好发展阶段,美术、体育、音乐课课程逐渐被广大家长认可和接受。

随着80后父母逐渐成为社会中坚,其对子女教育越发重视,亦对先进开放的教育体系接受力增强,国内的早教机构格局逐渐明晰。以金宝贝、美吉姆、悦宝园等美系教育体系为主的早教品牌,及以新爱婴、红黄蓝等国内为代表的早教品牌,影响力逐日上升,已在市场形成较好影响力。

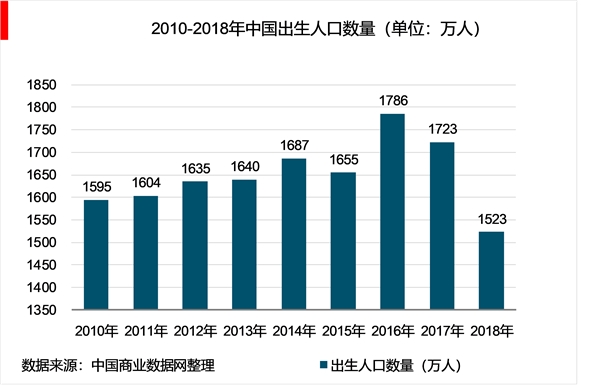

从近几年我国人口出生情况来看,2010-2014年,婴儿出生数量逐年上升,由2010年的1595万人上升至2014年的1687万人,但增速较缓;2015年,全国出生人口为1655万,比2014年小幅减少32万;2016、2017年“全面二孩”政策效应集中释放,年出生人口均超过1700万。2018年受到20-29岁生育旺盛期育龄妇女减少500余万人的影响,我国婴儿出生数量下降至1523万人,出生率10.94‰。

新出生人口巨大的规模基数,以及近年来随着人们收入水平的提高,家长对于儿童早期教育意识和教育消费水平提高,均极大的促进了早教市场的发展。家长对于婴幼儿教育的必要性和方法的理解,是构成早教行业需求的核心要素。家长对早教必要性和效果的认同度越高,早教行业的刚需程度就越高。

数据显示,在国家政策、资本、企业、市场需求等多重因素的推动下,我国早教市场规模以两位数的增速保持了快速增长,2010年我国早教市场规模为1551亿元,到2017年快速增长至4891亿元,增长了2.2倍,2010-2017年年复合增速达17.86%。预计2018年行业将持续保持高速增长,规模有望超过5700亿元。

早教行业上游为toB的的内容/装备提供商及toC的母婴&早教产品服务供应商。前者为早教机构和培训机构提供学习材料、玩教具、运动材料等产品。后者通过电商、论坛等线上以及线下渠道直接为儿童和家长提供早教服务与产品。早教行业中游为提供早教服务的toC机构园所:早教中心、托育机构和培训机构。早教行业下游为0-6岁儿童和家长。