中国证券行业竞争格局及主要进入壁垒

1、中国证券行业竞争格局

随着证券市场基础性制度的不断完善,我国证券公司风险管理及内部控制得到了明显的提升,证券行业监管体系日趋成熟,行业规范运作及稳健性程度均达到较高的水平。证券市场的深度和广度将不断拓展,证券公司盈利模式单一的局面将逐步改善,行业进入多元化、特色化发展时代。

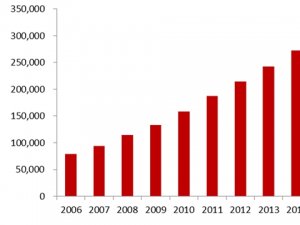

(1)行业整体规模仍然偏小,直接融资比例亟待进一步提高

目前,中国经济总量已跃居全球第二,并保持多年的持续稳定增长,与之对应的是,作为宏观经济重要支撑力量和我国金融体系重要组成部分的证券业,与银行、信托相比,整体规模仍然偏小,证券公司与国际投行相比,在业务竞争力上仍存在较大的差距。

长期以来,我国企业融资主要依靠银行贷款,间接融资占比很高。近年来,随着股票市场和债券市场的快速发展,企业直接融资的比例有了一定程度的提高,但与发达国家相比,我国的直接融资比例仍然处于较低水平。根据中国人民银行、发改委、中国证监会以及中央国债登记结算有限责任公司等的统计数据显示,2014年,我国国内银行新增人民币贷款9.78万亿元,新增外币贷款折合人民币为0.36万亿元,企业债券净融资2.43万亿元,非金融企业境内股票融资0.44万亿元,直接融资仅相当于当年新增贷款的28.47%。2015年,我国国内对实体经济发放的人民币贷款增加11.27万亿元,对实体经济发放的外币贷款折合人民币减少0.64万亿元,企业债券净融资2.94万亿元,非金融企业境内股票融资0.76万亿元,直接融资仅相当于当年新增贷款的34.82%,而在成熟市场,直接融资比例要高得多。据Wind资讯统计的数据,2014年美国债券市场发行总量约为5.87万亿美元,美国工商业银行信贷规模为1.78万亿美元,债券融资额为银行贷款的3倍左右。2015年美国债券市场发行总量约为6.44万亿美元,美国工商业银行信贷规模为1.95万亿美元,债券融资额为银行贷款的3倍左右。2016年美国债券市场发行总量约为7.25万亿美元,美国工商业银行信贷规模为2.10万亿美元,债券融资额为银行贷款的3.45倍。

间接融资比例过高,使得经济体大量的风险集中于银行。2013年11月,十八届中央委员会第三次全体会议提出了“多渠道推动股权融资,发展并规范债券市场,提高直接融资比重”。在这个大背景下,未来我国证券行业将围绕实体经济需要,加快产品创新,不断提升整体规模和业务竞争力,在优化资源配置、分散风险、传导政策等方面发挥更大的作用。

2016年3月,国家发布了十三五规划纲要,明确提出要“积极培育公开透明、健康发展的资本市场,提高直接融资比重,降低杠杆率。发展多层次股权融资市场,深化创业板、新三板改革,规范发展区域性股权市场,建立健全转板机制和退出机制。完善债券发行注册制和债券市场基础设施,加快债券市场互联互通。开发符合创新需求的金融服务,稳妥推进债券产品创新,推进高收益债券及股债相结合的融资方式,大力发展融资租赁服务。”

(2)盈利模式相对单一,但创新业务的快速发展将有利于收入来源的多元化和均衡化

我国证券公司的盈利模式较为单一,收入主要来自证券经纪、自营、投资银行三大业务,不同证券公司盈利模式差异化程度较低,经营同质化较为明显。随着证券公司改革开放、创新发展的不断推进,近年来,各项创新业务不断推出,收入贡献逐渐加大。根据中国证券业协会公布的未经审计的证券公司经营数据,2012年至2017年,证券公司融资融券等业务利息净收入分别达到52.60亿元、184.62亿元、446.24亿元、591.25亿元、381.79亿元和348.09亿元,占

证券公司收入比例达到4.06%、11.59%、17.14%、10.28%、11.64%和11.18%。

2012年至2017年,受托客户资产管理业务收入占证券公司收入比例分别为华林证券股份有限公司首次公开发行股票招股说明书

1-1-1502.07%、4.41%、4.78%、4.78%、9.04%和9.96%,呈逐年稳步上升态势,未来创新业务占证券公司总收入的比例将会不断提高,盈利模式单一的局面将得到明显改善。

(3)证券公司定位逐渐清晰,具有特色化经营的证券公司将不断涌现

随着我国证券市场的发展,部分证券公司不断扩大市场份额,谋求各项业务的全面、综合发展,致力于成为大型综合性证券公司。与此同时,部分券商则不断巩固和完善其在某项业务或某个区域的竞争优势,通过产业链的深挖和特色化经营,在细分领域为实体经济提供金融服务,致力于成为在细分市场具有核心竞争力的证券公司。

(4)行业开放格局不断加深,竞争压力日益加大

随着中国证券市场的快速成长和行业准入的逐步放开,大型互联网企业、银行保险、外资投行等加紧进入,将导致行业竞争主体不断增多,大型券商原有的竞争优势很可能被削弱、市场份额可能被蚕食。互联网企业跨界布局,携用户优势、技术优势以及网络平台优势,将加快重构行业现行的商业模式。目前多家中区域型证券公司正大力发展互联网证券业务,已与大型互联网企业展开合作或自主开发互联网平台等,积极实现差异化竞争,以实现弯道超车。

2、证券行业主要壁垒

(1)行业准入监管

我国对证券公司实施行业准入管制,包括证券公司的设立审批、经营证券业务的许可证颁发,证券公司分类监管等。我国证券公司的发展历史较短,行业准入监管有利于防范行业风险、提升证券公司质量、保护投资者合法权益,更好地推进证券公司的创新发展,以实现提高证券公司服务资本市场和实体经济能力的整体目标。

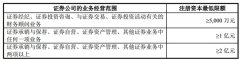

(2)资本进入壁垒

证券行业作为金融体系的重要组成部分,关系到国家的金融安全和广大投资者的利益,对于资本规模的要求较高,较大的资本规模要求与初始资本投入构成了证券业的资本进入壁垒。除对从事不同业务范围证券公司规定法定最低注册资本要求外,在目前以净资本为核心的分类监管体系下,证券公司业务规模的扩大及创新业务的开展均与资本规模密切相关,资本实力已成为证券公司的核心竞争力之一。

(3)其他进入壁垒

除上述外,证券行业专业化水平不断提高带来的技术壁垒、现有证券公司先发优势的确立、金融创新对从业人员素质要求带来的人力资源壁垒,也使得证券行业的进入门槛不断提高,新进入者开展相关业务的困难不断加大。