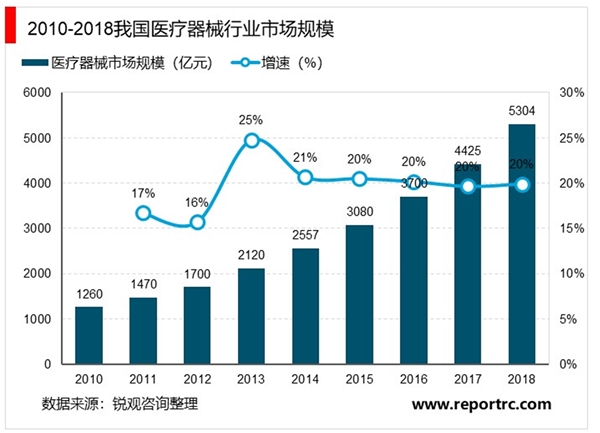

2020医疗器械行业市场规模及行业竞争格局分析,基层医疗机构需求大

医疗器械行业一直是创新速度较快的医疗板块,既包括了现有器械的升级换代,也包括了新技术推出带来的器械产品革新。而目前我国正处于医疗器械产品快速追赶进口产品的发展期,同时新的产品和新的治疗技术也在不断地推出,驱动了行业快速的发展,尤其行业内各个细分领域的龙头企业发展迅猛。

近年来我国在医疗器械的多个领域进入产品和技术升级的发展期,例如乐普医疗推出的可降解支架,安图生物和迈瑞医疗推出的IVD流水线,南微医学生产销售的内窥镜术式用耗材,迈瑞医疗和开立医疗生产的中高端彩超产品,联影医疗的大型影像设备等均具备了调整所在领域进口中高端产品的能力,从而形成了中国医疗器械创新和升级的中间力量。

2019年我国医疗器械上市公司营收差距较大,营收Top20上市企业营收最高值为迈瑞医疗,营收达到165.56亿元,最低值企业为振德医疗,营收达到18.65亿元。营收Top20上市企业营收同比增长率整体处于较高水平。营收Top20上市企业主要分布在山东、广东、浙江地区。

图表:2019年中国医疗器械上市公司营收Top20单位:亿元)

资料来源:锐观咨询整理

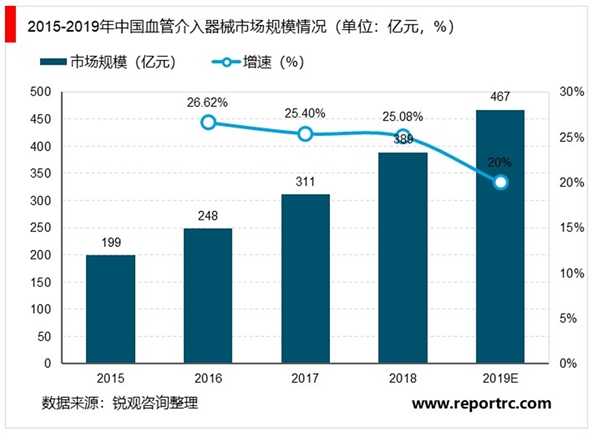

我国血管介入器械市场规模整体呈逐年增长态势,2019年市场规模近467亿元近年来,随着国内生活水平的不断提高,饮食习惯和生活习惯有了很大的改变,使得心血管疾病高发。据统计2015-2018年期间我国血管介入器械市场规模整体呈逐年增长态势。2018年我国血管介入器械市场规模为389亿元,同比增长25.08%。前瞻初步估计到2019年我国血管介入器械市场规模近467亿元,保持较高增速。

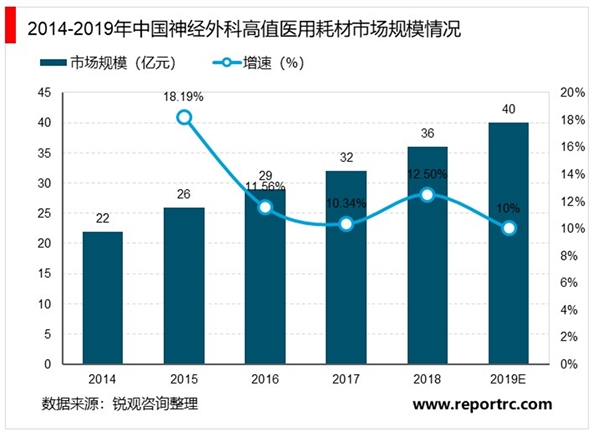

我国神经外科高值医用耗材市场规模总体呈逐年增长态势,2019年市场规模近40亿元我国神经外科起步较晚,随着国外先进影像设备的引进,神经外科发展进入高速发展期。2014-2018年期间我国神经外科高值医用耗材市场规模总体呈逐年增长态势,2018年神经外科高值医用耗材市场规模为36亿元,同比增长12.50%,前瞻初步估计2019年市场规模近40亿元,保持较稳定发展。

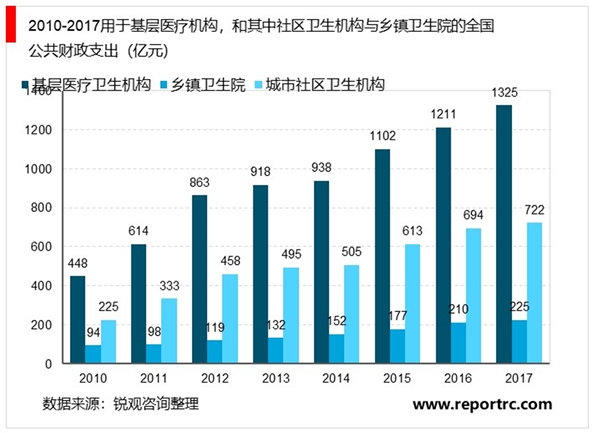

另一方面基层医院的建设在分级诊疗政策的推动下成为医疗器械行业发展又一个重要推动力。近年来在完善基层医疗服务机构的指导思想以及地方和中央财政支持下,贵州、海南等多个省份逐步开启了基层医疗机构的医疗器械采购项目,核心设备包括超声、DR、IVD诊断设备等基础检测项目所需设备。

基层医疗机构的支出持续增长,基本与医疗卫生指数的增速同步,体现了基层做好分级诊疗这一大政策的方向。2017年基层医疗机构支出1325亿元,仍低于公立医院整体支出,但增速为9.5%,成为医疗服务机构中新的增长点。