2020系统集成行业市场现在及竞争格局分析,国产本体应用的需求将持续增长国

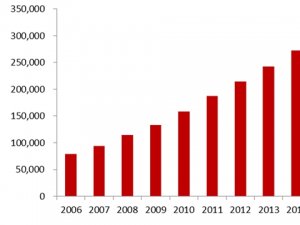

系统集成主要集中在汽车制造与3C电子电气两大行业。目前我国工业机器人系统集成应用大部分集中在汽车制造、3C电子电气两大行业,而在金属加工、塑料及化学制品、食品饮料等众多行业虽有应用,但数量相对较少,近几年开始出现应用增长的趋势。具体而言,2018年国产工业机器人已服务于国民经济37个行业大类,102个行业中类,2018年国内工业机器人系统集成应用中,汽车行业的占比达到32.0%,电子行业的占比达到21.5%,二者合计占比53.5%,集中度较高。除去汽车、3C电子电气两大行业外,食品饮料、金属加工、塑料等余下35个行业占比仅为42.7%,剩余行业应用较为分散,呈现“长尾化”特点。

系统集成厂商呈现“小、散、弱”特点,主要集中在低端领域。我国工业机器人系统集成商数量众多,但是系统集成商的规模大多较小且主要集中在低端领域。据MIRDATABANK统计,截至2017年底,中国工业机器人相关厂商3500余家,其中系统集成商数量超过3000家,占比超过80%。但是大部分国内集成商规模小、实力弱,且市场较为分散,在3000余家系统集成商中,企业营收规模超过5亿元的不超过10家,并且主要集中于汽车领域,营收超过1亿元的不足100家,绝大部分企业系统集成业务营收不超过3000万元;国内品牌营收最高的前10大企业市场占有率不足20%,市场集中度较低;另外,绝大多数系统集成厂商缺少核心技术,多集中在以搬运和上下料为主的中低端机器人,无法进入高端市场,并且缺少自主知识产权,需要品牌授权才能开展业务,具有较高的对外依赖度。

造成国内系统集成厂商“小、散、弱”特点的主要原因有以下几个方面:

(1)系统集成项目是非标准化的,项目之间无法完全复制,每一个项目都需要重复投入人力物力,因此难以形成规模效应;

(2)系统集成项目通常采用"3331"付款模式,即图纸通过审核后、发货完成后以及安装调试后分别拿到30%的资金,最后剩余的10%为质保金,一般在产线平稳运行1-2年后获得。按照这种付款流程,系统集成商通常需要垫资经营,因此限制了其同时实施项目的数量及规模;

(3)系统集成商的核心竞争力是人才,其中,最为核心的是销售人员、项目工程师和现场安装调试人员,销售人员负责拿订单,项目工程师根据订单要求进行方案设计,安装调试人员到客户现场进行安装调试,并最终交付客户使用。销售人员、项目工程师和安装调试人员才是其核心资产,因此,系统集成商也较难通过并购等方式实现规模扩张;(4)相较于机器人核心零部件与本体业务,系统集成是一个技术壁垒较低的领域,行业进入较为容易,在近年市场爆发增长的情况下,诞生了一大批中小微系统集成商,低端重复建设,市场更加分散。

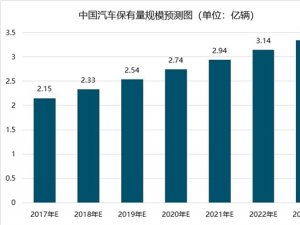

汽车行业属于工业机器人高端应用领域,市场主要由外资品牌把控。整车厂有四大核心工序,分别是冲压、焊接、喷涂和总装,其工艺复杂、技术难度高,是工业机器人

应用的高端应用领域,例如在汽车车身焊接工序中,整车约有3000-4000个焊点,需要数十个焊接机器人在60-75s的时间内协同完成,因此对每个点焊工位上的机器人本体性能要求极高,并且针对不同车型还需要单独开发控制和操作系统,以及开发相匹配的夹具、检具、供电系统、电脑网络系统、自动检测系统等。年产能20万辆车的焊接车间中,

通常会使用300-400台机器人(由于自动化程度不同,机器人数量差距较大),包括点焊机器人(完成约60%的焊接点)、弧焊机器人(完成约40%焊接点)以及小部分涂胶机器人。

受制于技术水平等因素,国内汽车厂商使用的机器人以外资品牌为主,其中ABB、库卡、发那科、安川“四大家族”市场占有率合计超过80%,此外,意大利的柯马、日本的那智不二越、川崎重工以及韩国的现代重工也有一定市场。

表:国外品牌机器人厂商及其在汽车行业客户情况

资料来源:锐观咨询整理

此外,国内只有少数系统集成商研发和技术实力能够随着项目经验的积累逐渐形成较强的实力和一定的规模,进而抢夺国际汽车行业系统集成商的市场份额。比如埃夫特将其多种类型机器人大量应用于奇瑞汽车生产过程中,包括用于汽车总成件点焊、弧焊、涂胶和搬运,前挡风玻璃装配以及大灯等零部件的上下料、冲压、打磨、喷涂等环节。埃夫特本体除用在奇瑞汽车厂外,在江淮汽车厂等国产厂商也有少量应用。但总体而言,汽车领域仍由外资品牌垄断,特别是合资车厂商,大部分外资整车厂商的生产线标准及机器人选型是全球统一的,几乎只采用外资品牌机器人。

国内集成厂商难以打入汽车制造核心领域,究其原因,主要为汽车集成行业作为资金和技术密集型行业,存在项目经验壁垒,客户对供应商的选择往往会基于其是否具有实施类似项目的经验、是否具有项目实施能力、是否具有良好的售后服务、是否在行业内具有良好的声誉等,整车制造商与国外厂商通常有长达几十年稳定合作,国产厂商起步晚,欠缺项目经验以及高效的售后服务体系,往往达不到高效维修解决故障问题的能力。

非汽车领域的空间巨大,成为我国工业机器人密度提升的新增长点。截至2017年,我国汽车工业机器人密度已达到634台/万员工,自动化率程度较高。相较而言,非汽车领域自动化率普遍偏低,以3C行业为例,3C行业已连续两年成为我国工业机器人应用的首要行业,但目前其机器人密度仅约不到40台/万员工,自动化率普遍偏低,即便是加工厂龙头富士康代工手机的自动化率也仅为30%左右,最高也尚未突破50%,日韩国家的机器人密度早已超过1200台/万员工,差距巨大。相对于应用渐趋饱和的汽车市场,作为万亿级产业体量的3C市场,工业机器人在此领域存在巨大的发展空间。

现阶段我国作为全球3C制造业的中心,集中了全球70%的3C产能,居于全球首位。3C产业作为目前发展最为迅速的产业,产品更新快但智能化制造不够成熟的情况下,生产线换线频繁、招工困难、自动化率的逐渐提升均会促进机器人销量的增长,使得3C领域成为机器人企业未来竞争主战场之一,这也将给国产厂商带来机会。高增长新兴领域的全自动产线需求带来新的增量。新兴领域包括新能源汽车、汽车零部件中的三电、新能源和仓储物流等,这些领域未来对于系统集成应用的需求将持续增长,国产化替代进程有望加速。

整体而言,自动化需求正持续扩散,3C、新能源、金属制造、陶瓷、家电、物流等领域自动化应用市场前景依然广阔,未来国产系统集成商差异化的竞争机会主要在中低端市场和新兴领域。四大家族产品更偏向于标准化和通用化,深度的行业应用需要结合实际产业工艺进行二次开发,这也给中国的机器人厂商提供了卡位下游的发展机遇。相比国外品牌,国内系统集成商的优势体现在其服务与价格两个方面。国外厂商尽管有先

进的机器人制造技术,但往往不能直接用到加工生产环节,而需要根据不同的需求做不同程度的定制。进口厂商虽然可以满足部分机器人改造,但也无暇顾及国内大批小厂商的个性化定制化需求,而国内厂商则在此方面优势突出,能够深挖多种应用场景,为制造商提供各类适配性机器人,并且提供全生命周期服务。另外,国产机器人与国外相比价格较低,国产机器人的高性价比可以将其回本期缩短至2年左右,大幅降低应用厂商使用机器人所面临的成本风险,使应用厂商有更大动力去“机器换人”。国产系统集成商有望在中低端与新兴领域做深做强,细分子领域的龙头企业有望凭借其资金、技术以及行业理解深度上的优势从中脱颖而出,实现与国外品牌的差异化竞争。新兴领域包括新能源汽车、光伏、食品饮料和仓储物流等,这些领域未来对于国产本体应用的需求将持续增长,国产化替代进程有望加速。