消费电子连接器行业市场需求及行业市场竞争格局分析

1、消费电子连接器行业基本情况

电子信号传输适配产品的生产和销售,产品主要应用于在智能移动通讯、影音设备、PC、智能可穿戴设备及各类电子终端产品领域。近年来,除线束类、信号适配器外,公司进一步拓展其他消费电子产品市场,逐步开发出各类电源适配器等消费电子产品,相关产品未来市场空间较大。此外,随着技术地不断进步,各类电子产品的线束和信号传输适配的产品也不断更新换代,也给行业扩大经营发展带来持续的机遇。

2、消费电子连接器行业规模

(1)智能移动终端产品

根据全球技术研究和咨询公司Gartner的数据显示,2017年全球IT终端设备(个人电脑、平板电脑和手机)出货量为22.78亿台,Gartner预测2018年全球IT终端设备出货量为23.26亿台,较2017年上涨2.11%。总体看来,移动终端市场需求量保持增加,同时消费者对智能移动终端产品市场的多元化需求日益增强。

① 智能手机市场

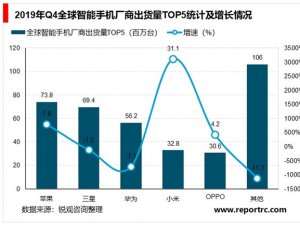

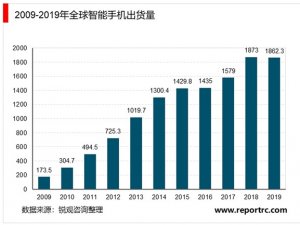

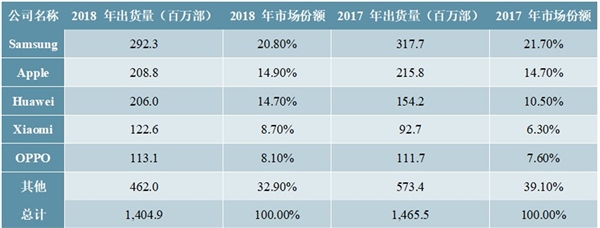

根据市场调研机构IDC发布的最新报告指出,2017年全球智能手机出货量达到14.66亿部,2018年出货量为14.05亿部,其中国产品牌手机发展速度较快;具体数据如下:

相较于功能手机,智能手机具有功能多样性、集成性的特点,彻底革新了手机的用途,使得手机从单纯的移动通讯产品进化成为集互联通信、影音视听摄录、游戏娱乐等功能为一体的平台化产品,平均单机价格远高于功能手机。智能手机市场的激烈竞争以及行业龙头的示范作用使得各厂商普遍重视自身产品带来的多角度用户体验,智能手机的配件无论从信号传输质量上还是使用寿命上均远远超出功能手机配件,因此近年来智能手机的深化普及直接推动了下游市场对高品质数据连接线产品的需求。

②平板电脑市场

2010年至2014年,全球平板电脑市场处于一个快速增长的时期,出货量增长率大大超出同期传统PC的增长率。而从2015年开始,全球平板电脑市场开始出现了下滑趋势,根据IDC报告,2018年全球平板电脑市场出货量1.452亿台,全球增长下滑11.4%,但国产品牌平板逆向增长14.9%,具体数据如下:

③传统PC市场

根据市场调研机构Gartner的报告,全球传统PC设备(包括台式电脑和笔记本电脑)2016年出货量为2.70亿台,2017年2.63亿台,2018年达到2.59亿台。由于受到智能终端产品及移动互联网的冲击,传统PC产品面临着转型,全球个人电脑出货量连续第七年下降,不过在最近3年下降幅度逐步减缓,2018年四季度销量好于预期,市场预计全球个人电脑市场将触底回升。具体出货量数据如下:

全球传统PC设备出货量(单位:百万台)

④智能移动终端连接组件市场

随着全球移动互联网应用与产业的高速发展,智能手机、平板电脑等智能移动终端产品不断深化普及,改变了人们的日常生活。由于智能手机、平板电脑等智能移动终端产品的耗电量远高于传统功能型产品,电源续航成为消费者顺畅使用这些产品的主要瓶颈之一。移动智能终端产品的便携性使得其用户使用场景不再局限于办公室、家庭等室内空间,而是不断朝汽车、运动场、商场等室外或公共空间拓展,为满足不同的使用场景需要配套具有不同专项功能的配件。同时,由于智能终端产品可以生成或接收多种类型及格式的文件,这使得其数据、信号传输需求多样化,需要配套使用专业的传输线,因而产生了对各类专业配件的大量需求。

据海外市场研究机构ABIResearch和GoldsteinResearch研究报告显示,2016年智能手机配件市场收入达到627亿美元,预计到2024年,全球手机配件市场规模将达到1,043亿美元,智能终端产品配件行业在未来仍将保持较快增长的态势。

(2)影音设备产品

视听新媒体作为一类相对独立的媒体形态,近年来在国内随着人们的生活消费方式开始呈现出多样化和个性化的趋势。市场为了迎合广大消费者的不同需求,不断探索并寻求多样化发展。同时随着家庭影音设备技术不断提升,市场正处于更新换代的高速发展阶段,需求也在呈现不断上升的趋势。一般来说,家庭中使用的影音产品主要是电视、音响设备等。

①数字电视市场

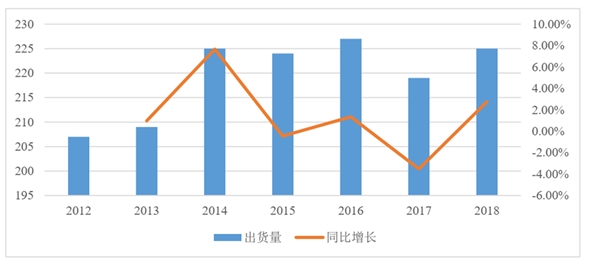

在数字电视领域,中国电子视像行业协会与奥维云网(AVC)联合发布的彩电行业报告显示,全球彩电市场目前已经进入成熟期,整体销售情况波动不大,2017年中国彩电市场零售量规模为4,752万台,零售额规模1,630亿元,同比增长4.5%,2018年国内彩电市场零售量规模为4,774万台。全球高清电视(HDTV)和超高清电视(UHDTV)市场方面,2013年全球市场总量接近2,000万台,2016年由于全球先进国家的4K内容播送及电视价格渐趋合理,其全球市场规模将大大提高,出货量达到约7,000万台。全球电视市场经过2017年的低迷之后,2018年迎来了恢复性增长,AVC《全球TV品牌出货月度数据报告》指出,2018年全球电视品牌出货225M,同比增长2.5%,其中OLEDTV出货2.4M,同比增长69.4%。

2012-2018年全球出货量(百万)

②影音电子信号传输产品市场

下游行业产品的技术提升与消费升级,对应用于影音设备的电子连接产品的市场发展提供了有利条件。其中应用较为广泛的电子信号传输产品主要包括AV、HDMI,以及近期迅速发展起来的Type-C等线束产品。

随着技术的发展以及人们对电子产品消费的需求不断升级,AV线束产品技术也在不断创新,促使AV线束市场仍在持续增长。2015年AV线束需求超过5亿条,2018年约为6亿条。

HDMI已经成为目前市场上高清互连的主要标准,全球几乎所有销售的数字电视目前都可采用HDMI接口,在DVD播放器和数字机顶盒领域中占据统治地位。未来几年内HDMI线仍将在数字电视和消费电子领域占据主导地位。随着HDMI线缆应用领域不断拓宽,其需求量也不断增加,特别是互联网电视等电子设备的屏幕尺寸进一步增大后,对HDMI线缆的依赖度日益增强。

Type-C类线束自2013年末问世以来,由于其良好的充电效率、超快的数据传输速度以及耐磨损的特性,使得其受到了市场的广泛关注,经过测试,USB3.0Type-C端口的读写速度能达到800MB/s以上,而且理论上,USB3.1Type-C的传输速度能够达到10Gbps,极大地提升了传输效率。随着Type-C类线束使用范围地扩宽,其需求量也会日益上升,根据研究机构HISMarkit研究数据显示,预计至2021年底,将会有约50亿台设备使用Type-C类线束。

(3)智能可穿戴设备产品

据市场研究公司IDC的数据显示,全球智能可穿戴设备市场近年来呈现了巨大的进步与发展,2014年的出货量达到2,880万部,2015年出货量达到7,810万部,相较2014年增长率高达171.6%。2016年可穿戴设备出货量达到1.02亿部,增长率为31.11%。2017年可穿戴设备出货量达到1.154亿部,增长率为12.70%。IDC预计在2021年全球可穿戴设备的出货量将达到2.22亿部。

4、消费电子连接器行业竞争格局

①连接器相关市场的全球竞争格局

电子信号传输适配产品的连接器产业是一个应用范围广泛的产业;2009年全球整体连接器市场销售规模为344亿美元,2015年达到521亿美元、2016年588亿美元,2017年增长至620亿美元,预计2018年市场规模进一步增长到700亿美元,整体处于稳步增长的趋势。亚太地区是最大的连接器市场,2016年占全球市场的56%,随着北美和欧洲将工厂及生产活动转移至亚太地区,以及亚太区消费电子、移动设备和汽车领域的兴起,未来需求将持续稳定增长。在亚太地区中,中国是最大的连接器市场并且是全球连接器市场的最强推动力,2016年规模已达165亿美元,虽然我国连接器行业起步较晚,连接器市场集中度较低,行业技术水平与先进国家技术水平相比仍有一定差距,但我国连接器行业空间广阔,发展潜力巨大,未来有非常大的提升空间。

根据2017年数据,连接器主要市场是在汽车(22%)、电信与数据通信(21%)、计算机与周边配套(16%)、工业(12%)、交通运输(6%)、军事及航天航空(6%)及消费电子(5%)等领域。其中汽车、电信和航空航天领域需要工业级甚至军事级的科技和技术工艺,属于专业市场,且整体产值规模占比也较高,因此厂商主要集中于美国、日本等发达国家,如泰科电子、FCI、KET、矢崎、住友电气、德尔福等企业。消费电子市场如计算机连接器市场中国,富士康(鸿海)所占比例最高;手机连接器主要厂商产品各有优势,由安费诺、JAE、莫仕等比例较高;以富士康为代表的中国台湾厂商具备一定的消费电子类领域规模。

全球范围内主要连接器厂商的简介如下:

资料来源:公开资料整理

②我国连接器市场竞争格局

相比国外的知名连接器企业,国内连接器生产厂商在技术、规模、产业链上不占据优势,但随着企业研发能力的持续提高,国内厂商凭借低成本、贴近客户、反应灵活等优势,正在逐步扩大其在国际连接器市场的份额。

随着计算机、汽车、通讯、家电等下游行业集中度逐渐提高,下游厂商对配件供应商的产品品质、研发实力、价格水平、交货期限都提出了更高的要求,需要规模相当的企业为其提供配套服务,并帮助其不断降低成本,提高自身产品的竞争实力。近年来,国际知名连接器企业纷纷把生产基地转移到国内,扩大了国内连接器市场规模,迅速提高了连接器制造的整体水平,但同时也加剧了国内连接器行业的市场竞争。

③消费电子连接器行业主要上市公司

贸联控股(3665.TW)和西柏科技(3541.TW)为中国台湾地区上市公司。贸联控股成立于1996年5月,总部位于美国加州,主要产品包括连接器、连接线和电子线、线材以及电源线等。客户遍及信息、消费性、通讯、仪器设备、医疗、汽车与太阳能等产业。2018年营业收入为213.92亿元新台币,净利润14.00亿元新台币。贸联控股以零售市场业务为主,在销售模式上与公司无重大差异。

西柏科技成立于1991年1月,总部位于台湾,其产品主要用于信号处理,包括家庭剧院的影音整合工程、信号增强与延长传输距离设备、各种信号的格式转换设备及信号切换设备等。2018年营业收入为18.77亿元新台币,净利润2.09亿元新台币。西柏科技主要布局零售市场,同时承接工程市场业务。