2020MLCC行业市场发展趋势分析,MLCC受益消费电子行业稳步前行

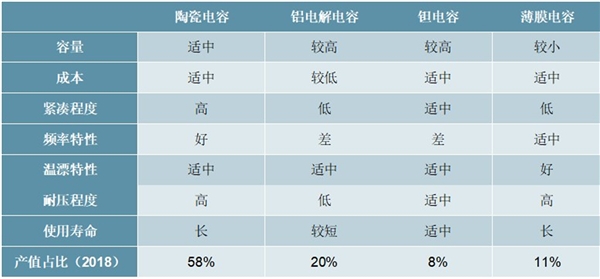

MLCC成为电容主流产品形态。被动元件中电容价值量占比最高,被广泛应用于电路中能量交换、隔直流通交流、浪涌电压抑制等领域,与其他元件搭配形成耦合、滤波、储能等多种功能模块。陶瓷电容具有体积小、频率特性好、寿命长等特点,广泛用于精密电子领域,在电容整体产值中的占比稳步提升,其中约93%为片式多层陶瓷电容(Multi-layerCeramicCapacitors,简称MLCC)。随着粉体和工艺升级,MLCC容量和耐压程度有所提升,未来在汽车电子和电力工业领域仍有增量空间。

表:不同类型电容的对比

资料来源:锐观咨询整理

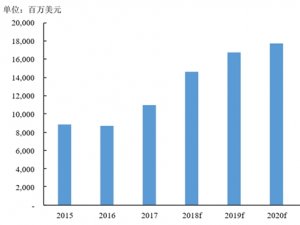

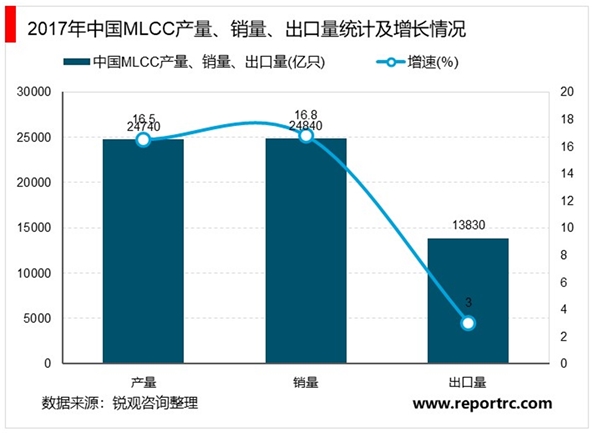

目前,民用MLCC市场处于充分的市场竞争状况,整体市场需求规模极大,同时供应也非常充分,总的来说供需相对平衡。根据中国电子元件行业协会信息中心的数据,2017年中国MLCC产量为24740亿只,同比增长16.5%,销量为24840亿只,同比增长16.8%,出口量为13830亿只,同比增长3.0%;曾预计到2022年将达37070亿只。

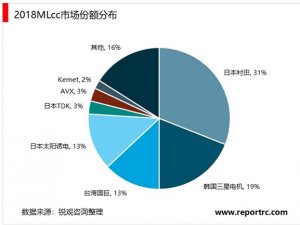

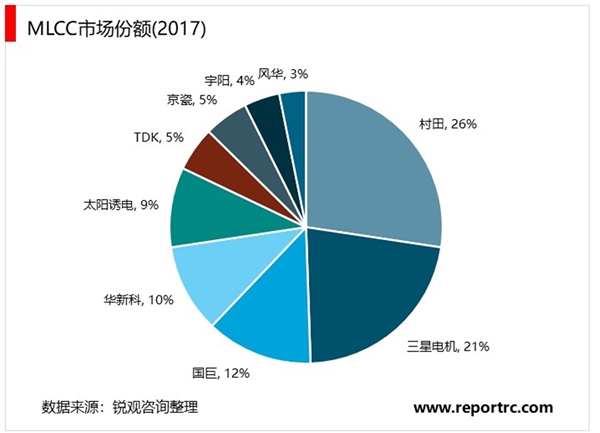

日韩技术领先,行业具有周期性

CR5近80%市场份额。日本村田与韩国三星电机占有绝对优势,位列第二集团的厂商有国巨、华新科、太阳诱电,2017年前五大供应商包揽78%市场份额。中国大陆厂商中,宇阳(合并微容计算)、风华高科、三环集团占据少量份额。日韩厂商经过多年发展形成横跨基础材料、容阻感、电子陶瓷器件等多个领域的业务矩阵;中国台湾厂商以国巨为代表在电阻和MLCC都具有产业影响力;中国大陆厂商MLCC份额和整体营收规模较小,前几年扩产亦不算积极,未来有望进入加速发展阶段。

日本厂商重点拓展汽车等高价值领域。2016年初以TDK为代表的日本多家MLCC厂家开始缩减通用产品,主攻车规和小尺寸的高端产品;2016年底全球龙头村田也决定大幅裁剪中低端产量(消费电子领域只为苹果保留生产线),2018年宣布计划在2020年前停产0603尺寸以上产品。在2018财年,村田包括汽车电子产品(含电容器)收入2571亿日元(YoY28%)、在收入中占比16.4%(提升1.4PCTs)。中国台湾厂商承接了大部分从日系转单的需求,在手机和部分车载领域份额有所提升。当前中国大陆厂商以通用产品为主,部分厂商主供军品。

表:国内主要MLCC厂商产品对比

资料来源:锐观咨询整理