2020MLCC行业市场发展趋势分析,日本厂商涨价为国产企业带来机遇

片式多层陶瓷电容器(MLCC),由内电极、陶瓷层和端电极三部分组成,其介质材料与内电极以错位的方式堆叠,然后经过高温烧结烧制成形,再在芯片的两端封上金属层,得到了一个类似于独石的结构体,故MLCC也常被称为“独石电容器”。

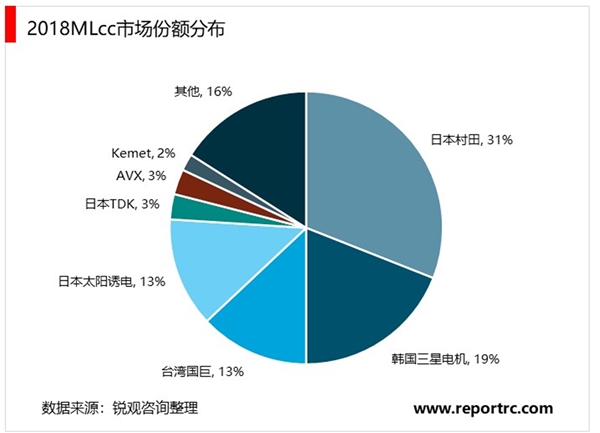

1、MLCC全球市场占有率

中国有庞大的基础电子元件市场,每年可消耗数万亿的电阻和电容。目前中国大部分市场份额被日本占据,台其次为湾,中国大陆只能占据中低端市场。截至2018年,MLCC市场前五大厂商分别是村田、三星电机、国巨、太阳诱电和TDK,合计占据79%的市场份额。

2、日本厂商停产对行业影响巨大

电容和电阻等被动电子元件是电子工业的黄金配角,电容市场容量每年有200多亿美元,电阻也有百亿美元的市场。日本公司占据被动电子元件一半以上的市场份额份额,以村田、TDK等企业为代表,其次是华新科、齐力新等台湾厂商,而中国大陆目前只能占据中低端的市场。我国的生产线主要制作老式大块头的电阻电容,小型化的电路板是完全不能用的,所需要的贴片式电阻电容大多需要进口。

军用级别的电容电阻是可以实现国产化的,即便是一些特殊定制的电容电阻,也可以满足技术要求。而在消费级别的被动电子元件方面,国内相比日本的产品有不小的差距。手机、电脑、汽车等消费类电子行业对电容电阻有很大的需求,日本在大批量生产的同时还可以保持产品的一致性。相对而言,国内企业生产的电子元件稳定性不足,每次生产的产品做不到一致。高端电容电阻的一致性对质量控制非常重要,一个电容不达标就会影响手机的充电速度。由于国内在工艺、材料、质量管控方面相对薄弱,所以各大手机品牌只会选择进口大厂商的电容电阻。例如MLCC作为消费电子行业用量最大的基础元件,目前日本的MLCC产品可以做到1000层,而中国产品只能做到300层左右,一批产品一百万个MLCC只能允许一个不合格。同一种规格的产品大品牌在细节方面更优秀,机械不容易损坏。

由于日本厂商在行业内的龙头地位,日本厂商的产能调整对市场供需会产生很大的影响。今年一季度,MLCC合约价出现2年来首跌,4月份,全球被动元件龙头日商村田(MURATA)释出对景气转趋保守的看法,台湾MLCC双雄也传出将延后扩产,国巨今年产能暂定仅增加10%,华新科去年起原计划每年扩产20%,但由于客户对行业景气的疑虑,也将延后扩产进度。此外,法人也推估,第二季被动元件价格将跌10%,目前对整体产业市况看法续趋保守。

表:日厂转产车用电子元件

资料来源:锐观咨询整理

表:MLCC厂商扩产计划

资料来源:锐观咨询整理

3、日本厂商涨价为国产企业带来机遇

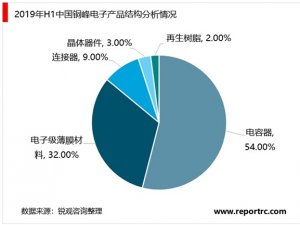

我国是全球最主要的MLCC消耗国,根据海关总署的数据,2018年我国MLCC进口额605.2亿元,同比增长63.8%,是消费电子产品的必需产品。陶瓷电容受温度影响小、寿命长、小型化,占整个电容市场比例达到60%,而MLCC又占到陶瓷电容的90%。MLCC在旗舰手机上的用量可以达到几百颗,而且随着更新换代不断增加,以iphone为例,从iphone4S时代500颗的用量到iphone8用量已经达到1000颗以上。2016年下半年开始,日系厂家村田、TDK等领头的MLCC企业逐渐转向车用MLCC生产,关闭了尺寸相对较大、利润率较低的MLCC产线,消费电子产品领域MLCC大涨,也为中国被动元件企业带来了难得的战略机遇期。

2016-2017年,韩国的三星和海力士让DRAM和NANDFLASH疯狂涨价,日本则让被动元件疯狂涨价,国外厂商获取了短期的利益的同时极大的刺激了中国企业的成长,并可以利用中国庞大的市场快速崛起。被动元件的涨价会对国产下游厂家造成很大的成本压力,这给国产厂家足够的机遇占领市场份额、扩大产能。国内的优秀厂商也抓住了这次的机遇,例如风华高科净利润从2015年的6200万元迅速增长至今年一季度的1.16亿元,其他厂商同样也有较高的增长率。行业景气也带动了军工产被动元件厂家的增长,火炬电子2018年6月发布的半年报业绩预告,估计今年上半年净利润1.75亿元~1.92亿元,同比增长50%-65%。其中Q2单季度净利润更是高达1.21亿元-1.38亿元,同比增长区间为51%~72%。公司在公告中表示,受益于行业高景气度自产MLCC民品和元器件贸易毛利率大幅提升。预估行业的高景气度将会持续,带动公司主营业务产品MLCC持续成长。

表:2018年国内厂商营业收入增长

资料来源:锐观咨询整理