2020长租行业行业市场发展趋势分析,千亿市场进入快速发展期市场前景可期

房屋租赁相比房产买卖具有更高的灵活性,当前中国的房屋租赁市场按业务种类可以分为商业房产租赁、商旅民宿短租以及可用于居住用房的长期租赁(以下简称“长租”)行业,其中长租行业是我国房屋租赁行业的主要内容。

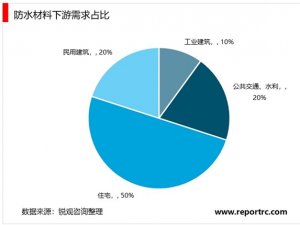

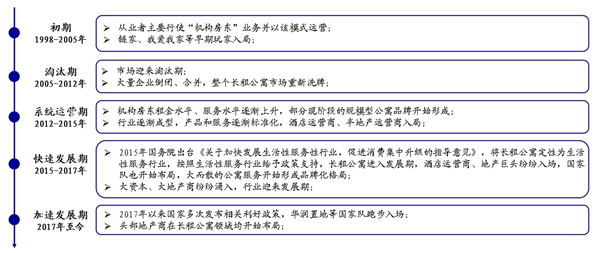

从发展历史上来讲,长租行业自1998年初步形成,至今有将近20年的历史,先后经历了初期、淘汰期、系统运营期、快速发展期、加速发展期等五个阶段,从链家、我爱我家等早期房地产经纪玩家入局,到国家出台政策扶持房屋租赁行业,大资本、大地产商纷纷涌入,行业品牌化格局初步形成,长租行业目前已经成长为我国房屋租赁行业的主体组成部分,成为我国房地产市场平稳健康发展长效机制中的重要一环。

图:中国长租行业发展历史

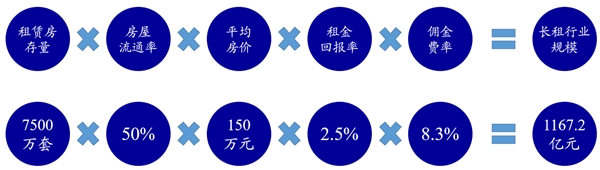

我们采用“长租行业规模=中国租赁房屋存量×房屋流通率×平均房价×租金回报率×佣金费率”的公式测算长租行业的市场规模,按照艾瑞咨询给出的数据,我国目前的房屋租赁市场约有7500万套房屋可供租赁使用,房屋租期多为一至两年,超过两年的长租客户较少,我们预计房屋流通率为50%。

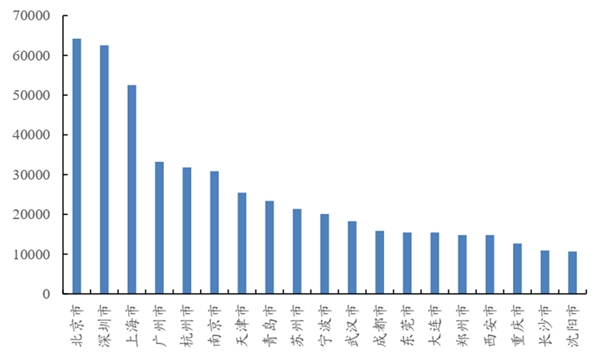

从房屋价格来看,我国的一线城市的平均房屋价格超过30000元/平方米,主要的二线城市房价也多接近20000元/平方米,长沙、沈阳房价较低,略高于10000元/平方米,考虑到租赁房源重点集中再一二线城市,我们保守估计全国租赁市场的平均房屋价格在15000元/平方米左右,中国城市人均住宅面积33平方米左右,也即若按三口之家算,一套租赁房屋的原始价格(以一二线城市为主)可达近100平方米,平均房价150万元。

我国的租金回报率数据一直以来低于国际平均水平,这主要源于我国一二线城市房价高企,深圳、南京、苏州、北京、上海的租金回报率一度接近1.5%,北京的部分楼盘的租金回报率甚至接近1%,相对而言中部、西部、东北部城市的房屋租金回报率相对较高,成都、重庆租金回报率超过2.5%,大连、沈阳的租金回报率则分别为2.70%、2.78%,我们预计全国范围内的租金回报率应该接近2.5%的水平。

最后,从佣金费率的角度看,目前以我爱我家、安居客、链家等头部房屋租赁经纪公司来看,其撮合交易的费率多为一个月房租,部分交易由租房者承担,部分交易由租房者和房主各承担50%,这意味着撮合交易的佣金费用将达到年租金的十二分之一,也即8.3%的佣金费率。按照上述数据计算,可得目前我国的房屋租赁市场的经纪业务规模为1167.2亿元。

图:中国主要城市平均房价(元/平方米)

图:长租行业市场规模测算

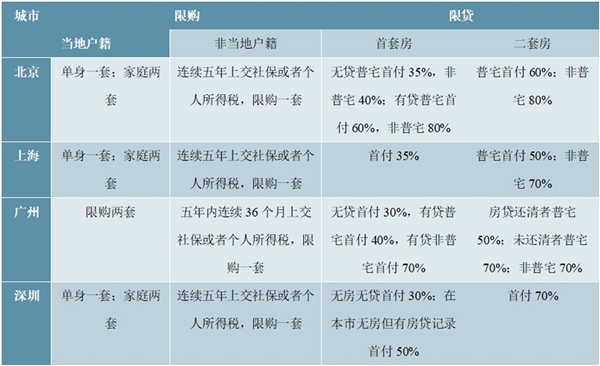

中国目前的房屋租赁市场的规模尚存较大增长空间,主要由需求端拉动。一方面,随着我国城镇化率的不断提升,对住房的需求将不断提升,加之目前我国将近2.4亿的流动人口的住房需求,房屋租赁市场的规模与经纪业务的规模必将进一步扩大;另一方面,我国对房地产行业的调控近年来表现出收紧的趋势,各大主要城市均出台相关政策对房地产进行限购、限售,虽然2019年以来出现了政策放松的可能性,但是总体而言我国的房屋交易市场监管与限制仍是较多的,与此同时,一线城市极高的房价与接近1.5%的租金回报率,增强了租赁房屋的性价比,未来将有越来越多的人将房屋租赁作为在城市居住的首要选择。因此,我们预计长租行业的市场规模未来有继续增长的空间。

表:中国一线城市限购、限贷政策

资料来源:锐观咨询整理

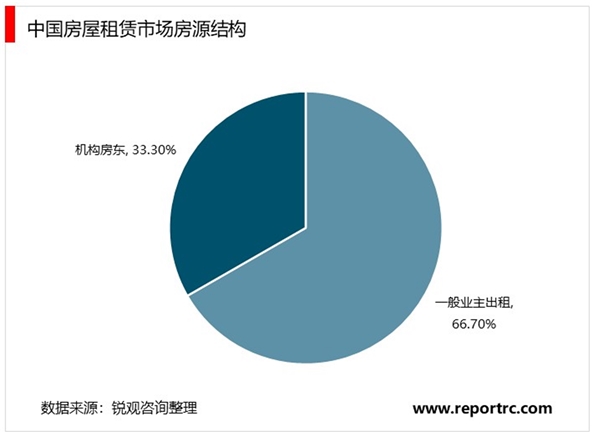

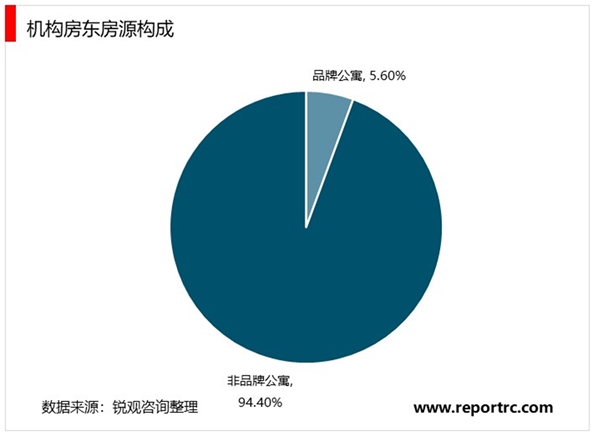

一般发达国家的较成熟的租赁市场中,机构房东的占比超过70%,相比之下,中国的房源结构还有进一步调整、提升的空间。

另外,机构房东手中的房源品牌公寓的占比较少,大多为质量参差不齐的非品牌公寓,这导致机构房东与房地产经纪公司的租金额受限,无法获得具有品牌背书的高额收益,随着我国房地产经纪行业的发展以及龙头企业的逐步形成,将有更多的品牌公寓被推出以满足更广泛的客户需求。

从竞争格局的角度看,租赁行业的市场竞争较为激烈,虽然具有链家、我爱我家等头部企业引领行业,但是总体而言并未出现绝对的龙头企业,市场集中度较低,中小型机构多而分散。随着需求的不断增加以及行业的不断发展,我们将看到行业的竞争格局逐渐明确,业务模式从目前的以撮合交易为主的信息平台导向,转向以服务质量竞争为主的用户服务导向。