2020危废行业市场发展趋势及行业主要进入壁垒分析

自1989年《环境保护法》正式颁布并加入《巴塞尔公约》后,政府相关部门持续发布各领域的环境保护和废弃物处理相关法案规章,不断强化对于危险废弃物的管理监控。2012年之后各类法案和政策频频发布与更新,还开展了多起针对性的治理与整改行动。

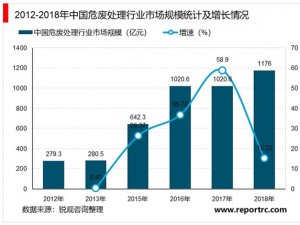

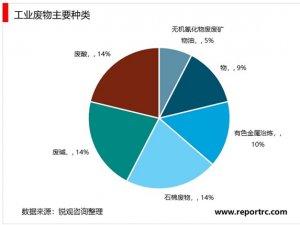

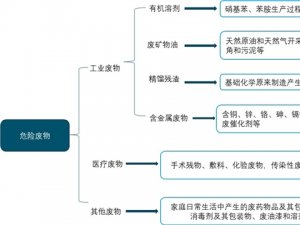

危废处理市场空间可观:2017年统计年鉴显示全国工业危险废弃物产生量为6936.89万吨,综合利用量4043.42万吨,贮存量870.87万吨,处置量2551.56万吨;2011年至2017年危废产生量的平均增长率约为12.45%,目前市场空间达千亿级。且综合多个数据来源测算,目前国内实际危废产生量应当接近1.5亿吨,处理市场供不应求。同时各省产生量与处理能力存在明显差异,西部省区如青、疆、滇的综合处置利用率明显不如中东部,有较大扩张空间。

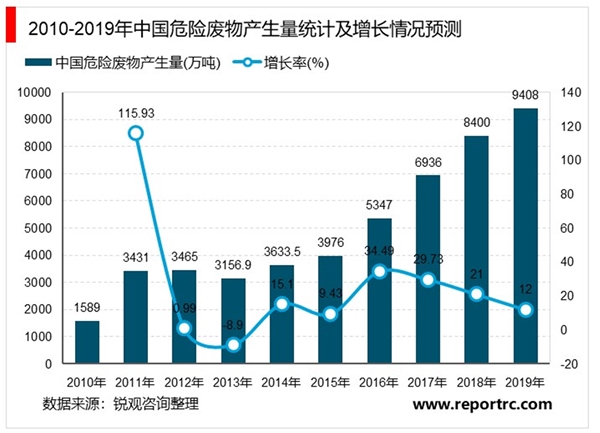

我国工业化进程加速,危险废物的排放也日益增多。2010年我国危险固体废物产生量已达到1589万吨,为2000年的1.91倍。根据2018年中国统计年鉴数据显示,2017年,全国危险废物产生量为6936.9万吨,较2016年增长29.73%。2016-2017年我国危险废弃物产生量均保持较高的增长,2018我国危险废弃物产生量在8400万吨左右。

2019年,我国城镇化水平提高到60.60%,随着我国工业化进程进入后期的后半阶段, 2019年我国危废产生量将进一步增长,初步估计为9408万吨。2020年,受到中国春节期间爆发新冠疫情影响,全国医疗废物产出量增幅将超过20%,我国危废产量预计在2020年受到医废产出量增长推动,或将超过10000万吨。

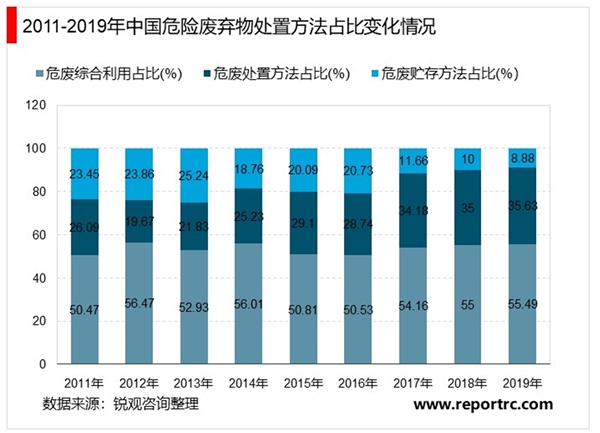

我国危废处置的方法主要有三种,具体包括综合利用、处置和贮存,根据中国统计年鉴数据显示,2017年,我国综合利用、处置以及贮存危险废弃物7465.85万吨,三种处置方式的比例分别为54.16%、34.18%和11.66%。

随着环保行业的发展,我国危险废弃物处置中综合利用比重越来越高,由2011年的50.47%温和上升到2017年的54.16%, 2019年,危废综合利用占比将达到55.49%,深度资源化正成为危废行业的发展方向;2015以来危废贮存占比逐年下降,初步估计2019年危废贮存量占比为8.88%;危废处置占比也呈现增长态势,初步估计2019年危废处置方法占比达到35.63%。

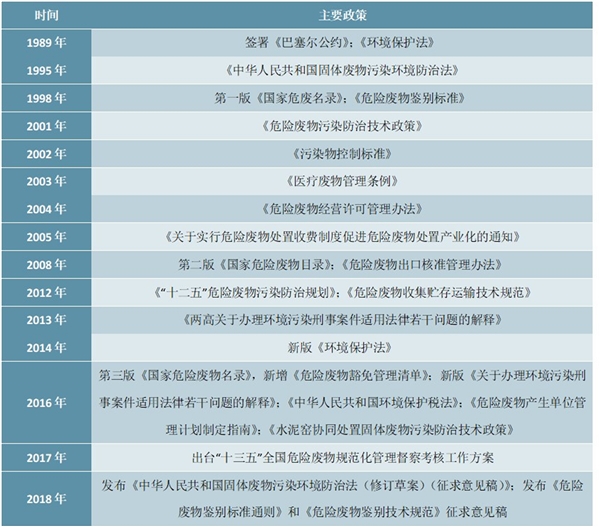

我国对于危险废物的系统化管理基本可认为起始于1989年,当年我国加入了《控制危险废物越境转移及其处置巴塞尔公约》,同年《环境保护法》正式颁布。自此以后,政府相关部门持续发布各领域的环境保护和废弃物处理相关法案规章,不断强化对于危险废弃物的管理监控,2012年之后更是持续保持高压态势,频频发布与更新各类法案和政策。同时近年来还开展了针对性的治理行动,如2018年开展的“清废2018”行动便直指长江沿线固体废物环境违法行为。整体上目前国内对于固体废物与危险废物的管理政策已基本完善,但标准仍在不断细化并严格化。

此外,重大的环境事故由于其严重的环境后果与巨大的社会影响,往往引发环保领域的整改、促进更新更细致的规章出台,并会对相关企业施加较大压力,如2015年的天津港爆炸事件与2019年的响水爆炸事故,均引发了对于化工品相关企业的整治。

图表:历年部分危废相关法规与政策

资料来源:锐观咨询整理

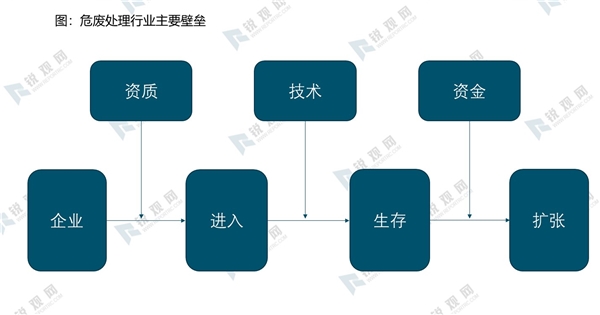

危废品处理处置拥有较高的行业壁垒,对于进入与扩张均有较为明显的限制,主要来自于资质、技术与资金三个方面。

资质壁垒:申请危险废物综合经营许可证需要有3名以上环境工程专业或者相关专业中级以上职称,并有3年以上固体废物污染治理经历的技术人员,同时有符合要求的运输、包装、存放及处置设施设备和配套技术工艺、规章制度、污染防治措施和事故应急救援措施。若使用填埋处理还需要取得填埋场所的土地使用权。但需注意的是,此一标准仅做出了下限规定,且包含了许多软性要求,实际上获取资质的难度更大,项目建设完成后还需进行验收审核。此外,若需改变经营方式、类别、新建或改扩建原有设施或是实际经营规模超额20%以上的都需要重新申请许可证。

技术壁垒:危废品种类繁多,且与普通工业生产企业不同,废弃物处理行业要面对原料性质、成分变动较大的情况,每一批废弃物送抵后需进行检测确定具体成分并调整操作细节,对于技术人员的经验与技术水平有较高要求。其他诸如厂区布局、施工细节等也多需要长期经验积累以进行优化,均关系到企业是否达到较好的经济效益。

资金壁垒:危废品处理行业属于重资产行业,设备、土地等均成本高昂。以东江环保今年获批的珠海富山工业园项目为例,按计划年处理能力17万吨建设,资金需求至少达3.8亿。虽然危险废物处理收费标准多达2000-5000元一吨,部分高毒害废物可突破百万元,但处理项目普遍建设时间达1.5-2.5年,营运初期需要进行验收与调试,随后产能仍需逐步爬坡,日常亦需技术人员精心维护以保证达到生产与环保要求,对资金的需求较高。

资料来源:锐观咨询整理

大中城市固废污染环境防治年报显示危险废物经营许可证数量在2006年-2017年间保持了10%以上复合增长率,总批准处理规模增速保持在20%以上,但目前处理量仅为批准量20%-30%。企业呈现出明显的地域性和邻避效应。

来危废行业将有以下几大趋势:

1、危废产生源逐步集中,大型企业技术与资金优势凸显,扩张速度与政策环境占优;

2、剪刀差更为明显,收并购加剧,房地产等相关产业跨界进入可能性较大;

3、新技术有效缓解原有建设模式弊端,战略合作将加强;

4、小型企业短时间内仍将大量存在,但发展受限明显。