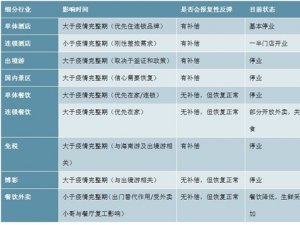

2020旅游行业市场发展趋势分析,门票降价下危中藏机关注龙头转型与整合

景区产业链分析:上游关注设备供应商,下游面向普通消费者景区可以分为自然景区、人文景区和人造景区。自然景区依赖于得天独厚的自然景观,而人文景区多得益于历史文化沉淀,二者拥有者多为当地地方政府或地方政府旗下公司。因此,对于自然景区、人文景区运营商而言,其上游主要系当地政府(各景区管委会等),目前来看尤其自然景区本身均以政府旗下国企为主(三特索道和天目湖除外,但需要后续投资建设)。对于人造景区,其上游除了土地提供方当地政府外,还包括相应景区设计公司、建筑安装公司、游乐设备或剧院表演类相关产业提供商(大型游乐设备均以国际龙头为主,国内如中山金马等)等等。

此外,对于景区内的运营工具如索道、环保车等,其上游主要包括索道提供商(基本系欧洲索道公司提供,如奥地利多贝玛亚等,供应商议价能力相对较强)和相关环保车商为主(国内供应商较多)。同时,在景区智慧旅游信息化背景下,景区上游还包括各种提供景区信息化服务公司。

景区降价分析:首轮降价落定,后续仍待观察,倒逼业务转型总体来看,目前国内自然景区上市公司多为国企,其中黄山旅游、峨眉山A上市较早主要包括门票、索道、酒店等业务,而此后因政策限制则上市景区多以索道、环保车等为主要盈利项目,门票不再允许注入上市公司。

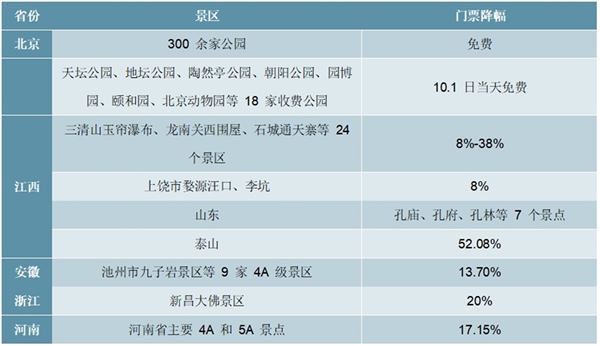

继2018年6月29日发布门票降价《指导意见》后,国务院于2019年8月23日发布《关于进一步激发文化和旅游消费潜力的意见》,《意见》指出要继续推动国有景区门票降价,各地结合实际情况制定实施景区门票减免、景区淡季免费开放、演出门票打折等政策。本次降价目前主要聚焦于上一轮未降价或降价力度较低的景区(截至2019年10月底最新降价景区情况如下表所示),而我们重点关注的上市公司相关景区在新一轮降价中暂未受影响。但未来自然景区不排除还会有进一步降价的空间,长线提价逻辑仍然受制。

表:2018年发布门票降价《指导意见》后,上市公司重点景区降价情况一览

表:2019年第二轮门票降价情况一览

结合景区类重点上市公司披露的2019年半年报情况,可以发现,上一轮景区门票降价确实对多数上市公司经营产生了一定拖累,但各公司依托门票折扣率回升、索道及其他业务发力等措施,一定程度上对冲了门票降价的影响。具体来看,天目湖作为民营景区,暂未受景区门票降价影响,前三季度收入稳健增长,控费增效和客单价提升下,扣非业绩同增24.4%,表现突出。中青旅旗下的乌镇依托产品丰富迭代和会展发力助力收入提升,古北水镇的客单价则依托二消提升保持平稳。峨眉山A在门票折扣率回升的基础上门票收入仅下降6.40%,但万年索道改造(去年1-3月改造)完成助力索道收入大增22.6%,助力其业绩稳定增长。黄山旅游亦如此,门票折扣率回升及客流提升作用下收入门票仅下滑4.8%,但索道收入大增16.7%(杭黄高铁开通助力客流提升),扣非业绩仅微跌。桂林旅游最核心的盈利景区银子岩预计团队结算价调整有限,故银子岩景区收入仅微跌5.4%。丽江旅游索道门票降价幅度较大,但其印象演出表现较好有所支撑。从前三季度的整体表现来看,剔除部分非经常性的扰动因素等,在门票降价等压力下,自然景区的收入业绩表现还是略优于预期的。其中尤以天目湖和峨眉山A表现较好,前者民企背景暂未受门票降价影响,主业经营优良下前三季度扣非业绩增超20%,后者依托控费增效前三季度收入、业绩分别增3%、8%,门票降价下仍较良好。

积极应对门票降价,探索主业转型寻求破局。首先,相对其他自然景区,中青旅的人文景区依托住宿、餐饮、会展、戏剧节等多元化收入构成,二消占比高,受门票降价影响相对较小。同时,从天目湖的情况来看,一方面作为民营背景自然休闲景区经营良好,本身持续中高端扩张带来客流和客单价支撑,另一方面其现有模式后续有持续的外延扩张预期,相对对门票依赖较少。而其他自然景区公司在门票降价压力下,也开始在积极主动谋求转型。峨眉山A投资1.2亿元参与打造《只有峨眉山》实景村落演艺项目(持股40%),由王潮歌导演;且作为上市旅游龙头,峨眉山A在积极控费增效的情况下,未来仍有望持续推动区域整合。黄山旅游积极提质增效,花山谜窟项目已启动建设;其参与的赛富基金已累计投资15个项目;还有一批旅游+小镇/供应链等项目正在推进前期工作,中长线资源整合有望持续加速。桂林旅游在已投资《漓江千古情》的基础上,拟在核心景区银子岩打造《境SHOW》演艺及拟与大股东共同开发南宁相思湖项目等。丽江旅游侧重在度假酒店和香巴拉、泸沽湖等项目。

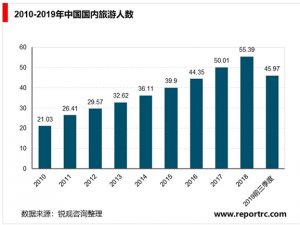

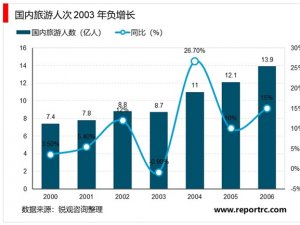

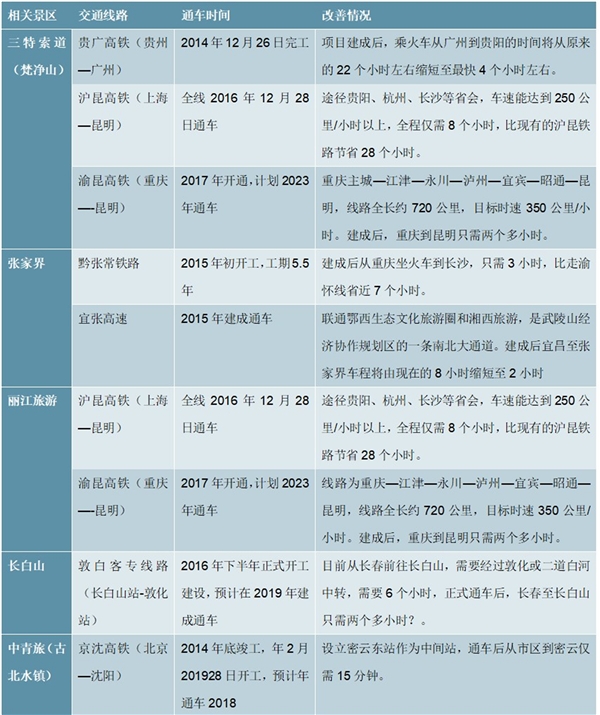

一是人数增长:主要由交通改善、假期制度优化,区域盛事及景区二次开发扩容接待能力等因素驱动,其中交通改善和景区二次开发是关注重点。

目前,受高峰期接待瓶颈和限流限制,传统自然景区高峰期的客流成长性已相对较弱。这种背景下,做大52个周末客流和淡季客流,挖掘周边游潜力是推动景区客流增长的关键。而交通改善尤其是高铁通车将极大拓展景区的短途游辐射圈,有助于推动景区未来几年客流的较快增长。

从景区交通方面的宏观政策来看,为了更好地解决旅游业尤其重点景区的交通瓶颈制约,2017年3月1日,交通运输部、国家旅游局等六部门联合印发了《关于促进交通运输与旅游融合发展的若干意见》,重点要求完善旅游交通基本网络,建立快进慢游的交通网。其中,重点强调依托高铁、城铁、民航、高等级公路等构建“快进”交通网络,提高旅游通达性和便捷性,要求通往4A级景区要有一种以上快进交通方式,通往5A级景区要有二种以上快进交通方式。另一方面,推进建设集“吃住行游购娱”于一体的构建“慢游”交通网络。在这种情况下,我们预计我国未来重点景区周边交通有望持续改善,直接利好重点景区未来客流持续增长。

表:重点景区类上市公司交通改善情况-1

资料来源:锐观咨询整理

表:重点景区类上市公司交通改善情况-2

资料来源:锐观咨询整理

与此同时,景区公司也积极推动其二次开发。此前,黄山旅游推出西海地轨缆车、张家界推出杨家界等,均拟强化景区的开发。未来,如黄山旅游拟推进东黄山开发计划,拟整合提升花山谜窟等;峨眉山A未来也不排除启动大峨眉景区持续开发的规划,在门票降价的压力下寻找新的增长点等。

二是客单价提升:此前,自然景区门票价格每满三年后可申请提价,故会阶段关注提价逻辑,但2018年降价令后,结合前文分析,景区门票不仅提价受限,还开始降价,严重影响其传统提价逻辑,导致其估值2018-2019年连续两年受挫,是制约景区估值的核心。只是经过近两年的调整,上述预期也在估值中相应体现。目前来看,这种情况下景区客单价的提升必须依靠二次消费的增长和景区扩容(游览项目增加或配套设施丰富来实现),从而倒逼自然景区积极向休闲度假模式转型。客观而言,如果上述二次开发等能有效落地,由于景区内部扩容有助于提升客流和单价增长,因此有助于提升和支撑其估值水平。

三是经营效率的持续提升:这与国企、民企机制相关,也与其管理层的主观动能相关。一般而言,民企景区公司在机制理顺的背景下相对注重经营效率的提升,而国企景区公司随着目前国企管理绩效考核的强化,其经营效率也有持续提升空间。同时,如果公司阶段因再融资等主观动能较强,也有助于其经营效率的积极优化。

四是商业模式的复制:这里主要关注人造景区,或者依托一定自然景区资源但通过设施优化和经营的休闲度假景区,如天目湖、三特索道、中青旅(乌镇、古北水镇模式的复制)等。总体而言,人文人造景区+主题公园关注复制扩张,前者看竞争壁垒与盈利模型,后者关注IP及多渠道变现。一般而言,支撑商业模式持续复制扩张的景区公司,有助于提升其估值水平。但如果复制扩张的节奏受制于景区资源属性或固定投资相对太大,相对也会部分影响其估值水平。

总体而言,对于景区公司,目前核心的问题就是在门票经济受制下,积极追求休闲度假游的转型,这一方面要求借助一定的优质资源,并辅以一定的资金人员投入,另一方面其实还需要整体经营思路的革新,完全打破靠山吃山、靠水吃水的传统经营思路,从消费者的诉求出来,最大化的优化和提升其资源和服务优势。其中,国企自然景区公司还可以借助地方政府的支持,积极整合区域内相关资源,打造一站式旅游目的地,覆盖吃住行游购娱等旅游核心要素,且旅游设施要符合当下游客的消费需求。而民企景区公司,如天目湖、三特索道等,在现有景区优质经营下,则核心在于持续外延复制扩张,并注重打造精品项目,提升其成长潜力。