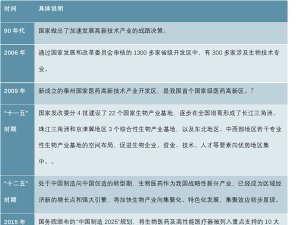

医药零售行业监管政策及行业市场规模预测梳理

我国前100位药品零售连锁企业销售额占零售市场总额30.7%,前10位企业占销售总额17.4%,前5位企业占销售总额11.3%,大型零售连锁企业市场占有率较上年有不同程度增加的同时,相较欧美发达国家,我国医药零售行业仍然较为分散,行业集中度还有较大的提升空间。2019年以来,监管政策力度不断加大:执业药师审核+五险一金缴纳+增值税进/销项核查力度,越来越多的不合规运营中小连锁及单体药店退出市场。根据我们不完全统计,2019年全国药房GSP飞检数总计46964次,其中限期整改11726次(占飞检比例的25%),撤销/收回/吊销/注销GSP661家(占总比例的1.4%),其中吊销/撤销主要原因为,药房合规化成为主流。上市公司以合规方式运营,合规运营,有利于合规运营的上市公司。从2019年运行数据看,上市公司与行业数据形成鲜明对比,板块分化现象明显。我们认为,未来3-5年行业分化将进一步加剧,有利于龙头整合市场,提高集中度。

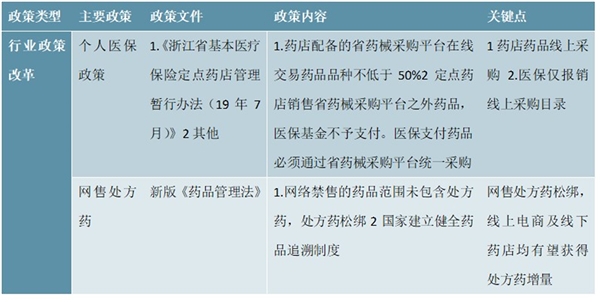

图表:2019年医药零售行业监管政策梳理

资料来源:锐观咨询整理

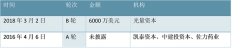

图表:2019 年医药零售行业重要政策梳理

资料来源:锐观咨询整理

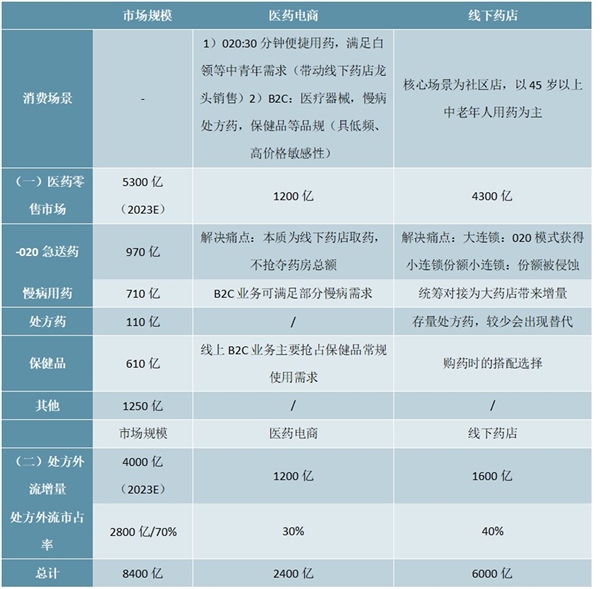

医药电商与线下药房将实现共同发展,线上/线下各自拥有各自有优势的用药场景,通过特性,满足目标客群的用药需求及专业化药剂服务。电商在在O2O/B2C场景下有较大潜力;线下药房的消费场景则聚焦社区店,为45岁以上中老年人提供用药服务。我们预计2020年-2023年期间,线上电商将呈现寡头垄断趋势,线下药店的集中度将进一步提升,两者均有更大发展空间。

图表:医药零售市场规模测算(线上及线下市场分析)

资料来源:锐观咨询整理