不锈钢行业监管体制及相关政策

一、行业监管体制及相关政策

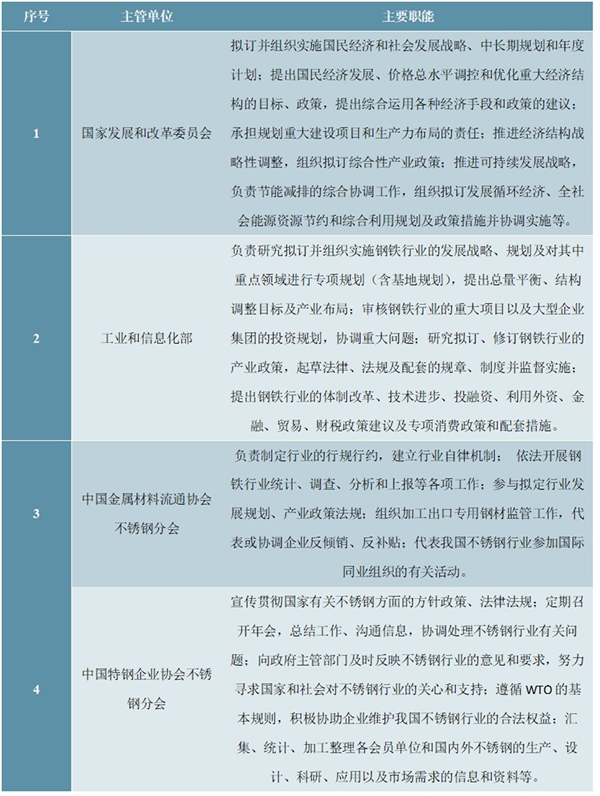

1、发行人所处行业的主管部门及管理体制

不锈钢行业作为钢铁制造业的细分行业,受国家行业宏观管理职能部门的宏观调控,同时受多个自律组织的指导,采取行政监管与行业自律相结合的监管体制。国家发展和改革委员会及国家工业和信息化部对该行业进行宏观调控;中国金属材料流通协会不锈钢分会和中国特钢企业协会不锈钢分会为该行业的两个自律组织。

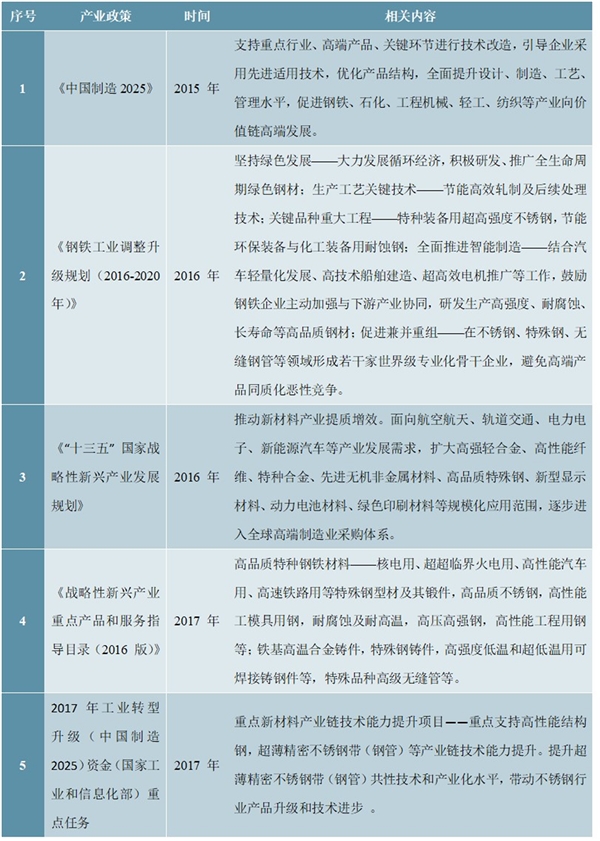

二、发行人所处行业的主要政策

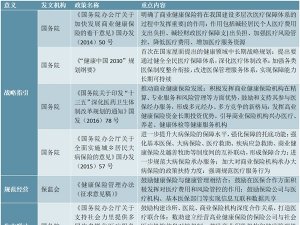

近年来国家出台了一系列有利于行业发展的产业政策,主要包括:

三、发行人从事的冷轧不锈钢板带业务是否属于主管部门确定的产能过剩行业或规定的限制性、淘汰性行业,目前整个行业是否出现产能过剩,发行人的经营环境是否存在重大不利变化

(1)发行人冷轧不锈钢业务符合国家相关产业政策鼓励发展方向,不属于国家政策规定的限制性或淘汰性产业

①发行人及各子公司所在地产业政策主管部门确认发行人冷轧不锈钢业务

符合国家相关产业政策鼓励发展方向,不属于限制性、淘汰性产业发行人分别取得了浙江省金华市发展和改革委员会、江苏省南通市工业和信息化局、福建省宁德市发展和改革委员会以及广东省阳江市发展和改革局出具的确认文件。

发行人及各子公司所在地产业政策主管部门确认:发行人及各子公司所从事的冷轧不锈钢业务作为特殊钢行业的细分产业,属于具有节能环保特征、面向高端制造领域的新材料产业范畴,为《产业结构调整指导目录(2011 年)》(2013修正)明确鼓励类产业,并且符合《钢铁工业调整升级规划( 2016-2020 年)》、《战略性新兴产业重点产品和服务指导目录(2016 版)》等国家相关产业政策鼓励发展方向,不属于《国务院关于进一步加强淘汰落后产能工作的通知》(国发[2010]7 号)和《产业结构调整指导目录(2011 年)》(2013 修正)等产业政策规定的限制性、淘汰性产业。

②发行人冷轧不锈钢业务及募投项目均获得国家产业政策大力支持

A、发行人全资子公司江苏甬金的宽幅冷轧不锈钢板带项目取得了国家发改委出具的《国家鼓励发展的内外资项目确认书》(发改规划确字[2011]669),确认投资项目符合国家产业政策。

B、发行人募投项目——“年加工 7.5 万吨超薄精密冷轧不锈钢板带项目” 产品成功中标国家“2017 年工业转型升级(中国制造 2025)资金——重点新材料产业链技术能力提升重点项目”,发行人拥有的“超薄精密不锈钢板带关键技术”经中国金属学会认定达到国际领先水平,打破了超薄精密冷轧不锈钢板带及其生产制造设备长期依赖进口的局面,填补了国内空白。

③发行人冷轧不锈钢业务不属于国家政策规定的限制性或淘汰性产业

经核查《国务院关于进一步加强淘汰落后产能工作的通知》(国发[2010]7 号)和《产业结构调整指导目录(2011 年)》(2013 修正)等产业政策,上述产业政策规定的钢铁类限制性、淘汰性产业主要集中在普通钢铁的炼铁、炼钢、炼焦等领域,且均属于技术工艺落后的高耗能、高污染产业,但均不涉及不锈钢等特殊钢铁的冷轧产业。

发行人所处的冷轧不锈钢行业作为特殊钢铁行业的细分行业,属于国家相关产业政策鼓励类产业。发行人募投项目——“年加工 7.5 万吨超薄精密冷轧不锈钢板带项目”产品成功中标国家“2017 年工业转型升级(中国制造 2025)资金——重点新材料产业链技术能力提升重点项目”,发行人拥有的“超薄精密不锈钢板带关键技术”经中国金属学会认定达到国际领先水平,打破了超薄精密冷轧不锈钢板带及其生产制造设备长期依赖进口的局面,填补了国内空白。

综上,发行人从事的冷轧不锈钢板带业务不属于《国务院关于进一步加强淘汰落后产能工作的通知》(国发[2010]7 号)和《产业结构调整指导目录( 2011年)》(2013 修正)等产业政策规定的限制性或淘汰性产业。

(2)发行人所处的冷轧不锈钢行业不存在产能过剩情况

①目前我国冷轧不锈钢行业不存在产能过剩情况

根据中国金属材料流通协会不锈钢分会统计数据,截至 2018 年末,中国不锈钢冷轧总产能为 1,900 万吨, 2018 年中国冷轧不锈钢总产量为 1,770 万吨,产能利用率为 93.16%。

因此,我国冷轧不锈钢行业整体产能利用率较高,不存在产能过剩情况。

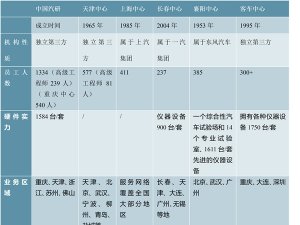

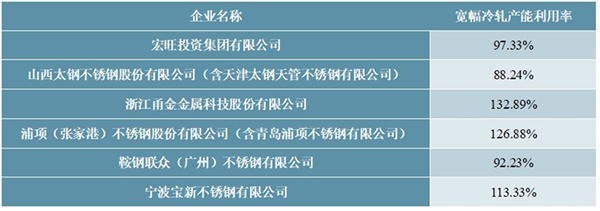

②目前我国主要宽幅冷轧不锈钢生产企业不存在产能过剩情况

发行人主要从事精密冷轧不锈钢和宽幅冷轧不锈钢的生产, 2018 年发行人宽幅冷轧不锈钢产品销售收入占比为 91.75%,精密冷轧不锈钢产品销售收入占比为 8.25%。除发行人外,中国主要宽幅冷轧不锈钢生产企业还有宏旺集团、太钢不锈、张家港浦项等企业。根据中国金属材料流通协会不锈钢分会统计数据,截至 2018 年末,中国主要宽幅冷轧不锈钢生产企业产能利用率如下表所示:

由上表可知,中国主要宽幅冷轧不锈钢生产企业的产能利用率差异较大,但整体处于较高水平,不存在产能过剩情况。

③发行人行业地位及产能利用情况

在不锈钢产业链上,发行人处于冷轧不锈钢行业,产业链上游为不锈钢冶炼和热轧生产企业,下游为不锈钢加工、贸易和各行业终端制造企业。发行人不从事不锈钢粗钢的冶炼,发行人募投项目及在建冷轧项目本身并不增加不锈钢行业的炼钢产能。发行人通过与上游不锈钢粗钢冶炼和热轧企业的紧密合作,反而有利于促进上游不锈钢粗钢冶炼和热轧产能的消化。

发行人最早起步于精密冷轧不锈钢板带的生产与销售, 2016-2018 年,发行人在国内精密冷轧不锈钢板带领域的市场份额分别为 22.55%、22.72%和 23.53%,是目前国内规模最大的精密冷轧不锈钢板带生产企业。发行人凭借在精密冷轧不锈钢板带领域掌握的一系列核心技术以及具有国际先进水平的全套冷轧生产装备自主设计研发能力,公司先后于 2010 年和 2014 年投资设立江苏甬金和福建甬金,将公司主营业务拓展至宽幅冷轧不锈钢板带生产领域。 2016-2018 年,发行人在国内宽幅冷轧不锈钢板带领域的市场份额分别为 8.94%、 10.31%和 12.72%,呈持续上升趋势。

报告期内,发行人冷轧不锈钢业务的整体产能利用率分别为 103.96%、101.43%、 129.68%和 121.31%,整体产销率分别为 99.29%、 100.46%、 99.64%和100.54%,产销平衡。报告期内扣除非经常性损益后归属于母公司所有者的净利润分别为 24,029.94 万元、 20,979.44 万元、 31,991.48 万元和 13,737.04 万元,整体盈利能力较强。

为了巩固在国内高端精密冷轧不锈钢板带市场的领先地位,发行人将继续推进本次募投项目——“年加工 7.5 万吨超薄精密不锈钢板带项目”,该项目产品成功中标国家“2017 年工业转型升级(中国制造 2025)资金——重点新材料产业链技术能力提升重点项目”。同时,为进一步提升在国内宽幅冷轧不锈钢板带领域的市场份额,发行人在广东省阳江市投资建设年加工 68 万吨宽幅冷轧不锈钢板带项目,其中第一条 30 万吨生产线计划于 2020 年第一季度投产。此外,在立足国内市场基础上,发行人响应国家“一带一路”战略号召,积极布局全球冷轧不锈钢板带业务,于 2019 年 4 月在越南设立子公司越南甬金,计划投资建设25 万吨宽幅冷轧不锈钢板带生产基地,目前正处于筹建过程中。

综上,发行人近年来产能逐年增加,产能利用率始终处于较高水平,产销平衡,行业龙头地位优势逐步凸显,不存在产能过剩情形。

(3)发行人的经营环境未发生重大不利变化

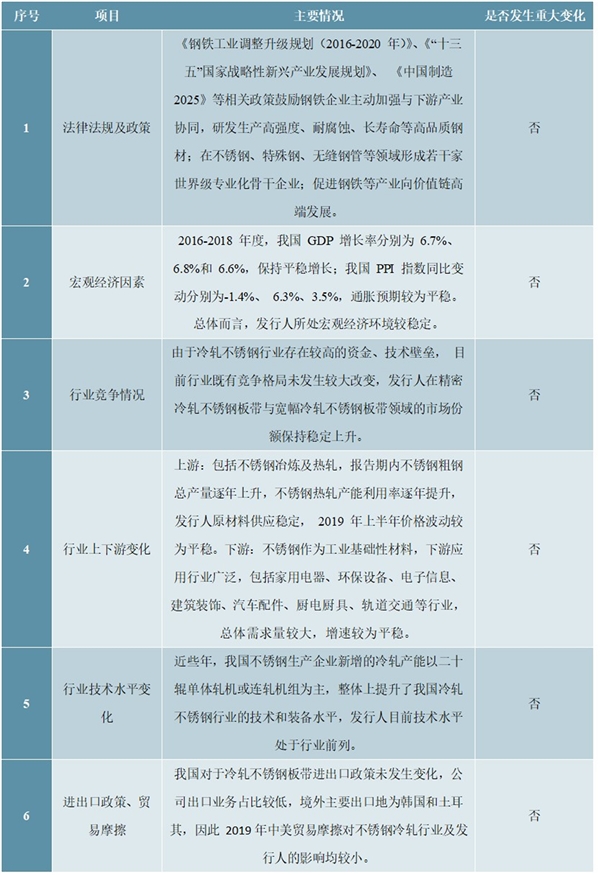

发行人所处的冷轧不锈钢行业属于特殊钢铁行业的细分行业,经营环境包括法律法规及政策、宏观经济因素、行业竞争情况、行业上下游情况、行业技术水平情况、贸易政策及贸易摩擦等方面,具体情况如下: