中国供应链金融行业分析,供应链金融市场规模持续增长

供应链金融市场规模持续增长

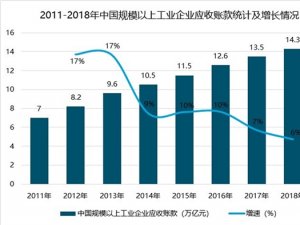

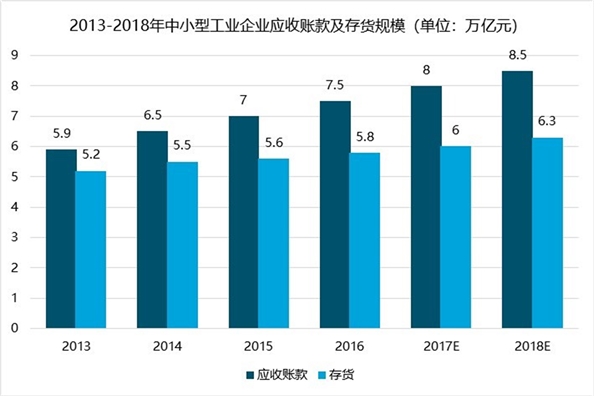

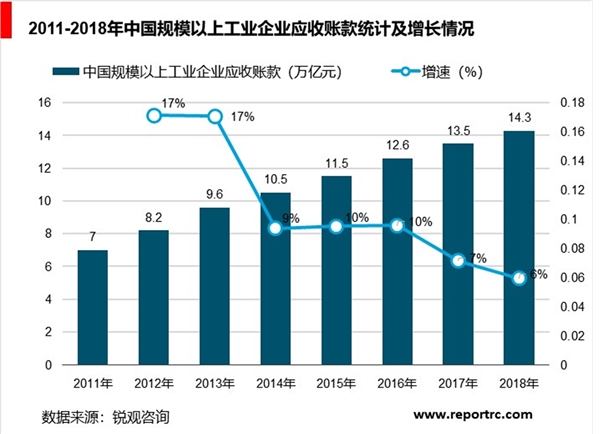

供应链金融是近年来供应链管理领域与金融领域发展的新方向,其产生和发展主要为中小企业提供了融资渠道,主要业务形态有应收账款融资、库存融资、预付款融资和战略关系融资。现阶段,我国中小型工业企业应收账款和存货规模已有一定体量,2018年预计在8.5万亿元、6.3万亿元,这为开展相应的供应链融资提供了基础。

资料来源:锐观咨询整理

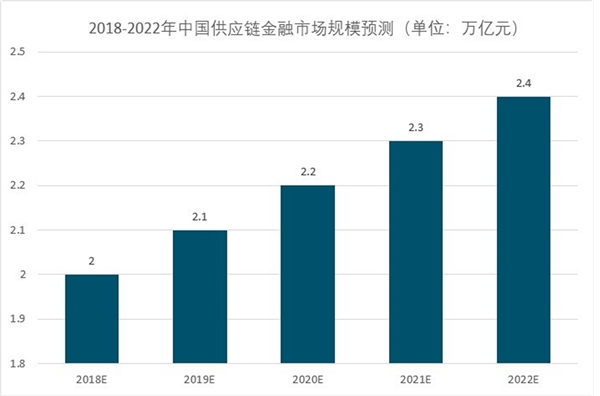

目前,我国供应链金融已经从初期的摸索阶段转入快速发展阶段,市场规模持续增长。2013年,我国供应链金融市场规模约为1.4万亿元,到2017年,供应链金融市场规模已达1.9万亿元,2018年预计在2.0万亿元左右。

资料来源:锐观咨询整理

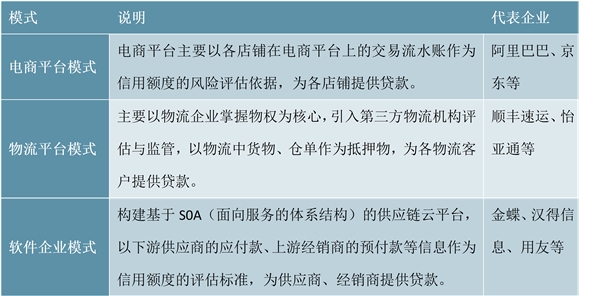

在市场规模快速扩张下,各种供应链金融模式的竞争格局也初步显现,典型的有电商平台模式、物流平台模式、软件企业模式。电商平台模式以各店铺在电商平台上的交易流水账作为信用额度的风险评估依据,为各店铺提供贷款,代表企业有阿里巴巴、京东等;物流平台模式,以物流中货物、仓单作为抵押物,为各物流客户提供贷款,代表企业有顺风速运、怡亚通等;软件企业模式通过建立供应链云平台,以下游供应商的应付款、上游经销商的预付款等信息作为信用额度的评估标准,为供应商、经销商提供贷款,代表企业有金蝶、汉得信息、用友等。

图表:中国供应链金融典型模式及企业

资料来源:锐观咨询整理

不过,供应链金融在快速发展的同时,也暴露出许多问题。例如,供应链金融作为一种新兴事物,还没有建立起完善并适应其业务特性的风险管理理念,也没有相应的规范机制,在具体放贷的过程中并不能完全摆脱传统的授信业务中的抵押担保理念。

再如,供应链金融涉及的企业众多,这些企业之间相互制约,受多种因素的影响,很容易导致供应链融资出现混乱和不确定性。另外,由于供应链风险还具有扩散的特性,一旦供应链上的某一企业经营状况发生意外,就会导致该节点融资出现问题,极易造成该融资问题迅速蔓延到整个供应链,最终引发金融危机。

可见,我国供应链金融行业还有很大改善空间,未来可根据不同企业的融资需求设置不同的融资产品、制定科学的内部风险管理程序等方式解决问题。一旦存在的问题逐渐化解,供应链金融市场规模将继续得以增长,预计到2022年达到2.4万亿元。

资料来源:锐观咨询整理

金融信息化行业的下游需求大

近年来,商业银行(包括大型商业银行、股份制商业银行、城市商业银行、农村商业银行和外资银行)资产规模继续增长。截至2018年11月底,总资产达到202.03万亿元,同比增长6.30%。2017年我国原保险保费收入36581.01亿元,同比增长18.16%。从保险公司来看,2018年1-11月,原保险保费收入35419.50亿元,同比增长2.97%;其中,产险公司原保险保费收入10628.76亿元,同比增长12.08%;人身险公司原保险保费收入24790.70亿元,同比下降0.50%。

图表:2014-2018年11月底中国金融业不同机构核心指标情况(单位:万亿元,亿元,%)

资料来源:锐观咨询整理

2018年前三季度,131家证券公司当期实现营业收入1,893.31亿元,实现净利润496.55亿元,105家公司实现盈利。我国自从1987年第一家财务公司成立以来,经历了30多年的发展,财务公司服务范围覆盖了从传统的能源电力、机械制造业到新兴的高科技、服务等民生产业,涵盖了多种所有制企业;分布地区从东南部沿海延伸到中西部内陆。截至2018年三季度末,我国财务公司行业利润总额为858.7亿元,同比增长16.75%。

金融科技的引入,为供应链金融的优化与重构注入了新动能。通过大数据、云计算、区块链、物联网等技术,有助于在整个产业链生态中摆脱核心企业的限制,打破传统金融机构对核心企业信用以及对抵押担保的依赖,将中小微企业真正纳入到供应链金融的体系中。更为重要的是,能够不断提升供应链的综合管理水平。

实践证明,区块链技术已成为产业数字化过程中重要的基础能力之一,可以有效解决信息披露不完善、信任成本高等难题,用技术推动安全互信的金融交易环境的建立。

一直以来,中小微企业的发展备受各方关注。从中央到地方也陆续出台了相关政策来鼓励并推动中小微企业健康发展。继在今年全国两会上与中小微企业有关的话题成为热点,今年《政府工作报告》中也多次提及相关内容,近期,针对中小企业的发展,中共中央办公厅与国务院办公厅正式出台了《关于促进中小企业健康发展的指导意见》(以下简称《指导意见》),其中围绕中小微企业长期存在的融资难、融资贵问题提出了五大举措。

《指导意见》中,除落实普惠金融定向降准政策以及发展债券产品外,还特别鼓励企业依托应收账款、供应链金融、特许经营权等渠道进行融资。

据显示,截止至2018年末,全国规模以上工业企业应收账款14.3万亿元,比上年增长8.6%。2011年供应链金融在发达国家的增长率为10%-30%,而在中国、印度等新兴经济体的增长率在20%-25%。2015年我国供应链金融市场规模已接近12万亿元。截止至2017年我国供应链金融市场规模增长至13.08万亿元左右。初步测算2018年我国供应链金融市场规模将达13.7万亿元左右。并预测按每年5%的增长率到2020年我国供应链金融市场规模接近15万亿左右。

新兴信息技术赋能供应链金融

众所周知,由于小微企业资信不足,缺乏抵押担保,财务制度不健全,风控能力相对较差等因素,难以获得传统的信贷支持,融资难、融资贵问题得不到有效解决。

随着大数据、人工智能、区块链等信息技术的快速迭代发展并与金融深度结合,在控制业务风险,提高信贷审批效率,提升金融服务的覆盖度等方面具有积极作用。

有分析人士认为,传统的供应链金融受核心企业把控资金流和信息流的限制,难以有效收集数据,各环节数据难以融合打通,业务效率较低。

金融科技的引入,为供应链金融的优化与重构注入了新动能。通过大数据、云计算、区块链、物联网等技术,有助于在整个产业链生态中摆脱核心企业的限制,打破传统金融机构对核心企业信用以及对抵押担保的依赖,将中小微企业真正纳入到供应链金融的体系中,也可以将以往无法使用的经营行为数据变成可用的信用数据。更为重要的是,能够不断提升供应链的综合管理水平。

供应链金融的融资模式有买方融资和卖方融资,主要是依托票据单证为产业链上的中小微企业提供融资,核实并确认票据、交易以及货物的真实性至关重要。

供应链金融在沿着产业链条释放核心企业信用的过程中,也存在诸多“痛点”,尤其是对于风险的识别与把控。目前,通过机器视觉、自然语言处理、语音识别、流媒体、物联网、区块链等金融科技手段,能够有效识别风险,实现信用穿透。