供应链金融行业竞争格局分析,市场竞争多元化、白热化

市场竞争多元化、白热化

面对供应链金融蕴含的巨大市场潜力,近年来,除传统的商业银行外,电商平台、物流平台、P2P网贷平台、第三方服务平台等也纷纷加快供应链金融战略布局,供应链金融市场呈现多元化、白热化竞争态势。

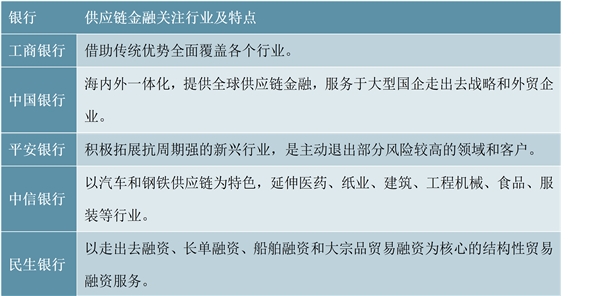

商业银行发展供应链金融有着先天的优势:一是银行在长期经营中积累了很多战略性合作伙伴,客户基础雄厚;二是资金规模相对比较充裕,融资定价相对有优势;三是银行在风险把控方面专业性较强。

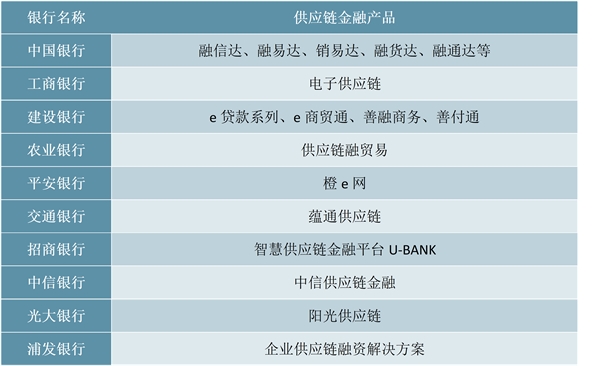

国内供应链金融发展正是起源于商业银行,目前开展供应链金融业务的银行众多,产品也较为丰富。例如,中国银行供应链金融产品有融信达、融易达、销易达等,建设银行有e贷款系列、e商贸通、善融商务等。

图表:中国主要银行供应链金融产品

资料来源:锐观咨询整理

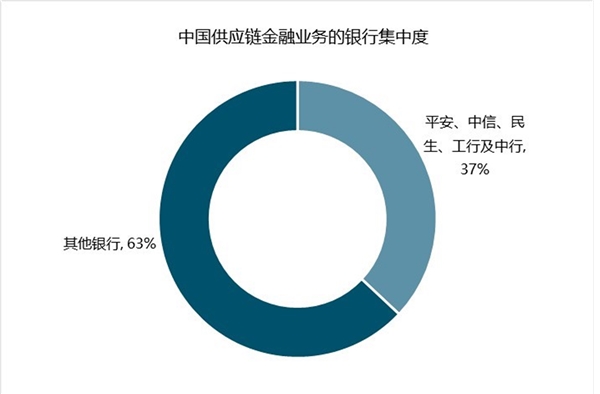

虽然涉及供应链金融业务的银行较多,但实际上业务规模主要集中在五家银行中,即平安、中信、民生、工行及中行。这五大银行在供应链金融市场份额大约为37%左右,其他银行瓜分剩余的63%份额。

资料来源:锐观咨询整理

不过,就具体行业而言,这五大银行各有不同。其中,工行借助传统优势全面覆盖各个行业,中行主要提供全球供应链金融,中信的供应链金融强项在于汽车金融,而平安银行在贸易融资方面最强的力量集中于钢铁、能源、有色等,而民生主要是消费类的融资。

图表:中国五大银行供应链金融业务行业关注度

资料来源:锐观咨询整理

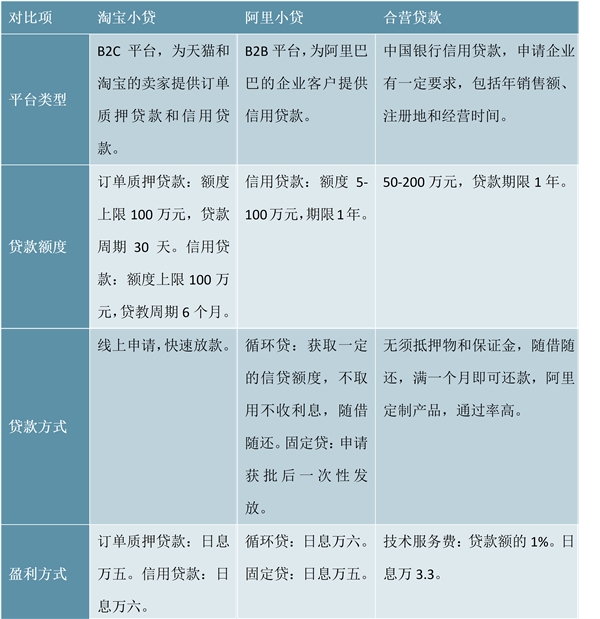

除了商业银行,电商平台也是供应链金融行业的主要参与者。国内开展供应链金融业务的电商平台有两类:一类是综合电商平台,如阿里巴巴、京东等;另一类是垂直B2B电商平台,如上海钢联等。

其中,综合电商平台开展供应链金融优势较大。一方面,综合电商平台有着大量、连续的历史交易数据积累,对其控制风险大有裨益;另一方面,可对接多种资金方,贷款发放和还款也可形成资金闭环。

基于上述优势,早在2007年,阿里巴巴就开始尝试开展供应链金融业务。目前,阿里巴巴的供应链金融产品模式有“阿里小贷”、“淘宝小贷”和“合营贷款”,分别针对不同的客户类型,采取不同的贷款方式。

图表:阿里巴巴的供应链金融产品

资料来源:锐观咨询整理

物流平台平台开展供应链金融的模式,主要以物流中货物、仓单作为抵押物,为各物流客户提供贷款,代表企业有顺风速运、怡亚通等。

P2P网贷平台开展供应链金融的模式包括和核心企业合作、核心企业自建平台、大宗商品服务商自建平台以及与保理、小贷公司合作等,但由于行业自身发展面临挑战,现阶段供应链金融业务发展并不顺畅。

第三方服务平台指通过搭建第三方平台,将核心企业、商业银行、保理公司、担保公司、征信机构、保理机构、增信机构连接在一起,横向一体化,形成供应链金融的生态圈。

新兴信息技术赋能供应链金融

众所周知,由于小微企业资信不足,缺乏抵押担保,财务制度不健全,风控能力相对较差等因素,难以获得传统的信贷支持,融资难、融资贵问题得不到有效解决。

随着大数据、人工智能、区块链等信息技术的快速迭代发展并与金融深度结合,在控制业务风险,提高信贷审批效率,提升金融服务的覆盖度等方面具有积极作用。

有分析人士认为,传统的供应链金融受核心企业把控资金流和信息流的限制,难以有效收集数据,各环节数据难以融合打通,业务效率较低。

金融科技的引入,为供应链金融的优化与重构注入了新动能。通过大数据、云计算、区块链、物联网等技术,有助于在整个产业链生态中摆脱核心企业的限制,打破传统金融机构对核心企业信用以及对抵押担保的依赖,将中小微企业真正纳入到供应链金融的体系中,也可以将以往无法使用的经营行为数据变成可用的信用数据。更为重要的是,能够不断提升供应链的综合管理水平。

供应链金融的融资模式有买方融资和卖方融资,主要是依托票据单证为产业链上的中小微企业提供融资,核实并确认票据、交易以及货物的真实性至关重要。

供应链金融在沿着产业链条释放核心企业信用的过程中,也存在诸多“痛点”,尤其是对于风险的识别与把控。目前,通过机器视觉、自然语言处理、语音识别、流媒体、物联网、区块链等金融科技手段,能够有效识别风险,实现信用穿透。