2019年内美联储继续降息概率大,英国脱欧演变成“拖欧”

海外经济:年内美联储继续降息概率大,英国脱欧演变成“拖欧”进入四季度,海外经济体将连番受到政策及事件冲击,短期内对全球风险情绪造成不同程度的冲击,长期来看甚至对经济形势造成牵连。从目前来看,我们最为关注的三个重点事件分别是美联储降息、英国脱欧形势演进以及新型经济体潜藏的“爆雷”可能性。

关于美联储降息,我们认为年内再度降息一至两次的概率大增,降息幅度为25-50个基点。这主要是出于几个层面的原因:(1)美国就业市场暗潮涌动,非农就业数据波动性扩大。(2)制造业下降趋势明显。(3)通胀数据差强人意。(4)国债收益率倒挂势头已然形成。尽管前三季度美国经济表现尚可,但四季度危机的阴影已经越来越明显。

英国脱欧成“拖欧”。脱欧局势演进的各种可能路径之中,大选结果成为最重要的博弈点。

新兴经济体对于全球经济大环境的变化更为敏感。紧货币再配上宽财政的话,对经济韧性较的新兴经济体来说是一剂毒药。宽财政意味着政府部门加杠杆,而紧货币则意味着实际利率的飙升,这将令主权债务中的利息的部分水涨船高,一旦某个新型经济体的负债水平超出其偿债能力,离其主权信用爆发就不远了。我们从GDP和失业率两个维度考察新兴经济体,多个新兴市场国家存在危机爆发的前兆。

1、2019年内美联储继续降息概率大

1)2019前三季度美国经济回顾:惊喜之中存隐忧

2019年前三季度,美国经济在全球发达经济体中独占鳌头,但总体呈现出先扬后抑的转折之势。一季度,受季节性复苏的影响,美国GDP增长3.1%,大超市场预期的2.3%,在创2018年三季度以来新高的同时,也是2013年以来首次一季度GDP增速超过3%。而二季度美国GDP增长2.0%,增速明显放缓。

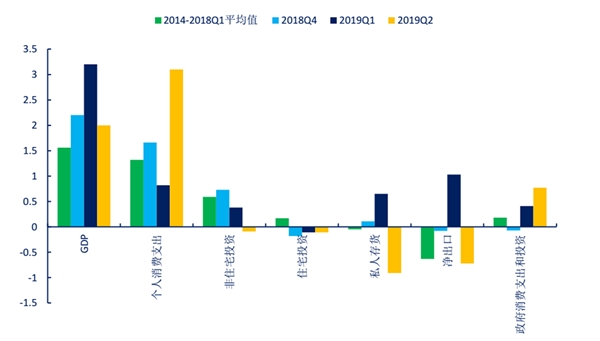

从GDP构成来看,以往支撑经济增长的个人消费支出一扫一季度的颓势,在二季度中出现强劲反弹;而作为一季度GDP大幅增长主要动力的净出口和私人部门存货投资则在二季度中出现严重下滑,这也直接导致了二季度经济增长出现较大放缓;政府支出和投资则连续两个季度成为了美国上半年经济增长的一大支撑。

具体来看,在过去主要支撑美国经济增长的个人消费虽然在一季度中表现差强人意,但在二季度中却大放异彩,重新发挥了经济增长的支柱作用。二季度,个人消费支出对实际GDP增速的贡献是一季度的近4倍,从0.82%上升至3.1%,为2018年一季度以来的最高值。

而在一季度表现十分抢眼的进出口、私人部门存货投资则在二季度中遭遇滑铁卢,严重拖累GDP的增长。其中,进出口从一季度的1.03%雪崩至-0.72%,主要是受二季度中美贸易冲突升级和贸易保护主义导致全球贸易不振的影响;而私人部门投资与存货也从一季度的0.65%大幅跌至-1.11%,其中非住宅投资从0.38%下滑至-0.09%;住宅投资下降0.11个百分点,已经连续六个季度出现下降,显著低于过去5年平均值0.17%;私人存货从一季度的0.65%大幅下跌至-0.91%,成为影响私人部门投资与存货的大跌的主因。

政府支出和投资则在一季度贡献0.41%的基础上进一步提高至0.77%,成为了前两个季度中最稳定的增长因素。

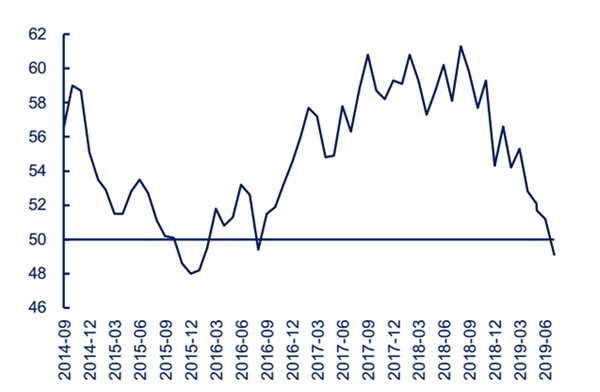

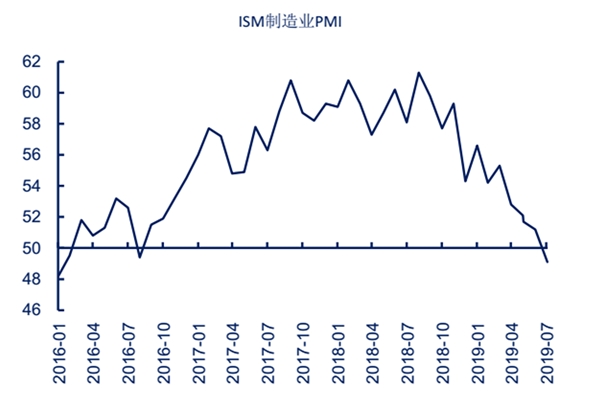

2019年前8个月,美国失业率持续处于低位,就业市场依旧欣欣向荣,但制造业景气度则出现了较为明显下滑的态势。美国8月ISM制造业PMI指数已下滑至49.1,低于预期的51.1和前值51.2,创2016年以来新低,且跌回到特朗普胜选总统之前的位置,并终结了此前制造业35个月连续扩张的纪录。分项指标来看,目前美国制造业乃至经济面临着自上一轮经济危机以来最严峻的状况。数据证实了我们对美国企业部门作为经济各环节中最脆弱的一环的预测,如果企业的现金流状况持续恶化,其偿债能力将受到考验,甚至有可能成为引发本轮美国的金融及经济危机的导火索。

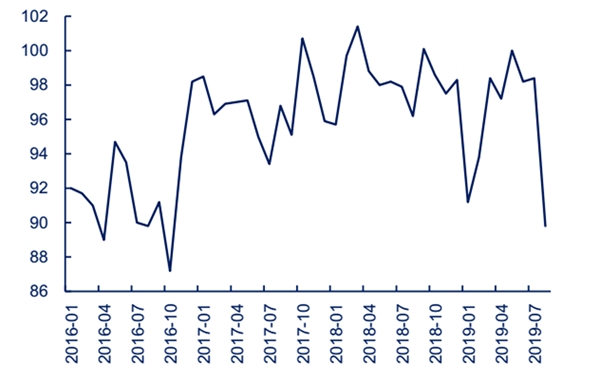

此外,8月美国密歇根大学消费者信心指数为89.8,较前值下跌8.6,创下了自2012年12月以来最大单月降幅,同时也是自2016年10月以来的最低点和特朗普就任总统以来的最低水平。美国密歇根大学消费者信心指数对于提振个人消费从而重新带动经济发展有着极其重要的参考价值,对未来消费者信心的走势和消费行为起到关键作用。从8月份的数据可以看出,美国的贸易政策恐会不断增加经济的不确定性以及消减国内消费支出的可能性,从而促使美国民众对未来经济担忧程度进一步增强。

美国季度GDP变化单位:%

资料来源:公开资料整理

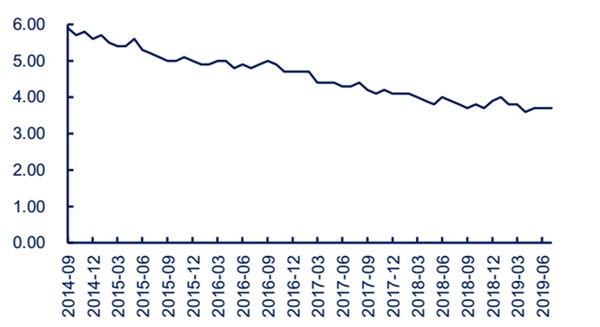

美国失业率变化单位:%

资料来源:公开资料整理

美国季度GDP构成情况单位:%

资料来源:公开资料整理

美国ISM制造业PMI变化单位:%

资料来源:公开资料整理

美国密歇根大学消费者信心指数变化

资料来源:公开资料整理

2、继续降息有支撑

(1)第一次降息回顾:“保险式”降息

北京时间8月1日,美联储FOMC会议结束。委员会以8:2的票数决定联邦基金利率目标区间下调25BP至2%-2.25%,为2008年底金融危机以来首次降息,符合市场预期。同时,会议决定于当地时间的8月1日提前结束缩表计划,超出市场预期。

从会议纪要来看,美联储此次降息更多的是出于保险和风险管理的目的。经济数据显示,降息前几个月美国就业增长稳健,失业率保持在低位;与上年同期相比的整体通胀和核心通胀率均低于2%,基于市场的通胀补偿指标仍低,基于调查的较长期通胀预期指标则变动不大。往后看,美国经济可能将面临放缓趋势,但远未进入衰退。美国6月ISM制造业PMI指数降至51.7,创两年半以来的新低,而7月的美国Markit制造业PMI已经回落至50的荣枯线位置,预示美国经济增速或仍将延续放缓。不过,2季度以来美国的私人消费较1季度回升,而2季度以来的消费者信心指数也较年初大幅改善,意味着短期美国经济进入衰退的风险也比较有限。

可见,美国经济前景依然良好,经济发展依然是均衡,美国经济的扩张无法持续的理由并不充分。

委员会将依照法定的职责和目标,寻求促进就业最大化和物价稳定。此次会议纪要显示,很多委员认为经济活动的持续扩张、强劲的劳动力市场状况以及通胀接近委员会的对称性2%目标是最可能的结果,但这种前景的不确定性仍然存在。当委员会考虑联邦基金利率目标范围的未来路径之际,鉴于劳动力市场强劲且通胀率接近其对称性2%目标,委员会将继续关注最新信息对经济前景的影响,并将采取适当措施来维持经济的扩张。

美联储委员会在考量利率调整的问题上,通常会评估广泛的信息,其中包括国际情势发展的数据。因此,正如多数委员认为的那样,美联储此次采取更加宽松的政策主要是为了应对全球经济增长疲软带来的下行风险、贸易问题带来的不确定性以及支持通胀回升,从这个意义上来说,此次降息的决定更像是对美国经济上了一个“保险”,是适时合理的。

在新闻发布会上,美联储主席鲍威尔强调,此次降息与政治压力无关,但是目前发生的贸易摩擦问题已给美国经济带来冲击,而商业和制造业表现疲软,因此需要降息来防范发生的风险。相信降息有利于美国经济,不仅可以降低短期借贷的成本,也能在增强信心方面发挥作用。同时,此次降息是“周期中政策调整”,目前没有必要进入长时间的降息周期,降息周期的开启与否将取决于不断发展的数据和不断变化的风险。当前美国经济本身仍然健康,风险主要来自外部。

(2)展望:年内再度降息1-2次概率大

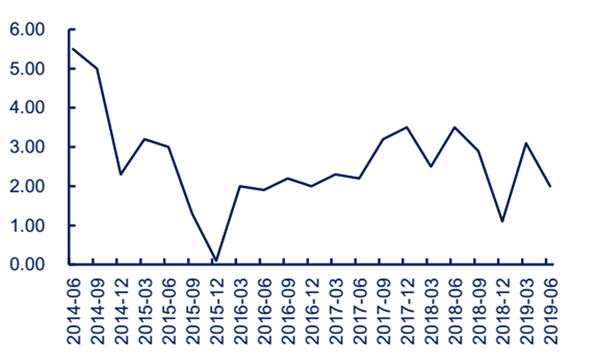

美国2019年前三季度的经济数据虽然整体表现亮眼,但背后却危机四伏。首先,就业市场暗潮涌动。衡量美国就业市场景气度的两大指标分别为非农就业和失业率。在前三季度中,虽然失业率一直保持在低位水平,但非农就业人数出现较大波动。2019年首月新增非农就业30.4万人的亮眼数据仅仅维持了一个月就遭遇了当头一棒,2月非农就业人口仅增加2万,创17个月来最小新增数值,大幅不及预期的18.1万。随后,在经历了3、4两月较大幅度的反弹之后,5月非农新增就业仅为7.5万,不到市场预期17.5万人的一半。此后,6、7两月虽出现反弹,但反弹力度远不及之前。而最新出炉的数据显示,美国8月非农就业人口新增13万人,不及预期的15.8万人,为5月以来新低,并连续第二个月下滑。

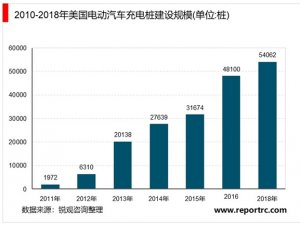

其次,制造业面临至暗时刻。从2016年9月起,美国制造业已连续扩张35个月,这一记录终于在2019年8月戛然而止。美国8月ISM制造业PMI指数录得49.1,近三年来首次跌入萎缩区间,创2016年以来新低,且跌回到特朗普胜选总统之前的位置。值得一提的是,ISM制造业PMI指数从2018年8月开始呈现出向下的趋势,并在进入2019年之后加速下滑,仅仅8个月就下滑了17.5。并且8月新订单分项指数仅为47.2,自2016年8月以来首次陷入萎缩区间,有可能导致越来越多的公司削减生产和裁员。此外,美国制造业在8月增加了只增加了3,000名员工。制造业的低迷若持续下去,那么未来传导至消费领域和就业领域的负面作用会不断增加,制造本身业在未来也将会进一步承压。

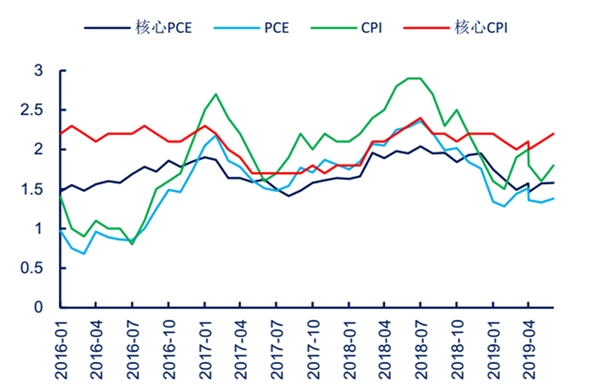

再次,通胀数据差强人意。作为美联储看重的通胀指标,剔除食品和能源价格的核心个人消费支出(PCE)价格指数7月同比增长1.6%,2019年以来7个月的PCE指标始终离美联储2%的通胀目标相去甚远。

最后,国债收益率倒挂已然形成。较为惨淡的经济数据令市场的预期从一季度的谨慎乐观逐渐向悲观和担忧转变,使得国债收益率下行的趋势无法阻挡。8月底,10年期美国国债收益率接近三年低点,为1.45%,低于2年期1.5%的收益率,此前曾一度低于5.3个基点,创下自2007年3月以来的最大息差。在收益率剧烈下跌的同时,美债收益率延续了此前令金融界广泛担忧的倒挂态势。美联储数据显示,2年期与10年期国债收益率在8月中旬出现首次倒挂,上一次倒挂发生在金融危机开始前的两年的2005年12月。从过去四次加息周期结束的经验来看,这一现象出现后平均1-4个月美联储确认进入降息周期;而“衰退指标”——3个月期与10年期国债收益率倒挂程度不断加深,并已接近2008年金融危机前的水平,还曾一度创出了近期的低点,收于-52个基点。从过去50年的六次倒挂来看,这一现象出现后平均311天后经济衰退就会到来,当前这一利差已经倒挂三个月;此外,美国3个月期国债收益率与30年期国债收益率也一度出现倒挂,为2007年3月以来的首次。

通胀表现不及预期单位:%

资料来源:公开资料整理

制造业衰退迹象明显单位:%

资料来源:公开资料整理

种种迹象表明,美国经济衰退风险正在不断增加。我们认为,在已降息一次的基础上,在9月中下旬及第四季度末再度降息一至两次的概率大增,降息幅度为25-50个基点。从美联储官员的态度来看,对于再度降息与否,不少官员的态度越来越鸽派,多名实权派均进一步暗示了再度降息的可能性。

美联储主席鲍威尔在8月的杰克逊霍尔会议上,重申了保持经济扩张的货币政策基调。他表示,美联储将采取适当政策维持经济扩张,以达到充分就业和通胀率2%左右的目标。在非农数据公布后,他又发表讲话表示,强劲的多边关系是很重要的,美国经济前景面临非常显著的风险,制造业、贸易和商业投资都比较疲软,美联储将采取适当行动维持经济扩张。美国经济前景依然乐观,2019年美国经济增速应该在2%-2.5%之间,受消费驱动,我们并不担心美国出现下一次经济衰退,美联储将继续采用政策工具支持经济;美联储致力捍卫2%的通胀目标,我们不应该让通胀目标低于2%太多。

美国圣路易斯联邦储备委员会主席布拉德最为鸽派,他认为,美国制造业数据出现近3年来的首次萎缩,对全球经济来说是一个冲击,并且在面对美国国债收益率下行等情况时,更需要采取“强力的”行动。他同时表示,降息50个基点会符合市场预期,当前美联储政策利率过高,现在调整至合理位置会比分别采取小幅行动会更好。

波士顿联储主席罗森格伦表示,并不希望在目前就耗尽“珍贵的”政策空间。若消费者持续消费,全球环境没有恶化,预计美国将保持2%的GDP增速。他同时认为,若美国经济风险落地,美联储应该采取激进的降息。目前,美国国债收益率曲线倒挂反映了海外经济情况受到了挑战,美国经济面临的风险并未落地。

纽约联储主席威廉姆斯则表示,在决定美联储下一步行动之前还有更多数据和地缘政治不确定性。尽管商业情绪低迷和贸易不确定性,仍预计美国2019年经济增长在2.0%-2.5%区间。劳动力市场强劲将可以帮助通胀升至美联储2%目标水平。准备好采取合适行动支持以经济增长和通胀回归2%。

表:美联储议息会议利率调整概率1跟踪(计算于9月16日)

资料来源:公开资料整理

3、美联储降息带来全球宽松潮

我们在半年报中讨论过美联储降息会对全球金融市场产生较大影响,作为世界上最具影响力的央行,美联储每次的利率调整对全球经济的影响深远。一般而言,美联储降息对美国和全球经济有一定的正向刺激作用。一方面,会在一定程度上拉动投资,带动消费,但幅度不大;另一方面,通过美元传导作用,影响其他国家的利率政策,进一步降低全球利率水平,放松全球市场的流动性,并将显著受益于风险资产。此前,美联储的降息“靴子落地”便促使全球央行采取更加宽松的政策立场,为全球各地的央行奠定了宽松的基调。

就在美联储宣布降息几个小时后,巴西央行宣布将基准利率从6.50%下调至50个基点至6%,此前市场预期央行将降息25个基点。阿联酋、巴林、沙特阿拉伯和卡塔尔四个中心国家也追随美联储宣布降息25个基点的步伐。在中国的香港,香港金融管理局也于当周四发布通知,将基准利率下调25个基点至2.50%。

在美联储宣布降息的一个多月的时间里,全球掀起了降息风暴,其中最为重量级的是欧洲央行在9月12日宣布将存款利率从-0.4%下调10个基点至-0.5%,同时重启QE,这是欧洲自2016年3月以来首次降息的决定。包括欧洲央行和中国央行在内,全球有多达30家央行宣布降息,主要以发展中国家为主,但也不乏新西兰、冰岛和丹麦这样的发达国家。

美联储与发达市场和新兴市场央行同步降息将有助于缓解全球金融环境的压力,并在一定程度上缓解投资者对经济增长放缓的担忧。由于全球宽松的货币政策,全球经济前景也有望在今年年底前得到一定改善。

表:全球央行开启“宽松潮”模式

资料来源:公开资料整理