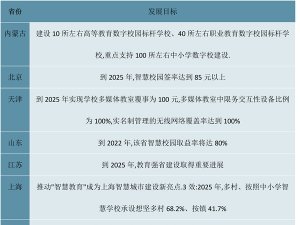

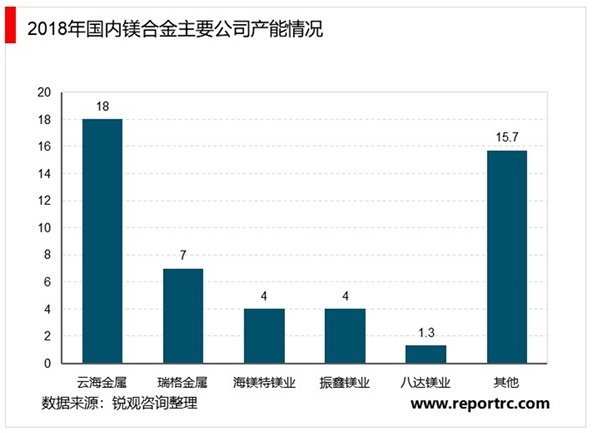

2020镁行业市场竞争格局分析,镁行业集中度有望提升龙头优势明显

国内原镁产能高度分散,龙头绝对领先。目前行业集中度相对较低,CR313.8%,CR1031.6%,大于3万吨产能的公司仅13家,市场占有率合计35.9%,剩余绝大部分是0.5-2万吨产能的公司。云海金属原镁产能10万吨,国内第一,占有率7.2%,远高于行业第二银光华盛镁业的6.5万吨产能,规模效应明显,竞争优势显著。随着国家环保高压持续,落后产能逐步出清,未来3-5年行业集中度有望持续提升。

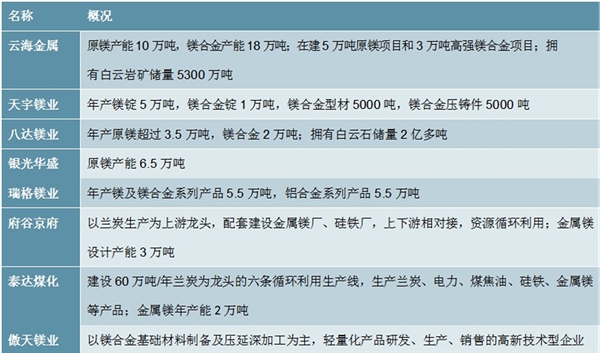

国内主要镁生产商生产能力及产业链布局

云海金属为国内最大镁生产商。2018年有色金属冶炼及压延加工生产量42.5万吨,销量40.2万吨,拥有“白云石开采-原镁冶炼-镁合金铸造-镁合金加工-镁合金回收”的完整镁产业链,建设巢湖、五台和惠州三大基地,分布合理,地域优势显著。原镁产能10万吨,镁合金产能18万吨,均居国内第一,市占率分别为7.2%和36%。在建5万吨原镁项目和3万吨高强镁合金项目,作为行业领头羊,技术储备深厚,释放产能速度快,在原镁和镁合金中龙头地位稳固。

天宇镁业为国内领先的镁加工制造企业。公司拥有镁及镁合金循环经济产业基地,年产镁锭5万吨,镁合金锭1万吨,镁合金型材5000吨,镁合金压铸件5000吨。公司同时拥有丰富的洗选煤、兰炭、煤焦油产能,以及自产硅铁和自备发电项目,产业链完备,形成区域循环经济,具有成本优势。公司在册员工超过2000人,形成固定资产近15亿元,预计年产值将达到40亿元。企业自营镁锭出口业务每年创汇近2000万美元。

八达镁业为国内镁合金制造应用的领跑者。公司是加拿大镁瑞丁的直营子公司,员工超过700人,年产原镁超过3.5万吨,镁合金2万吨。公司对皮江法炼镁的技术提升和生产成本的控制有着自身的技术成果与经验,尤其对硅铝锰铁杂质元素的控制处于行业领先水平。拥有矿藏储量达两亿多吨的白云石矿山,开采手续齐全,岩层品质优良,开采设备先进;打造集矿石开采、破碎、物流配送、金属镁冶炼、合金生产回收一体化的金属镁生产产业链。

银光华盛镁业致力于在镁合金深加工领域深耕。公司是一家集矿山开采、原镁冶炼、镁合金深加工为一体的民营股份制企业,现下辖11个分公司,原镁产能6.5万吨。公司积极布局镁下游深加工领域,代表中国镁产业发展方向的七条深加工生产线已全部实现产业化生产(包括压铸、挤压、锻压、轧板、铸造等全产业链),形成门类齐全、技术完整的镁深加工体系。

瑞格镁业是专业从事镁铝合金及其深加工产品生产的企业。公司位于山西省闻喜县——全国最大的白云石矿以及金属镁、铝生产基地,资源丰富,交通便捷。公司年产镁及镁合金系列产品5.5万吨,铝合金系列产品5.5万吨。公司拥有业内领先的镁、铝合金制造设备和工艺,产品已被广泛应用于航空、汽车、3C等高速发展的行业,赢得了国内外客户的广泛认可和高度赞誉。

表:国内主要镁生产商产能、产量及金属储量情况

资料来源:锐观咨询整理

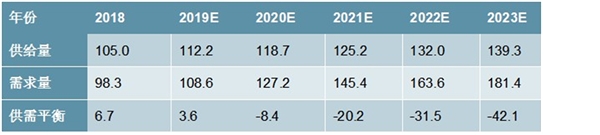

供需平衡预测

预计2020年原镁供需缺口显现。预计未来全球原镁需求量提升主要来自镁合金消费上升,镁合金的需求驱动主要来自汽车行业,汽车行业对镁合金材料的需求有望大幅上涨,而供给侧受环保趋严等政策制约,未来5年原镁产量难以大幅提升。我们预计2020年或将出现供需缺口,此后缺口或将持续扩大,供需基本面有望支撑镁价持续上涨。

表:未来5年原镁产业供需平衡分析(单位:万吨)

资料来源:锐观咨询整理

供需缺口有望支撑镁价上行

2019年春节后镁锭价格重新进入上涨通道。春节开工为镁锭下游厂商备货时间,2017

和2018年的2-4月均有明显的镁锭价格上升的过程。2019年春节后镁锭价格进入上涨通道。受限于煤炭供应收紧且价格持续走高,镁锭成本提高且生产受困,陕西、山西等地多处镁厂停工减产,镁锭供给收缩。2019年内,预计在高压环保政策下关停的产能难以短期恢复,全年供需有望处于紧平衡状态。

表:2019年原镁停产/减产产能

资料来源:锐观咨询整理

供需持续改善,镁价有望开启长牛。在未来供需关系逐步改善情况下,原镁价格有望持续上行;同时,硅铁成本的逐步增长、镁锭与铝锭相对价格回归历史平均以及焦炭价格有望上涨等因素预计将对镁锭价格形成长期支撑,镁价有望进入长期上升上涨通道,预计在2020年有望重新涨至2万元/吨,2023年有望冲击2.2万元/吨,镁行业景气度有望持续提升,龙头公司有望充分受益。