2023医用高值耗材行业市场发展趋势分析:政策的引导政策引导行业发展进入快

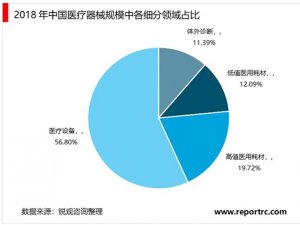

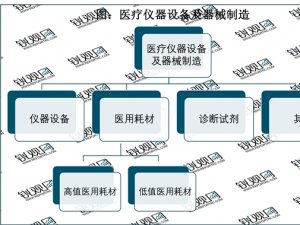

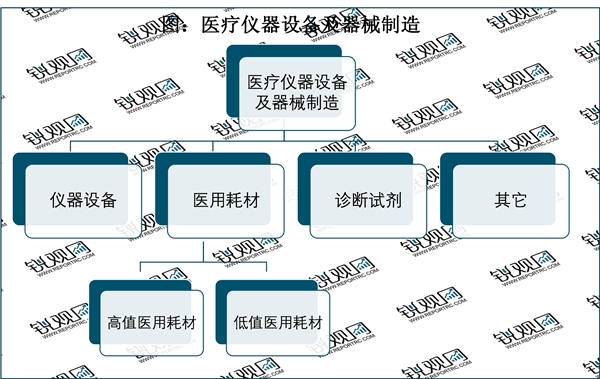

医用耗材,是指在为病人治疗过程中使用的医用材料。从价值角度讲,医用耗材可分为高值医用耗材和低值医用耗材。低值耗材中,根据具体用途不同,低值医用耗材可以分为医用卫生材料及敷料类、注射穿刺类、医用高分子材料类、医用消毒类、麻醉耗材类、手术室耗材类、医技耗材类等。

资料来源:锐观咨询整理

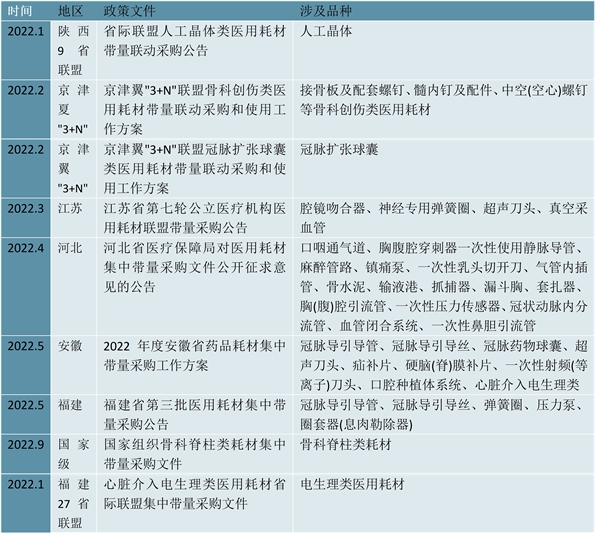

回顾2022年至今各地出台的区域性集采方案,整体来看纳入集采品种与2021年相比并无太大变动,主要仍然集中在人工晶体、球囊、导丝导管、吻合器、超声刀头等临床用量较大、市场竞争较为成熟的品类。

图表:2022年初至今高值耗材集中采购政策一览

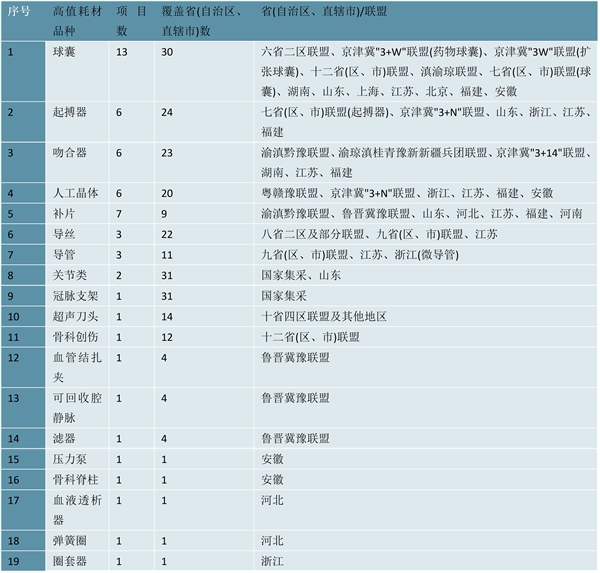

2021年,我国高值医用耗材品种带量采购聚焦在血管介入、眼科、骨科领域。血管介入类代表品种有球囊、起搏器、导管导丝等;骨科类代表品种有骨科创伤、人工关节以及骨科脊柱类;眼科类主要采购品种为人工晶体。

图表:2021年国内高值耗材集中带量采购种类及覆盖区域情况

我国高值医用耗材行业在经过短暂的结构调整后,淘汰掉了产能落后的不合格企业,未来将会向高品质、高质量的方向发展,呈现品种增多、消费多元化等新趋势。中国高值医用耗材产业链的参与主体不断丰富,产业生态逐渐健壮。

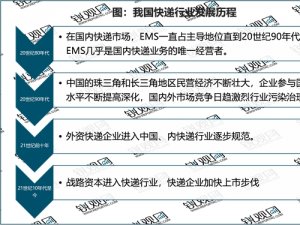

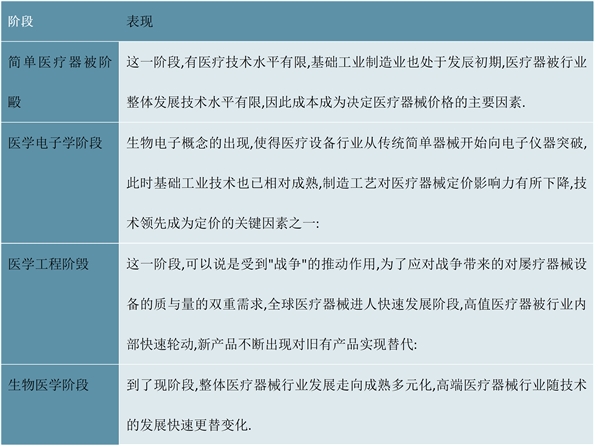

全球高值医疗器械行业的发展属于医疗器械行业发展的支流,高值医疗器械的高价格则主要是由技术和成本两方面决定的。随着整体医疗器械行业的发展以及医疗水平的进步,全球医疗高值器械行业发展经历了“简单医疗器械”、“医学电子学”、“医学工程”和“生物医学”四个阶段。

图表:全球高值医疗器械行业发展历程

资料来源:锐观咨询整理

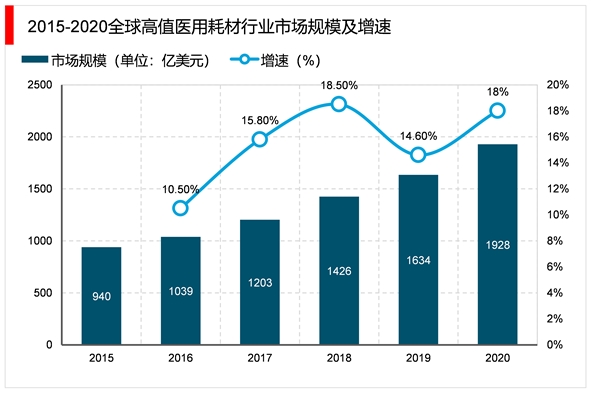

全球范围内热塑性聚氨酯(TPU)在医用耗材领域的应用主要集中在人工心脏辅助装置、医用导管、医用薄膜、医用人造皮等高附加值行业.近年来全球高值医用耗材市场发展较快,尤其像欧美等发达国家需求增长更加迅速.根据权威数据显示,2015-2019年全球高值医用耗材市场规模(亿美元)复台增速约为14.8%.2020年由于疫情原因,全球医用耗材下游增长出现阶段峰值,增速约为18.0%.由于经济水平较为发达,居民医疗保健意识较强,人口老龄化超势更为明显等因素,美国、欧洲和日本等发达经济体是全球最主要的医用耗材消费市场:并且凭借着技术、人才优势,上述国家和地区拥有众多全球知名的大型医药跨国企业,产品研发和生产都具有一定的优势。

资料来源:锐观咨询整理

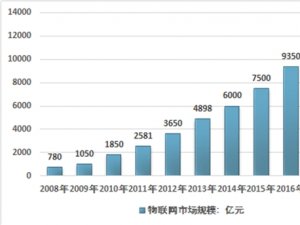

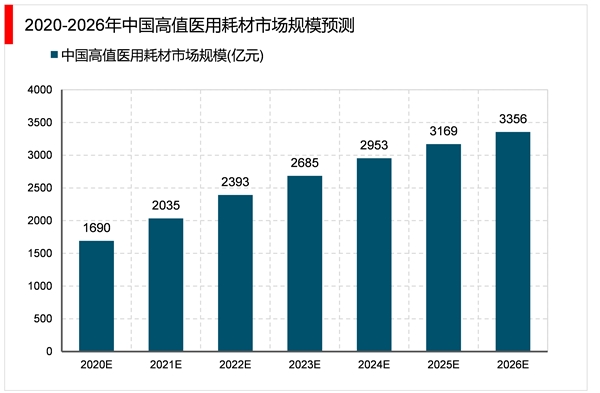

近几年,国家医疗卫生持续投入、居民支付能力提升以及人口老龄化趋势加剧,加之国家政策的进一步利好,越来越多的需求将被释放,高值医用耗材行业将紧密结合产业上下游的资源,充分掌握用户需求变化,极大丰富行业应用场景,推动高值医用耗材产业应用的爆发式增长。高值医用耗材市场将保持持续增长,预计2026年中国高值医用耗材市场规模为3356亿元,但受集中采购、进口替代等因素影响,增速将逐年趋缓,未来几年我国高值医用耗材市场规模预计走势如下:

资料来源:锐观咨询整理

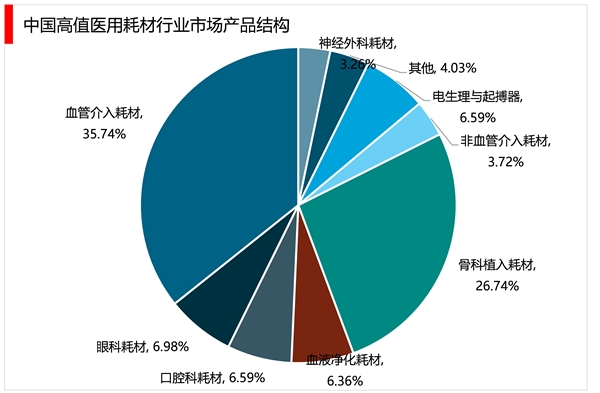

高值医用耗材细分市场中,2019年骨科植入耗材规模345亿元,血管介入耗材461亿元,神经外科耗材42亿元,眼科耗材90亿元,口腔科耗材85亿元,血液净化耗材82亿元,非血管介入耗材48亿元,电生理与起搏器85亿元,其他52亿元。国内高值医用耗材细分领域中的血管介入和骨科植入类市场最高,分别占比为35.74%和26.74%;血管介入、口腔和血液净化增速居前,超20%。

资料来源:锐观咨询整理

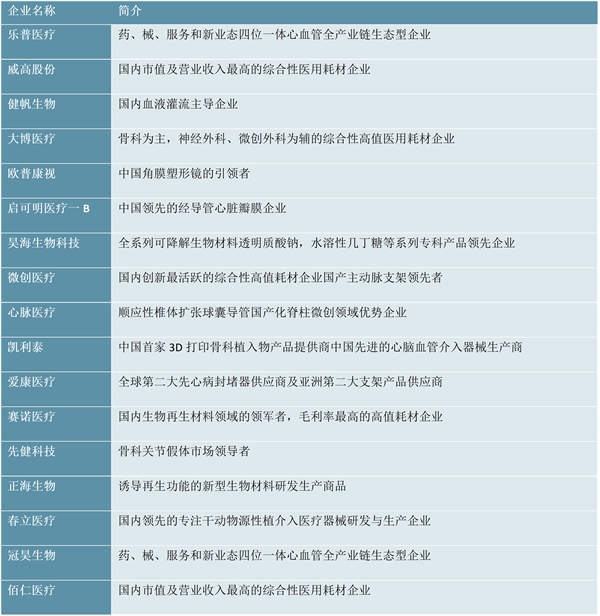

从市场竞争情况来看,据不完全统计,目前我国已上市高值耗材企业共计17家,分别为乐普医疗、威高股份、健帆生物、大博医疗、欧普康视、启明医疗-B、昊海生物科技、微创医疗、心脉医疗、凯利泰、爱康医疗、赛诺医疗、先健科技、正海生物、春立医疗、冠昊生物及佰仁医疗等。

资料来源:锐观咨询整理

医用高值耗材主要是相对低值耗材而言,按照科室划分,可以分为心血管科、骨科、眼科、口腔科、神经科和整形科等各科所需的介入器材、植入器材和人工器官等高附加值的消耗材料。虽然我国高值耗材总体水平与国外先进水平差距较大,但随着技术的驱动、资本的投入、政策的引导等因素推动,近年来正进入加速国产化进程的快车道。