储能行业进入规模化发展阶段,有望打开增长空间

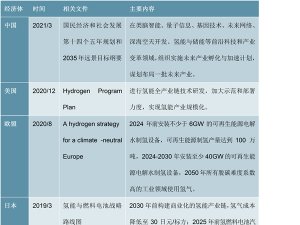

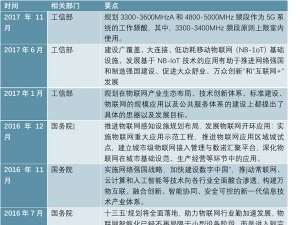

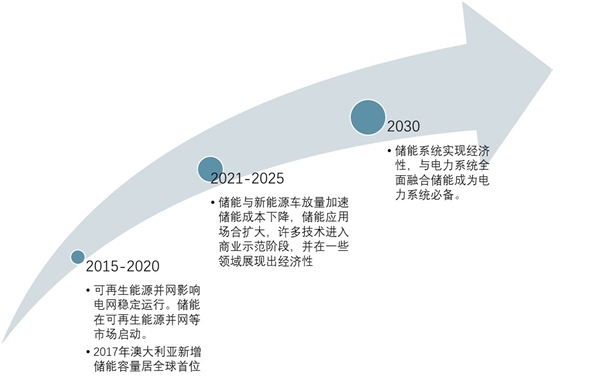

储能行业由商业化初期进入规模化发展阶段。一方面,随着技术进步与产能扩张,近年来风电、光伏的发电成本和锂离子电池的制造成本显著下降,在上网侧平价的基础上,当前全球储能行业正朝着“新能源+储能”平价的方向快速前进。另一方面,经过前期探索与实践,储能的定位与商业模式日益清晰。目前美国、欧洲等发达地区储能市场化发展的机制已基本建立,新兴市场的电力系统改革亦持续加速,储能行业规模化发展的条件已经成熟。

目前,储能行业处于从小范围试点向大规模应用的阶段中,伴随国内储能政策的支持以及储能技术的发展,储能行业有望打开增长空间。

储能产业发展历程

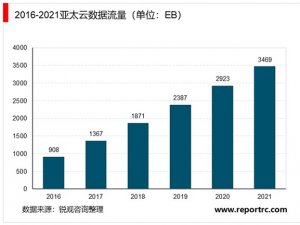

资料来源:锐观咨询整理

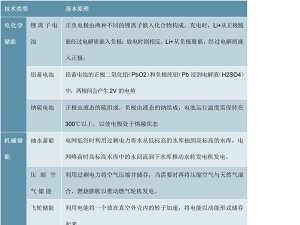

储能技术现状

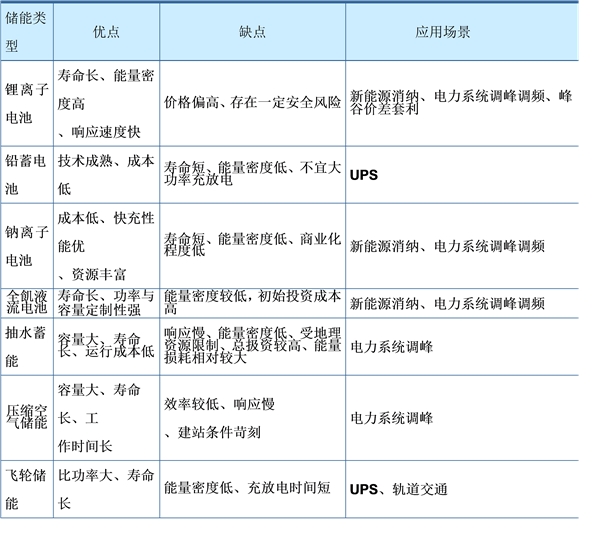

不同技术路径各有优劣,适用于不同应用场景。电化学储能的额定功率和存储电量较为灵活,但普遍存在安全或环保问题,主要用于新能源消纳、峰谷价差套利、电力系统调峰调频以及UPS等领域。机械储能普遍寿命较长,但响应时间显著慢于电化学储能和电磁储能,主要用于电力系统调峰领域。

不同储能技术对比

资料来源:锐观咨询整理

从全球以及中国的能源体系变化趋势来看,储能技术已经成为输配电领域的发展重点。一是由于全球能源结构不断的向清洁化变化,光风等新能源发电方式受自然因素影响较大,具有明显的间歇性发电的特点,随着新能源并网的容量增加,发电侧对电网的冲击性扩大。二是,随着节能环保的要求不断增长,全社会终端能源消费需求持续向电能转移,化石能源在终端消费比例降低,新能源汽车等新型用电终端的用电需求不断增加,电网负荷需求在未来的波动性将会持续变化。电网供需两端的波动变化,使得整个电力系统对储能项目的需求快速增加。

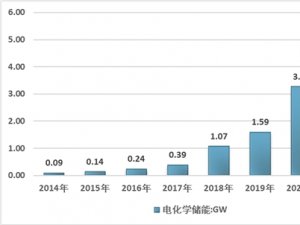

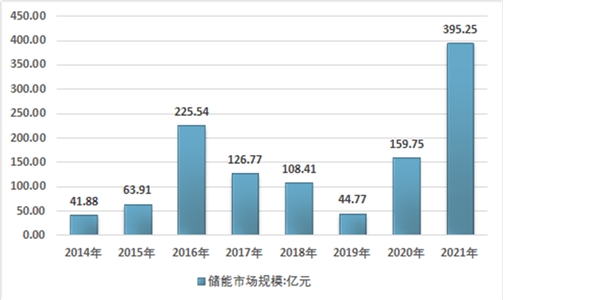

近几年来,随着我国新能源装机量、发电量持续上升,储能项目高速发展,市场规模开始迅速上升。近几年我国储能行业市场规模快速增长,从2014年41.88亿元增长到了2021年的395.25亿元。

2014-2021年中国储能行业市场规模情况

资料来源:锐观咨询整理

十四五末国内储能累计装机规模有望突破250GWh,2025年新增装机规模有望接近100GWh,对应2022-2025年复合增速超过100%。从结构上来看,我们预计十四五期间新能源配套储能将率先放量,电网侧、用户侧储能则将随后大规模启动,具体假设与测算过程如下。

新能源发电侧:2021年国内陆上风电+集中式光伏电站新增装机规模约为56GW,以此测算储能配套比例约为1.5%。我们预计2022年起国内新增风光装机规模将保持较快增长,同时在政策驱动下储能配套比例将显著提升。假设2025年国内新增陆上风电以及集中式光伏电站的储能配套比例为20%,储能时长由2h逐步提升至2.5h,则相应的新能源配套储能装机规模将超过60GWh。

电源侧辅助服务:2021年国内总发电装机容量达到2377GW,配套辅助服务储能的装机比例不到0.1%,而发达电力市场中辅助服务费用占总电费的比例一般超过1.5%。在国内总电力装机平稳增长的背景下,我们假设2025年配套辅助服务储能的比例为0.5%,则对应的电源侧辅助服务储能装机规模将达到16GWh。

电网侧:随着我国电气化率的持续提升,近年来全国电网最高发电负荷呈较快增长,而根据国务院《关于印发2030年前碳达峰行动方案的通知》中的要求,到2030年省级电网将基本具备5%以上的尖峰负荷响应能力。我们预计负荷响应能力将主要由电网侧的抽水蓄能与新型储能提供,根据《抽水蓄能中长期发展规划(2021-2035年)》十四五末国内抽水蓄能累计装机将达到62GW,以此倒推2025年电网侧累计新型储能装机规模有望达到50GWh。

用户侧:目前国内工商业光伏渗透率不到2%,而工商业储能则处于发展初期,随着未来峰谷价差的拉大,预计国内工商业储能的经济性将逐渐显现。2020年国内工业用户总装接容量约为3273GW,若假设十四五期间保持5%的年均增长,同时工商业储能渗透率提升至0.3%,则十四五期间国内工商业储能的装机空间将超过30GWh。