储能行业市场规模分析,市场环境和商业模式基本成熟

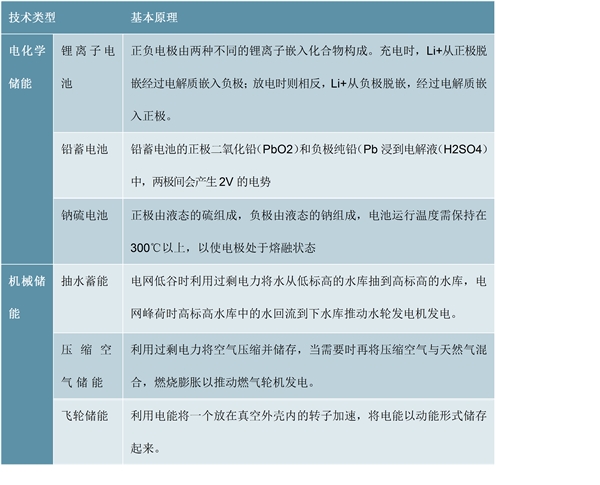

2022年3月21日,国家发改委、国家能源局发布关于印发《“十四五”新型储能发展实施方案》的通知。通知指出,到2025年,新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件。新型储能技术创新能力显著提高,核心技术装备自主可控水平大幅提升,标准体系基本完善,产业体系日趋完备,市场环境和商业模式基本成熟。其中,电化学储能技术性能进一步提升,系统成本降低30%以上;火电与核电机组抽汽蓄能等依托常规电源的新型储能技术、百兆瓦级压缩空气储能技术实现工程化应用;兆瓦级飞轮储能等机械储能技术逐步成熟;氢储能、热(冷)储能等长时间尺度储能技术取得突破。

到2030年,新型储能全面市场化发展。新型储能核心技术装备自主可控,技术创新和产业水平稳居全球前列,市场机制、商业模式、标准体系成熟健全,与电力系统各环节深度融合发展,基本满足构建新型电力系统需求,全面支撑能源领域碳达峰目标如期实现。

抽水蓄能是当前最为成熟的电力储能技术,早在20世纪90年代就实现了商业化应用,主要用于电力系统削峰填谷、调频调相和紧急事故备用等。抽水蓄能也是目前装机量最大的技术路线,占全球储能累计装机规模的90%以上;但受地理选址和建设施工的局限,抽水蓄能未来发展空间有限。

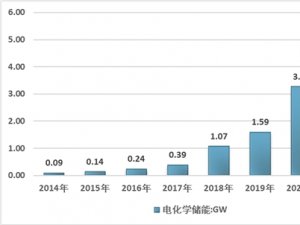

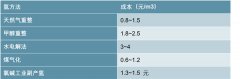

电化学储能是当前应用范围最广、发展潜力最大的电力储能技术。相比抽水蓄能,电化学储能受地理条件影响较小,建设周期短,可灵活运用于电力系统各环节及其他各类场景中。随着成本持续下降、商业化应用日益成熟,电化学储能技术优势愈发明显,逐渐成为储能新增装机的主流。未来随着锂电池产业规模效应进一步显现,电化学储能成本仍有较大下降空间,发展前景广阔。

主要电储能技术的基本原理

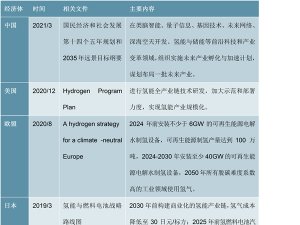

照英美储能发展路径,中国政策已经给予了储能市场主体地位、补贴机制正在优化。我们认为初期的驱动因素已经齐全,中长期的驱动来自成本继续下降、成熟市场机制及商业模式的迭代。

运营发展趋势:全局动态平衡,分布式储能伴聚合营运,N站合一。未来运营模式会将小型电站聚集运行,作为虚拟电厂,国家电网支付相关费用,支撑储能企业接入云平台。储能变电站会结合5G基站、储能电站和数据中心的备用电源,构建多功能的N站合一项目。

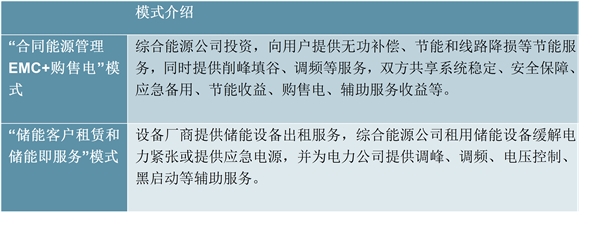

商业模式:未来商业模式将是“合同能源管理(EMC)+购售电”、“客户租赁储能即服务”、“调频调峰”模式的综合应用。

储能商业模式

发展重点。一是由于全球能源结构不断的向清洁化变化,光风等新能源发电方式受自然因素影响较大,具有明显的间歇性发电的特点,随着新能源并网的容量增加,发电侧对电网的冲击性扩大。二是,随着节能环保的要求不断增长,全社会终端能源消费需求持续向电能转移,化石能源在终端消费比例降低,新能源汽车等新型用电终端的用电需求不断增加,电网负荷需求在未来的波动性将会持续变化。电网供需两端的波动变化,使得整个电力系统对储能项目的需求快速增加。

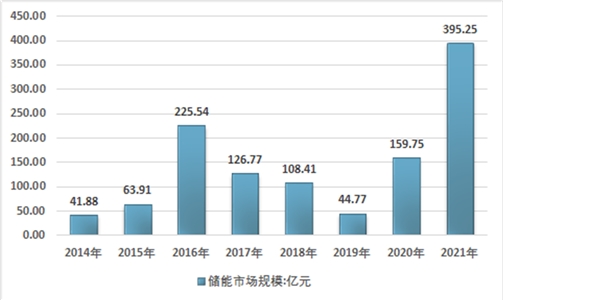

近几年来,随着我国新能源装机量、发电量持续上升,储能项目高速发展,市场规模开始迅速上升。近几年我国储能行业市场规模快速增长,从2014年41.88亿元增长到了2021年的395.25亿元。

2014-2021年中国储能行业市场规模情况

资料来源:锐观咨询整理

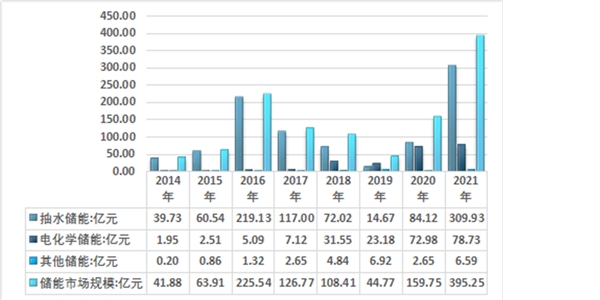

2020年我国储能市场规模约395.25亿元,其中,抽水储能规模309.93亿元;电化学储能规模78.73亿元;其他储能规模6.59亿元。如下图所示:

2014-2021年中国储能细分市场规模情况

资料来源:锐观咨询整理