2020IDC行业市场竞争格局分析,第三方IDC龙头全国布局高速扩张

随着“新基建”的推进及云计算服务部署提速,数据中心扩容步伐会相应加快,相关设备及服务需求随之增加。国内第三方IDC企业逐步进入自建、并购双轮驱动的扩张期,强者恒强的局势愈加显著。

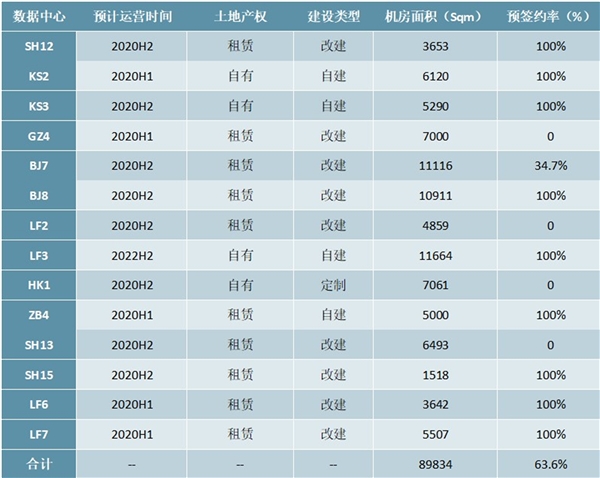

国内第一大IDC厂商,资本支出高,机柜规模持续扩张。万国数据于2001年以灾备和IT管理服务起家,2008年公司借助云计算发展的东风,结合自身传统优势,把设备安全的思维扩展到了数据中心的基础建设,与多家互联网巨头展开合作,于2016年11月在美国纳斯达克上市。公司主营业务包括服务收入和设备销售,营收主要来自服务收入,包括托管服务、托管管理服务和管理云服务三大类。2019年服务业务营收40.9亿元,同比增长48.4%。2019年,公司资本支出为45.5亿元,规模持续扩张,新增签约面积达81135Sqm,其中Q4新增数据中心签约面积22443Sqm,总面积同比增长44.2%。截至2019年底,万国数据在建中的数据中心达14座,涉及总机房面积近9万Sqm。公司数据中心资源广泛分布于一线城市及其周边。2019年底处于运营状态的数据中心主要分布在上海&昆山(69686Sqm)、深圳&广州(69023Sqm)、北京&廊坊(48403Sqm)、成都(14512Sqm)及河北(14456Sqm)。此外,公司还拥有约32万Sqm的可开发数据中心面积,可满足未来销售需求。

资料来源:锐观咨询整理

1、光环新网:一线IDC资源丰厚,定增再次加速扩张

立足北京,走向上海等其他一线城市及周边,资源丰富。光环新网成立于1999年,主营业务为云计算业务、IDC及其增值服务、IDC运营管理服务、宽带接入服务等互联网综合服务。公司的IDC及其增值服务主要提供服务器托管、租用、运维以及网络接入服务。

近年来,公司充分利用资本市场优势,通过并购重组方式进一步扩充企业规模,扩大业务范围,提高市场占有率,先后在北京收购中金云网(8790个)、亚逊新网(1600个)、科信盛彩(8100个),总计约18500个机柜,收购德信致远、上海中可、昆山公司实施建设绿色云计算基地,共计约31000个机柜,实现自身盈利规模的快速提升。公司目前在北京、上海及其周边地区正在运营的数据中心有东直门、酒仙桥、亚太中立亦庄、科信盛彩、中金云网、上海嘉定、房山一期、燕郊一二期等多处高品质的数据中心,可供运营的机柜达3.6万个。同时公司积极推进IDC全国战略布局,房山二期、河北燕郊三四期、上海嘉定二期、江苏昆山项目、长沙项目的筹划及建设正在积极进行中,各在建项目达产后拥有约10万个机柜的服务能力。

2020年4月17日,公司公告拟非公开发行募资不超过50亿元,加快数据中心扩张步伐,募资拟投入房山数据中心二期、嘉定数据中心二期、燕郊基地三四期、长沙基地一期,以及补充流动资金。

2、数据港:依托阿里云合作、深耕批发IDC

深耕批发型IDC领域,成长迅速。数据港主营数据中心托管服务,专注于批发定制型IDC服务,与行业发展趋势相适应。公司作为一家国有企业,背靠上海市静安区国资委,在起步时具有雄厚的资金支持。

为了IDC业务全国布局的需求,公司陆续成立或收购了杭州瀚融信息、杭州数港科技、上海长江口数据港、张北数据港、南通数据港等全资子公司及云创互通、中城华鼎等控股子公司,分区域进行数据中心的建设和维护。

2019年其新增5个具备运营条件的自建数据中心,累计在运营17个,我们认为新建的数据中心为深圳宝龙创益园项目一二期、HB33、JN13及GH13项目。2019年3月,其与阿里巴巴就ZH13、GH13、JN13、NW13及HB41五个新项目签署了合作备忘录,我们预计未来十年将带来共计82.80亿元的含电服务费,或40.44亿元的不含电服务费,公司与阿里的合作项目除内蒙古的NW13外,合同含电服务费皆在1亿元/年以上。我们认为该种订单创造的收入和利润确定性很高,且具有长期性,保证公司未来在业务扩张的同时,有稳定的现金流支持。

数据港2020年3月14日公告,拟非公开发行募集资金不超过17.34亿元,加快数据中心建设,拟募资投入JN13-B云计算数据中心项目、ZH13-A云计算数据中心项目、云创互通云计算数据中心项目以及偿还银行借款5.2亿元。

3、宝信软件:背靠宝武集团,低成本运营IDC

背靠宝武集团,低成本运营。宝信软件系宝钢股份控股的上市软件企业,其主营业务包括软件开发及工程服务、服务外包与系统集成三部分,其中服务外包业务主要指信息系统、轨道交通车辆系统控制部件的维护及维修、云计算运营服务与IDC运营服务。

宝之云IDC为公司依托区域内优势产业资源构建的大规模集约型IDC产业化基地。宝钢集团与上海市政府在2012年3月签约进行工业转型框架协议,宝钢股份罗泾中厚板厂区钢铁产能整体搬迁,进行产业转型发展规划。宝信软件充分利用已有的厂房、公辅配套房屋、供配电、给排水等资源,结合项目需求进行适当的改造,宝之云IDC产业基地现有产业规模近30000个机柜。

2019年公司与武钢集团、宝地资产、青山国资共同在武汉市青山区投资建设武钢大数据产业园,建成后可成为华中区域单体规模最大的大数据和云计算中心。目前宝之云四期与武钢产业园仍在积极建设中,我们认为公司机柜规模将持续扩大。

4、鹏博士:大幅重构资产布局、轻装上阵,转型IDC轻资产运营模式

鹏博士成立于1985年,是国内最大的民营电信增值服务上市公司。近十年来,公司主营业务始终专注于通信行业,始终围绕数据中心及云计算、互联网接入业务等开展经营,其中数据中心及云计算近年来成为公司新的业务增长点,2019年营收同比增长18%,占总营收的26%。目前公司在北京、上海、广州、深圳、武汉、成都等城市均建立了分布式可商用的高标准T3+、T4级数据中心机房,总面积超过20万平方米,总机柜数约3万个,服务器总装机容量超过33万台,形成了覆盖全国的电信中立数据中心集群。

由“自建自营”向“轻资产、重运营”转变。未来鹏博士数据中心的自建、合建和HOMM(HotelOperationsManagementModel,即酒店运营管理模式)将成为“组合拳”,重点布局京津冀、长三角和大湾区的大型数据中心,全面转型“轻资产、重运营”模式。2019年12月,鹏博士与佳力图共建的南京楷德悠云数据中心开工,总投资额15亿元、总容量8400个机柜,成为鹏博士大数据HOMM模式的首个样本。

2020年4月,公司拟将数据中心的相关资产转让给平盛国际和锦泉投资,转让价格为23亿元。本次交易将实现公司数据中心业务“轻资产、重运营”的战略转型,由传统的“自建自营”模式向多元化合作模式转型,转让完成后,标的资产数据中心业务仍由公司进行运营管理。

5、奥飞数据:深耕华南市场,加快全国布局

奥飞数据是华南地区较有影响力的专业IDC服务商,主要为客户提供IDC服务及其他互联网综合服务。公司业务已覆盖我国30多个城市及全球10多个国家和地区。现已形成以广州、深圳、北京、上海、南宁为核心节点的国内骨干网络,并逐步建立以中国香港为核心节点的国际网络。

深耕华南市场,积极布局北京等一线城市。公司在广州、深圳、北京、海口等核心城市均拥有自建高品质IDC,2019年底自建机柜达7200个,同比增长144%。2019年公司启动了多个新数据中心项目:北京M8数据中心的部分扩容;廊坊讯云数据中心一期建设约1500个4.4KW机柜,实现对北京周边市场的布局;在广西与联通合作建设约510个机柜,建成后将成为公司在广西开展业务的支点,覆盖西南区域。2018年以来,公司先后并购北京云基(1050个机柜)、北京德昇(3300个机柜),打开了北京市场,获得4350个机柜的服务能力。

2019年11月,公司非公开发行股票募集资金总额3.4亿元用于廊坊讯云数据中心二期项目建设,该项目计划建设1500个8KW标准机柜,由子公司廊坊讯云承担建设。待廊坊讯云数据中心一期和二期建设完成后,将有3000个机柜服务能力,提升公司在京津冀地区的行业竞争力。2020年1月,公司和阿里就于华南地区合建数据中心签订合作备忘录,根据协议约定,公司预估总金额约5亿元,机房服务期为8年。

6、第三方IDC企业比较:资本开支、毛利率、客户结构、区域布局四维度分析

资本开支方面,2016-2019年国内主要第三方IDC厂商合计资本开支增速分别为11.3%、-1.3%、40.4%、11.1%,2018年资本开支迎来高速增长期,主要系万国数据、光环新网、数据港拉动整体支出高增长。2018年万国数据资本支出达43亿元,同比增长141%;2019年数据港持续扩大业务规模,新增5个自建数据中心,资本支出达12亿元,同比增长71%。光环新网2018年投资上海嘉定绿色云计算基地等6个固定资产项目共计7.16亿元,2019年固定资产投资减少至4.22亿元,导致资本支出有所下降。

从各大IDC厂商机柜规模来看,2019年八家公司合计运营机柜规模约26.7万个。万国数据由于资本支出持续加大,机柜规模处于行业领先地位,2019年在运营机柜面积达225963平方米,同比增长41%,按单机柜2.5平方米测算,折合机柜90300个。2019年数据港新增5个数据中心,机柜规模达21644个,同比增长107%。光环新网先后收购中金云网(8790个)、亚逊新网(1600个)、科信盛彩(8100个),总计约18500个机柜,收购德信致远、上海中可、昆山公司实施建设绿色云计算基地,共计约31000个机柜,实现市场规模的快速提升;另外,房山二期、河北燕郊三期、四期等项目仍在积极建设中,全部达产后,光环新网将拥有约10万个机柜的服务能力。随着2020年加大新基建力度,我们认为各大厂商的数据中心机柜部署有望加快落地。

从毛利率来看,零售型IDC厂商相对批发型厂商较高。IDC行业的毛利率不仅与电力成本有关,还与区域位臵的定价、土地是否自有有关,各IDC厂商毛利率表现存在差异,大致分布于20%~50%区间。从单个IDC企业来看,毛利率相对稳定,但随着上架率提升,折旧摊销的固定成本被摊薄,毛利率会呈现上升趋势。行业整体平均毛利率处于25%左右,光环新网、鹏博士等以零售型为主的IDC厂商由于单机柜租用价格较高,毛利率相对批发型数据中心服务商较高,2017-2019年均超过40%,其中光环新网最高,2019年毛利率高达49%。

光环新网涉足IDC业务领域较早,早期的资源储备具有一定的成本优势,通过收购其他公司物业获得物业资产用来自建数据中心,土地成本较低,白天通过燃气发电来降低运营成本,晚上进行储能满足白天能耗需求。目前其在京津冀地区和长三角地区都有新的数据中心规划,未来考虑到各项目逐步投入建设、已建设项目逐步投产转固、用户上架进度快慢等原因,可能会导致毛利率水平出现波动。在批发型服务商中,宝信软件毛利率相对较高,其背靠宝武集团,宝之云项目一至四期利用罗泾中厚板厂区厂房、公辅配套房屋、供配电、给排水等资源,实现低成本运营。