激光加工设备行业情况及主要进入壁垒

一、激光加工设备行业情况

(1)国际激光加工设备行业整体情况

激光加工技术自诞生以来在工业制造中显示出的低成本、高效率以及应用领域广泛的优势,受到各国高度重视。目前,以德国、美国、日本为主的少数工业发达国家基本完成在大型制造产业中激光加工工艺对传统工艺的更新换代,同时也造就了德国通快、罗芬,美国阿帕奇等一批激光技术企业。

主要发达国家均有序组织和推进激光行业的发展,例如美国成立了精密激光机械加工协会,日本编制了激光研究五年计划,德国制定了国家激光发展计划等。国家层面的推动促进了激光行业的发展,同时激光应用的发展提升了各国的先进制造业发展水平。

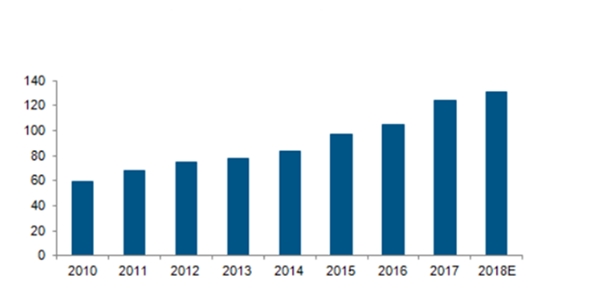

近年来,激光在泛半导体和智能制造领域中拓展了新的应用场景,市场空间进一步扩大。根据LaserFocusWorld统计,全球激光器销售收入近年来保持了较快的增长速度,2017年全球激光器的销售额增长至124.3亿美元,比2016年修订后的销售额105.2亿美元增长约18%,预计2018年全球激光器销售额继续保持增长态势,将达到130.6亿美元。

2010-2018年全球激光器销售收入情况(单位:亿美元)

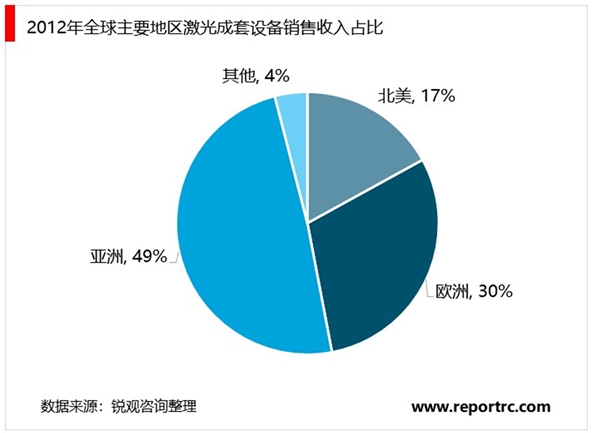

随着全球制造业的转移以及中国等发展中国家工业化水平的不断提升,全球激光器及激光加工设备市场逐渐向亚洲转移。2012年,东亚区域就以34%的激光器及激光加工设备市场份额超过欧洲(30%)成为世界最大激光设备制造地区,并在此后一直保持着较高的占比。

(2)国内激光产业行业整体情况

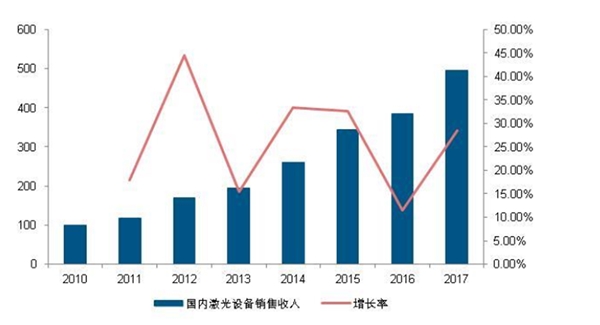

我国制造业的结构调整与转型升级为激光设备提供了广阔的市场,尤其在汽车、轨道交通及电子制造等行业中,激光技术的应用日益普遍。随着“中国制造2025”和“一带一路”战略的深入实施,制造业对自动化、智能化生产模式的需求日益增长,中国激光产业也逐渐驶入高速发展期。受益于新能源、消费电子、PCB等加工设备的需求,我国激光加工设备市场需求迎来大幅增长。2017年工业、信息、商业、医用和科研领域的激光设备(含进口)市场销售总收入达到495亿元,较2016年385亿同比增长28.6%。

2010-2017年我国激光设备销售收入情况(单位:亿元,%)

(3)高效太阳能电池激光加工设备市场情况

光伏发电平价上网趋势明显,电价不断下降,将进一步加快光伏发电行业增长速度,光伏发电企业面临市场机遇;与此同时竞价上网带来光伏发电电费中标价格持续下降,行业竞争压力增大。

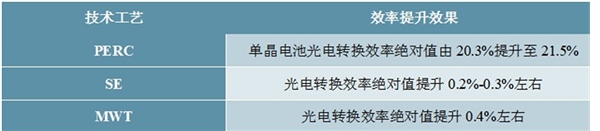

在此背景下光伏发电企业需通过应用更加高效的电池组件等方式进一步降低发电成本;光伏电池生产企业则针对性地推出应用了PERC、SE、MWT电池等工艺技术的高效太阳能电池产品,通过新建及改建原有产线等方式迅速扩张高效太阳能电池产能。

具体情况如下:

① 高效太阳能电池技术能够显著提升电池发电效率

目前高效太阳能电池技术工艺主要包括PERC、SE、MWT等,上述三种工艺可以在同一产线上进行叠加,效率提升效果如下表所示:

②高效太阳能电池技术可为光伏电站带来可观收益

在目前市场条件下,光伏电站应用PERC电池组件将较运用传统光伏电池组件产生较大收益。2018年最新公布的中标领跑者光伏发电项目,中标企业主要采用了PERC技术,上网电价为0.34-0.54元/度,中位数为0.465元/度,体现了PERC技术的优势。

③高效太阳能电池技术可为电池厂商带来可观收益

以PERC工艺为例,在目前市场环境下,将传统电池产线改造为PERC电池产线收益可观,1年以内即可收回设备投资,光伏电池厂商对PERC电池激光加工设备的需求由此快速增长。此外使用PERC等先进工艺有利于光伏电池生产企业提升产品性能,增加入选“领跑者计划”的机会,有利于提升光伏电池生产企业的品牌价值。

④高效太阳能电池技术市场规模测算

根据PVInfolink研究报告,至2021年,全球光伏电池产能将达到约187GW,其中PERC电池产能预计约为126GW左右,占比约67%。SE技术具有与电池片产线兼容强的优势,能给PERC电池片发展带来更多上升的空间,至2021年预计将有110GW左右的电池产能将搭载SE工艺,因此PERC、SE高效太阳能电池工艺对应的激光加工设备市场容量合计超过38亿元。加上MWT、LID/R、半片、叠瓦、扩硼等高效太阳能电池工艺,高效太阳能电池激光加工设备的市场总量有望超过58亿元。如2020年左右能够实现光伏平价上网,光伏发电装机规模的增速可能进一步加快,由此进一步提升高效太阳能电池及相关激光加工设备的市场空间。

⑤市场竞争格局

在高效太阳能电池激光加工设备行业,除本公司外,目前能够提供具有竞争力的高效太阳能电池激光加工设备仅有少数几家企业,包括德国罗芬、德国InnoLasSolutions、常州雷射激光、美国应用材料、友晁能源等,目前已经形成以本公司为主的少数几家厂商为主导的竞争格局。根据EnergyTrend关于主要太阳能电池制造厂商PERC与SE产能数据统计,截至2018年底,主要光伏电池厂商的PERC工艺产能中约77%采用了公司的设备,SE工艺产能中约86%采用了公司的设备,占比较高。

二、进入行业的主要壁垒

(1)技术和资金壁垒

精密激光加工设备行业属于高新技术行业,研发需要经验丰富的专家团队和技术人才。新进入行业的企业难以在短时间内组建成熟的技术团队以保证产品质量。

高效太阳能电池生产商对于激光加工设备有着严格的技术需求,相关激光加工设备生产商需要在深刻了解客户生产工艺的前提下,迅速提供满足客户需求的稳定可靠的配套设备,并为客户产线提供相匹配的激光应用工艺解决方案。

以PERC高效太阳能电池为例,实现电池背面电极局域接触,如果客户采用不同厂家的浆料和硅片的组合,需要相应调整激光加工设备的参数以达到最佳的加工效果,否则可能会造成介质膜清除不完整或者对硅基底造成严重热损伤等情况,影响太阳能电池的发电效率和产品质量。

因此,精密激光加工技术的研发和产业化应用研究需要大量、长期的研发投入,因不同客户间的定制化需求存在一定的差异,专业知识的掌握、先进技术的吸收、新技术的创新和产业化应用等都需要大量的资金投入,由此形成本行业的技术和资金壁垒。

(2)品牌及客户资源壁垒

激光加工设备所对应的精密加工解决方案直接影响到下游客户的产品质量及生产的连续性,高效太阳能电池的生产加工过程对激光加工设备解决方案有着苛刻的要求,不仅要求激光加工设备提供商对太阳能电池制造业的相关技术具备深刻理解,且必须具有快速、及时解决太阳能电池生产加工过程中产生的各种复杂问题的能力。

因此,太阳能电池厂商在选择激光加工设备供应商时会对性能指标、运行稳定性及售后服务有着较高的要求,其一般会选择相关设备已经具有一定程度的市场应用并已经在行业内具有技术积累和较好品牌影响力的激光加工设备供应商,新供应商需要通过程序较为复杂、耗时较长的供应商认证流程,一般耗时在半年以上。

晶科能源、天合光能、晶澳太阳能、隆基股份、阿特斯太阳能、韩华新能源、东方日升等2018年全球光伏组件出货量前十企业目前均与公司开展合作。报告期内公司对上述客户的销售金额占当期销售收入的比例分别为47.21%、47.73%和35.56%。截至2018年12月31日,2018年全球光伏组件出货量前十企业与公司之间签订的在手订单金额合计达4.66亿元(不含税),占公司在手订单的46.53%。

良好的品牌形象、已有产品的销售业绩、稳定的运行记录、良好的生产效果和供应商认证等因素构成了激光加工设备企业获得订单的重要前提条件,由此形成了本行业的品牌及客户资源壁垒。

(3)人才及组织机构壁垒

拥有高端专业的人才是激光加工设备保持市场竞争优势的关键。随着激光加工行业向更高精密、更高生产效率方向的不断发展,应用领域不断增加,高端专业研发人才的需求缺口日益扩大。高端专业研发人才具有较高的聘用成本且多数集中于行业内的领先企业。

与此同时,激光加工设备企业属于高端制造业,对管理、生产、销售、服务等相关人才的专业能力要求较高,各部门间的协同增效、多学科知识人才交叉配合、产出优质产品需要一定的积累沉淀,快速的行业技术迭代也对各部门的响应速度、适应能力和创新能力提出了极高的要求,组织机构的效率和创新能力对于行业企业的生存发展具有重大影响。

相关综合性专业人才的稀缺及组织机构的有效性和效率构成了本行业的人才及组织机构壁垒。