中国车载视频监控行业发展现状及主要进入壁垒

一、行业的发展状况及趋势

1、车载视频监控行业发展现状及特点

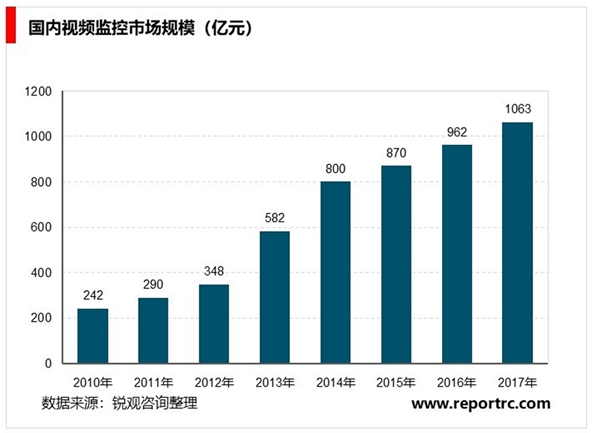

近年来我国视频监控行业市场规模延续增长态势。据相关统计数据显示,2010-2017年期间,我国视频监控市场规模从242亿元增长到1,063亿元,年均复合增长率达23.54%。而交通领域是其中最大的下游行业应用市场之一,2016年占比达18%。

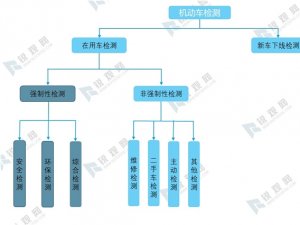

车载视频监控,作为视频监控行业的子行业,将地面固定场所的视频监控功能应用到移动的车辆上,是视频监控在交通领域的重要应用。有别于主要应用于商业、工业、社区、家居及平安城市等固定场所的视频监控,车载视频监控需要在复杂的车辆工作环境下(如车辆高速移动、持续振动与冲击、高低温、恶劣电源、人为破坏、防水防火等)保持良好的图像处理和智能分析性能,对产品的技术要求较高。车载视频监控主要服务于车载移动场景的各类商用车辆,包括公交车、出租车、班线客车、旅游包车、危化品运输车辆、渣土清运车辆、环卫车辆、校车、警车及货运车辆等。

随着公共交通的客货运事业蓬勃发展,商用车辆在营运过程中的安全管理受到公众的普遍关注和监管部门的高度重视,监管部门和营运企业对提升运营安全及管理效率的需求日益增长,车载视频监控的市场规模有望进一步提高。

2、全球商用车总保有量庞大,下游市场空间广阔

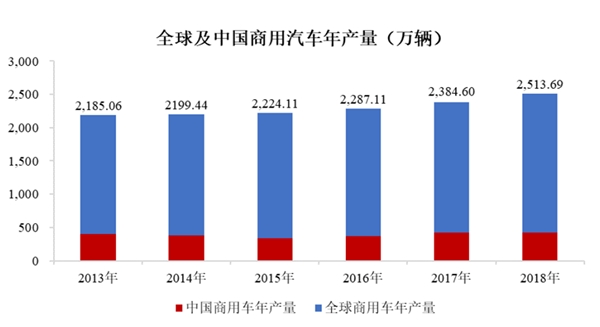

根据国际汽车制造商协会的统计数据,全球商用车保有量超过3亿辆,2013年至2018年平均年产量接近2,300万辆,并保持稳定增长的态势。根据中国汽车工业协会的统计数据,2013年至2018年中国商用车平均年产量超过390万辆。全球商用车的总保有量庞大,每年更新换代的车辆数量达千万级,作为车载视频监控产品的主要目标市场具有一定规模和发展潜力。

根据中汽协发布的中国汽车产销数据,2019年1-8月,商用车产销分别完成273.0万辆和278.2万辆,比上年同期分别下降3.1%和4.2%。目前商用车产销量的小幅下滑主要影响长途客车的新增量,对公司“两客一危”业务线的负面影响较小,对其他业务线没有直接影响。公司业务以定制化后装模式为主,主要面向广阔的商用车存量市场。2019年商用车产销量的小幅波动,对公司整体的市场发展空间未构成重大不利影响。近年来全球商用车的总保有量及新增量保持相对稳定,有利于业内企业继续深化开拓下游行业对车载视频监控产品的需求。

3、智能化为车载视频监控行业发展带来新机遇

公司所处行业属国家鼓励发展行业,整体市场的发展潜力巨大。随着人工智能技术的快速发展,公司下游新的应用需求不断出现,为企业发展不断打开新的市场空间,行业发展前景良好。

①全球智能安防产业呈现高速发展的良好态势,发展空间巨大

传统安防产业主要解决光学器件分辨率、视频数据存储的技术问题,发展存在诸多局限性,例如多为被动式应用,主要用于事后取证,对于事中响应、事前预防作用较小;非结构化的视频数据挖掘深度不够,无法有效利用等。用户面对海量的视频数据,已无法简单利用人海战术进行检索和分析,需要采用人工智能技术作为辅助手段,实时分析视频内容,探测异常信息,进行风险预测。基于人工智能技术的智能安防依托对海量视频数据的学习,可完成行为模式的推断和预测,已经从被动防御向主动判断、及时预警的方向发展,行业也从单一的安全领域向多行业应用发展,进而提升社会生产效率及智能化水平,为更多的行业和人群提供智能化解决方案。智能安防目前涵盖众多的领域,例如街道社区、楼宇建筑、道路、机动车辆及移动物体的监控等。

近年全球智能安防产业保持高速增长,已成为人工智能落地应用最好的行业之一,预计到2020年,智能安防的全球产业规模将达到106亿美元。随着我国平安城市、天网工程、雪亮工程建设的不断推进,安防行业整体快速发展。“十三五”期间,安防行业正逐步向规模化、自动化、智能化转型升级,预计到2020年,安防企业总收入将达到8,000亿元左右,年增长率达到10%以上。我国智能安防产业从2016年开始步入快速发展期,受限于智能化产品价格偏高、场景应用局限等问题,大部分安防企业对人工智能还处在尝试使用阶段,超过九成的市场份额仍由传统安防占据,但随着以公安、交通、金融为代表的社会治理领域进一步驱动智能安防快速应用,未来市场发展空间巨大。

②车载视频监控产品向智能化发展,全面提升产品核心价值

从模拟到数字再向高清网络化发展,技术的迭代不断推动着行业快速发展。随着网络技术和图像处理技术的发展,以及硬件、通信环境的同步成熟,高清时代的到来使得视频的数据量激增,为行业发展带来了更大的可能性。根据交通运输部全国交通运输安全生产会议文件,江苏省在国内率先应用“道路运输车辆主动安全智能防控系统”,已经在4.1万辆“两客一危”车辆实现安装。该系统集成智能视频监控、人脸识别、高级辅助驾驶、卫星定位等技术,对驾驶员不安全驾驶行为和车辆不安全状态进行实时干预,2018年全年累计预警140万次,实时干预不安全驾驶行为24万次。先期安装车辆事故防范效果明显,事故率下降40%,驾驶员的不安全驾驶行为和违法数量下降48.6%和35.8%,事故直接经济损失和保险理赔下降60%和48%。智能视频监控产品可有效管理疲劳驾驶等道路安全风险,降低交通事故发生率。车载视频监控产品通过与快速发展中的智能技术相结合,使得视频监控系统从“被动防御”向“主动预防”转变,实时主动发现安全风险并为用户解决问题,全面提升产品的核心价值,为行业发展带来新机遇。

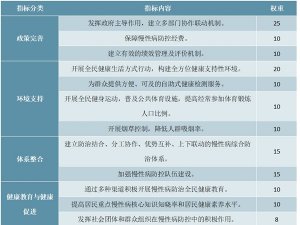

③我国大力推广应用智能视频监控,提升道路运输安全科技保障水平

为进一步落实道路运输企业安全生产主体责任,强化企业对营运驾驶员的安全管理,消除疲劳驾驶等安全隐患,实现较大及重特大事故率下降,交通运输部于近期出台系列政策支持推广应用智能视频监控报警技术。

2018年8月22日,交通运输部办公厅发布交办运[2018]115号《关于推广应用智能视频监控报警技术的通知》,决定在道路客货运输领域推广应用智能视频监控报警技术,鼓励支持道路运输企业在既有三类以上班线客车、旅游包车、危险货物道路运输车辆、农村客运车辆、重型营运货车(总质量12吨及以上)上安装智能视频监控报警装置。2018年12月6日,交通运输部办公厅发布交安监发[2018]169号《关于认真贯彻习近平总书记重要指示批示精神开展冬季公路水路安全生产行动的通知》,要求开展营运客车汽车安全监控及防护装置整治专项行动,推动城市公共汽电车和“两客一危”车辆安装智能视频监控装置,实现驾驶员不安全驾驶行为的自动识别、自动监控、实时报警。

随着上述政策的出台,全国各省市纷纷制定详细实施方案,引导运输企业安装符合《道路运输车辆智能视频监控报警装置技术规范(试行)》的监控装置,加快新增车辆和既有车辆智能视频监控报警技术的应用,预防和减少道路运输安全生产事故发生。

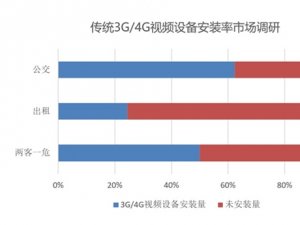

④具有主动安全功能的智能视频监控设备的渗透率将大幅提升

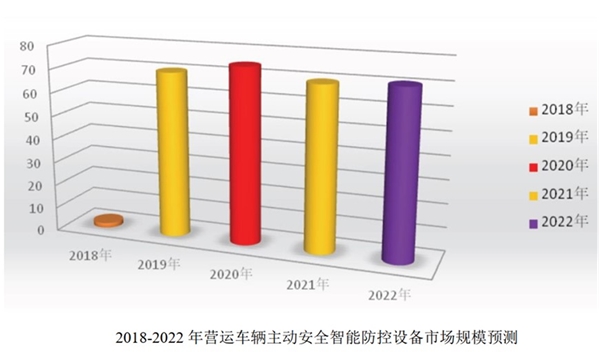

在我国大力推广应用智能视频监控的政策驱动下,具有主动安全功能的智能视频监控设备的渗透率将得到大幅提升,未来拥有持续发展空间。根据《中国营运车辆主动安全智能防控市场分析报告》,预计2018-2022年的主动安全设备的总市场规模达311亿元,其中货运车辆设备市场约193亿,其他车辆类型设备市场约118亿,具体情况如下:

近年来,公司自主研发主动安全智能技术,开发出多种的智能车载监控终端。国家近期出台相关政策大力推广应用智能视频监控,营造了有利于公司发展的行业环境,对公司经营起到促进与推动作用。作为首批符合江苏、浙江、陕西等省级智能视频监控设备标准的企业,公司已在江苏、湖北、贵州、湖南、四川、山东等省份完成大规模的主动安全智能视频设备落地应用,在主动安全设备的市场竞争中已占据有利地位。

二、进入本行业的主要壁垒

1、研发能力和技术壁垒

车载视频监控产品涉及到电子、通信、计算机、控制等多领域的技术,随着上述技术的不断发展和成熟,车载视频监控产品已经不仅仅满足于提供简单的视频监控功能,而是在获得监控视频的基础上,通过智能图像识别、数据挖掘等技术实现对车辆的综合监控及信息化管理。车载视频监控产品正逐步从单一的视频监控向综合化监控发展,满足更多行业用户对道路交通安全、社会公共治安、驾驶行为规范等方面实施监控管理的需求。

市场要求企业从单纯的设备供应商向整体解决方案提供商转变,因此对企业的系统开发能力及集成能力提出了更高的要求。为了保持较高的研发能力和技术积累,需要持续投入大量的人力、物力。因此,行业新进入者将面临较高的研发能力和技术储备的挑战,构成一定的研发能力和技术储备壁垒。

2、客户资源壁垒

车辆营运企业及政府监管部门的需求是市场的主导力量。上述用户对产品稳定性、安全性的要求较高,因此在选择产品时看重提供商的技术实力、产品质量及售后服务。车载视频监控产品涉及多学科技术的应用和集成,并根据终端用户的需求进行个性化的定制设计,因此产品提供商往往需要向客户提供专业化的技术指导。在前期客户开发和培养阶段,产品提供商需要进行较长时间的产品研发、测试及市场推广,客户一旦接受高质量的产品及专业的售前售后服务,则将与产品提供商保持较稳定的合作关系。

同时客户出于对保护既往投资及减少更换成本等多方面因素考虑,在后续采购时更倾向选择原有产品的提供商。因此产品质量较佳的市场先入者拥有较高的客户粘性及在位优势,行业存在一定的客户资源壁垒。

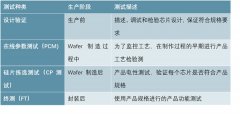

3、产品认证壁垒

车载视频监控产品属于车载电子产品,在我国电子信息产品需要获得相关必要的认证才能进行生产和销售。同时,产品应用于不同的下游市场,需要满足各类下游市场的行业准入认证,如“两客一危”行业,产品需要通过公安部GB/T19056认证、交通运输部JT/T794、JT/T796、JT/T1076等认证,如产品要直接进入车辆生产企业,需要通过TS16949认证。若产品出口至国际市场,需要取得进口国的产品认证;出口至美国,需获得FCC等相关认证;出口至欧洲各国,需获得CE认证、e-MARK认证及RoHS标准等一系列认证。因此,行业存在一定的产品认证准入壁垒。