2020电子气体行业市场壁垒分析,工业气体市场集中度高寡头垄断明显

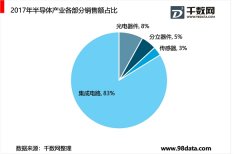

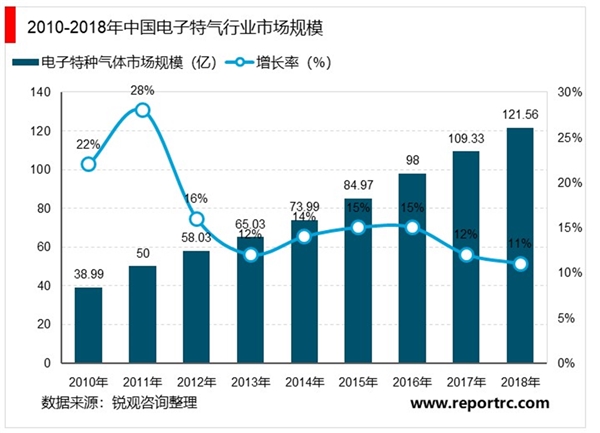

在半导体材料中,电子气体是仅次于大硅片的第二大市场需求,电子气体在2016年的半导体材料市场占比达14%。随着半导体产业的发展,电子气体市场也随之增长。2016年全球电子特种气体市场规模为38.9亿美元,并于2018年增长至45.12亿美元,较2016年增长15.93%。而随着全球半导体产业链向国内转移,国内电子气体市场提速明显,远高于全球增速。根据中国半导体行业协会统计的数据,2010-2018年,我国的电子特殊气体行业的市场规模一直维持着高速发展的趋势,已在2018年达到121.56亿元,较2017年同比增长11.19%。

近年来国内半导体市场发展迅速,在建和未来规划建设的产能为电子气体提供了广阔的空间。随着半导体集成电路技术的发展,对电子气体的纯度和质量也提出了越来越高的要求。电子气体的纯度每提升一个数量级,对下游集成电路行业都会产生巨大影响。2014年国家发布了《国家集成电路产业发展推进纲要》并设立了集成电路产业投资基金,根据规划,我国集成电路销售额年均增速将保持在20%左右,预计2020年将达到8700亿元。若国内半导体集成电路用电子气体保持同样稳定的增速,其2020年市场规模将在2018年的基础上增长44%。

根据中国半导体行业协会公布的数据,2010-2018年电子特种气体行业市场规模一直呈现高速增长趋势,2018年已经达到121.56亿元,较2017年同比增长11%。这些年增长的主要原因:下游半导体行业的快速发展。

1、行业集中度高,本土企业逐步崛起

经过多年的发展和兼并收购,全球工业气体市场已经形成了少数几家气体生产企业占据全球市场大多数份额的市场格局。根据SAI公司的统计数据:2013年全球工业气体市场上,前四大生产厂商全球工业气体市场上,前四大生产厂商——法国液化空气集团(ALAL)、德国林德集团(Linde)、美国普莱克斯集团(PRAXAIR)和美国空气化工产品集团(AirProducts)共占据75%的市场份额,市场高度集中。2018年10月23日,林德集团宣布与美国普莱克斯集团完成对等合并,成为全球最大的工业气体业务供应商业务供应商,同年合并后三大气体巨头(林德、液化空气、空气化工)占据全球工业气体外包市场76.71%的的份额。

相比于传统的大宗气体,电子气体行业由于具有较高的技术壁垒,市场集中度极高。2018年全球半导体用电子气体市场中,美国空气化工、美国普莱克斯、德国林德集团、法国液化空气和日本大阳日酸株式会社等五大公司控制着全球90%以上的市场份额,形成寡头垄断的局面。在国内市场,海外几大龙头企业也控制了85%的份额,我国电子特气受制于人的局面十分严重。

本土气体企业逐渐崛起,与外资巨头形成错位竞争中国工业气体市场随着改革开放后经济的高速发展而迅速发展壮大。较早发展起来的是以现场制气为主要供气方式的大宗集中用气市场。20世纪80年代起,以液化空气、林德集团为代表的外资气体供应商开始进入中国市场,并依靠雄厚的资金实力和丰富的项目运作经验迅速占领了国内制气市场。随着国内技术进步和产业转型升级,以盈德气体、宝钢气体为代表的中国本土气体公司也加入了大规模现场制气的竞争,凭借着成本以及本土化优势,在国内市场上占据了一定的市场份额。

由于工业气体行业较空分设备行业具有市场容量大、现金流稳定、行业周期性波动小等诸多优势,近年来国内大型的空分设备生产企业如杭氧股份、四川空分集团也开始由单纯的设备制造商向大型现场制气供应商转型。目前国内大型现场制气市场形成了外资巨头、国内专业气体供应商、空分设备制造商共同竞争的局面,竞争较为激烈。

2、短期内技术难以攻克

国内外企业市场份额占比悬殊的主要缘由之一便是难以在短期内弥补的技术差距。特种气体生产是一个系统工程,涉及到气体的深度提纯技术、痕量杂质分析检测技术、气瓶的内表面处理技术、有毒尾气的解毒处理技术等。电子气体技术无法攻克的原因有很多:

一是深度提纯技术难度较大。据浙江大学半导体材料研究所研究员京松介绍,以硅烷为例,将其纯度由4N提纯到6N中间有漫长的道路,除了要解决普通气态杂质的纯化问题,还要将金属元素净化到10-9级和10-12级,为此要开发新的工艺或新的吸附剂、催化剂。

二是包装盒储运跟不上。超高纯气体的生产和应用都要求使用高质量地气体包装储运容器、相应的气体输送管线、阀门和接口,以避免二次污染的发生。国际知名的气体公司均独立开发了适用于当代电子气体包装储运的气瓶和气瓶处理技术。国内在这方面尚未进行过系统研究开发工作,与国外差距甚大。

三是分析检验观念落后。国外已研发出系统完整的分析测试方法和现场分析仪器,对电子气体中危害较大的杂质组分、颗粒以及金属离子等退出了多种分析仪器。而我国在“产品是生产出来的,不是检测出来的”这一指导思想下,对电子气体生产应用领域分析检测技术的研究开发工作不够重视。目前国内的分析测试技术水平尚不能与国际接轨。

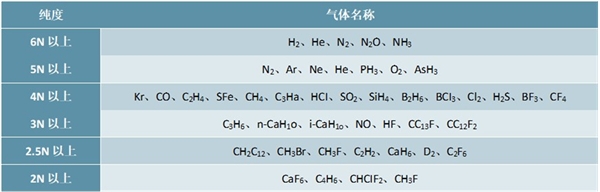

据不完全统计,国内目前能提供的主要的电子气体纯度如下表所示:

图表:国内主要电子气体纯度

资料来源:公开资料整理

3、电子气体行业壁垒明显技术壁垒

虽然从技术层面看,国内有些企业已经基本具备了生产高纯电子气体的能力,但却无法进入集成电路等领域的主要原因有三点:

一是本土电子气体的生产和供应商规模较小,不能够为用户提供全方位的服务。和国际巨头相比,国内供应商总的来说体量较小,目前大多通过低价竞争的方式占领有限的市场份额,本土供应商之间竞争激烈,从而导致价格快速下滑,利润很薄,甚至亏损。

二是电子气体,特别是高纯电子气体,是影响电子器件的可靠性和成品率的重要因素。随着电子信息技术的飞速发展,对电子气体的质量稳定性要求也越来越苛刻。如果一种电子气体产品在集成电路制造工艺中通过验证,这样的纯度和质量要求就被锁定了。芯片制造商不希望看到产品的质量有任何变化,即使是纯度的进一步提高也可能产生意想不到的问题。所以电子材料生产过程的任何改变,包括更换原材料供应商、生产工艺的变动等,都必须及时通知芯片制造商,根据情况决定是否重新进行验证。国内企业生产的电子气体发生过多次质量事故问题,影响了芯片制造商对本土电子产品的信任度。

三是国内电子气体产品的包装、储运未能和现代电子工业的要求接轨。为了节省成本,低价竞争,许多企业在包装、储运等方面降低了要求,因此出过种种问题。

工业气体品种繁多,不同种类工业气体的生产工艺各不相同。比如:氧气、氮气、氩气需要通过空气分离获得;氢气、氦气、LNG等特种气体和清洁能源需要通过化学反应或开采的方式获得,公司主要通过尾气回收并提纯得到;医用氧需要得到GMP认证;食品级氮气需要在洁净的环境下生产等。高纯、超纯气体的生产制备要求更高,首先要对纯度较低的原料工业气体进行全分析,其次根据杂质成分的复杂程度来设计生产工艺和设备,精度要求很高。

在充装方面,气体充装工艺过程包括分析、置换、清洁、清洗等。首先要对储存设备中的余气进行纯度检测分析,检验其是否达到标准要求,若未达到需先置换合格后再进行充装,以防产品交叉污染。在充装完毕并分析合格后,须进行防尘和施封后方可交付客户使用。

在配送方面,工业气体属于危险化学品,必须使用专业存储运输设备,并严格按照安全生产、安全运输等规程操作。

因此,从事专业气体生产的企业,需拥有先进的生产设备,积累丰富的气体纯化、容器内壁处理、气体充装、气体分析、气体检验等技术,并拥有大批经验丰富的技术团队和工程力量。这形成较高的技术壁垒阻挡了潜在的进入者。

渠道壁垒

渠道对于专业气体生产企业的业务,特别是具有区域性特征的瓶装气体和液态气体业务尤为重要。由于气体行业具有单个客户销售额较小,需要依靠大量的客户来完善销售网络铺设的特征,因此,销售网络的铺设周期一般较长、难度较大。一旦在区域内确立竞争优势,会对潜在竞争对手形成较高的竞争门槛,先发优势较为明显。

资金壁垒

工业气体行业生产环节需要较大规模的固定资产投入,为了保证产品质量的稳定性,还需要投入大量精密监测和控制设备。同时,气体作为消耗品只能以气态和液态的形式存在,需要专业的储存设备,针对瓶装气体用户需要投入大量的气瓶;针对液态气体用户则需要投入液态储罐、气化器、减压装置等固定资产。工业气体作为危化品,需要具有危化资质的专门运输设备,还应当对运输的全过程进行跟踪监测和严格控制,由此带来的运输及监控设备投入也较大。上述因素导致工业气体行业重资产的属性较为显著,对潜在进入者形成较高的资金壁垒。

资质壁垒

由于气体易燃易爆,易导致窒息等特点,我国政府把工业气体作为危险化学品纳入监管,工业气体的生产、充装、储存、运输、经营等都有严格的规定。近年来国家环保部、安全生产监管总局、工信部等多个国家部门对危化企业的生产经营、危化品的道路运输监管日益趋严,要求相关企业严格执行包括《环境保护法》、《危险化学品安全生产“十二五”规划》等法律条例,已在全国范围内督促多家危化企业整改、搬迁或关停。行业内企业在新的区域开展工业气体业务需要向安全生产监督管理、质量技术监督管理、食品药品监督管理等政府部门申请相应的许可证书,从而形成较高的资质壁垒。

人才壁垒

工业气体企业的生产运营需要大批专门人才。首先,工业气体企业的自主研发和创新能力最终体现在技术人员的专业能力上,由于本行业的生产技术具有很强的应用性和专业性,新进人员需要在生产和研发实践中进行多年的学习和锻炼,才能胜任技术研发工作;其次,工业气体生产和销售过程中技术节点较多、组织调度复杂,即便是充装和运输过程中的司机、押运员也需要相关危化品从业资格证才能上岗,基层生产和销售人员的培养极为重要;另外,本行业的产品销售对象明确,销售人员必须具备一定专业技术能力才能精准而深度地挖掘客户需求;最后,气体行业内人员流动性较小,从市场上难以找到成熟和适格的人才,需要立足于企业自身多年的专业化培养,这需要一定时间和过程。综上所述,工业气体行业具有较高的人才壁垒。

市场壁垒

气体行业的下游绝大部分客户是专业生产厂家并非终端消费产品,因此难以通过广告等常规营销手段在短期内建立市场品牌。下游客户对气体产品的质量、品牌和服务的认同需要建立在长期合作的基础上。气体开始供应的同时,气体供应商的服务随之体现。能够提供综合解决方案的供应商由于其完善的服务,能满足客户多样化的需求,并可为客户节约成本,往往具有较强的竞争优势。供应商的服务一旦得到认可,客户考虑质量、服务等因素通常不会变更供应商。所以气体产品的服务差异性很大,在很大程度上成为潜在竞争对手进入的障碍。