白酒市场重品牌,市场营销渠道拓展深耕

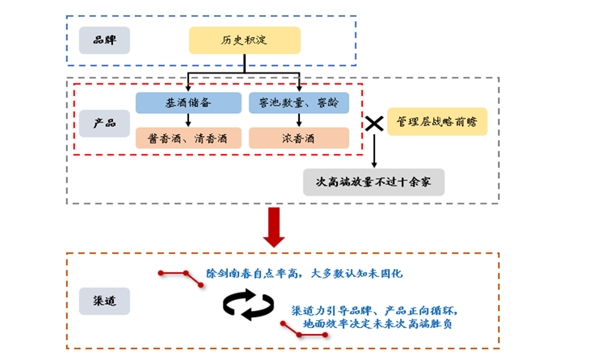

品牌力和产品力决定了能够参与次高端竞争,渠道力决定了未来的胜负。次高端产品主要用于商务宴请和社交送礼,消费者对于产品的品牌和品质有着更高的要求,这就决定了行业的准入条件是强品牌力和产品力。

1)但品牌力更多源于历史积淀,近两年的次高端行业处在快速增长期,大量酒企布局次高端价位段,布局者主要是全国性名酒(剑南春、洋河等)、地产龙头(今世缘、古井、口子、老白干、四特、西凤)和高端品牌的系列酒(特曲60、赖茅等),导致行业的竞争格局过于散乱。

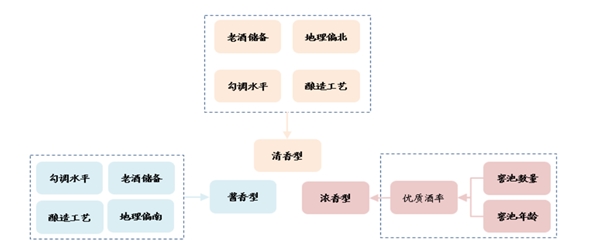

2)产品力取决于老基酒储备和老窖池(酱香酒、清香酒需具备基酒储备,而浓香型看窖池数量及年份),这需要早期管理层极具前瞻的战略眼光。因此,品牌力和产品力的要求就决定了能够参与次高端竞争同时又能放量的品牌数量本身不多,只有全国性名酒及省级地产龙头具有进入次高端行业的实力和资格。

3)而在这些品牌中,能否胜出更多取决于渠道运作的效率。未来增速放缓后行业的分化可能会逐渐凸显;另外一方面,次高端行业作为新形成的价格带,消费者对于品牌的认知尚未固化(仅有剑南春消费者自点率较高),且仍有增量人群,我们认为在未来几年的窗口发展期,具有强渠道营销能力的次高端品牌将逐获得消费者的认同,在竞争中胜出。

1、高端商务宴请社交场合用次高端酒较多

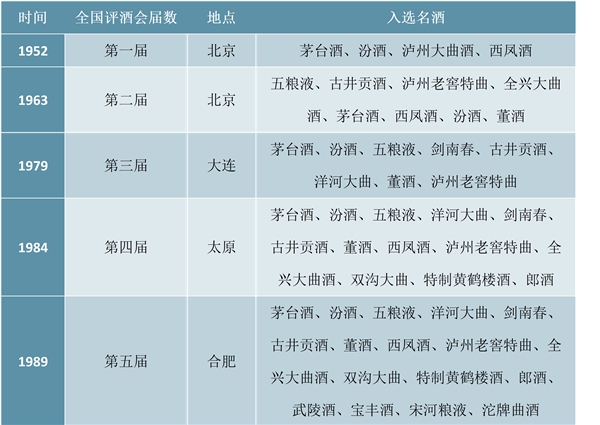

次高端商务宴请和社交送礼的占比较高,确立强品牌力准入条件。次高端以上的白酒,用于自饮的占比非常低,主要用于商务宴请和社交送礼,且次高端作为高端酒的跟随价位,品牌力虽不如高端酒,但大多也都是名优白酒出身,契合商务宴请和一般送礼的面子需求,且相对低价凸显了次高端在商务消费及送礼中的性价比。布局次高端的白酒企业中,大多为名酒出身,如剑南春、郎酒、山西汾酒、古井贡酒、全兴大曲(水井坊)、洋河大曲(洋河股份)、沱牌曲酒(舍得酒业)等

五届评酒会选出的国家名酒

资料来源:公开资料整理

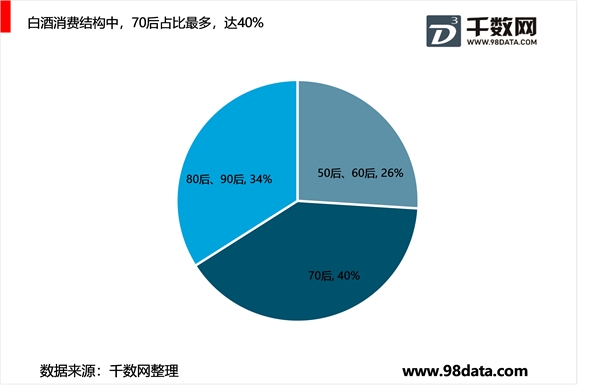

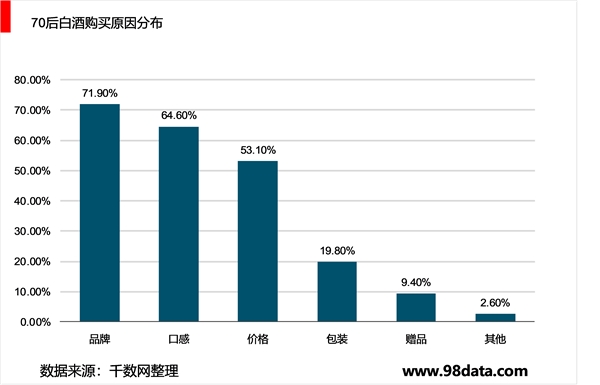

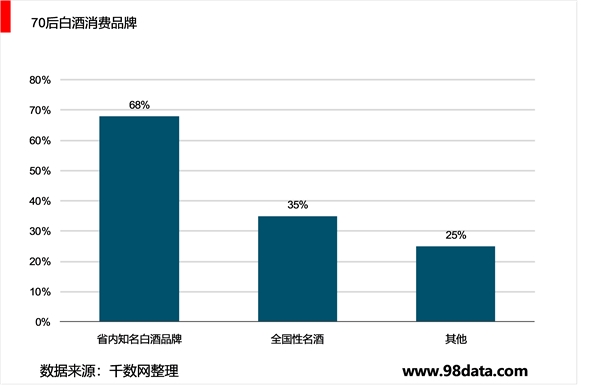

地产龙头“小区域高占有”,深耕本省多年品牌力不输全国性名酒。全国性名酒的品牌力来源于历史的积淀,天然具有品牌资源上的优势,但地产龙头在“小区域内高占有”,通过持续多年的深耕,品牌力在当地并不输于全国性名酒。根据佳酿网调查数据,2018年50、60后消费占比34%,70后消费占比40%,即35岁以上消费者占比高达74%。我们以消费占比最高的70后为基数,该年龄段的人年龄在38岁以上,是白酒的重度消费人群。据酒说数据,70后消费者购买白酒时最在意的为品牌(71.9%)和口感(64.6%)。而70后中68%会购买省内龙头白酒品牌,35%会购买全国性名酒,这就说明在本身内部,地产龙头的品牌力实际上并不弱于全国性名酒,甚至在部分省份要强于全国性名酒。

图:商务需求决定次高端品牌、产品准入,管理层前瞻强化次高端放量能力,渠道效率决定胜负

70后购买最多的为省内知名品牌,其次是全国性名酒

2、白酒市场产布局市场,狠抓产品质量

次高端商务宴请与社交送礼属性,决定品质是次高端产品放量的前提。从微观上来讲,次高端产品主要用于宴请活动,对于做出实际购买决定的消费者来说,一部分是面子消费,产品价格要高;一部分是品质消费,口感和饮用体验要好。因此,尽管行业中不少企业开始布局次高端,推出了价位够高的产品,但如果没有品质的支撑,一轮铺市后产品难以实现持续的动销。从三大主流香型来看,由于酱香型白酒酿造周期长,且成品酒需要不同年份不同轮次的基酒勾调,因此,产品品质取决于老酒的储备、酿造工艺和勾调水平;清香型白酒虽然酿造周期短,但高档产品同样需要加入老酒进行勾调,因此,老基酒的储备至关重要,若储备较少则高档产品难以放量,若追求放量则牺牲产品品质。浓香型白酒的高档产品产量取决于优质酒率,而优质酒率主要和窖池年龄相关。因此,只有拥有足够老酒储备的酱香型和清香型酒企、足够老窖池的浓香酒企,才能在保证产品品质的同时放量增长。

图:三大香型产品品质的决定性因素

资料来源:公开资料整理

地产名酒和全国性名酒均进行产能扩张或者技改,以保障次高端产品的供应。部分资金实力较强的全国性名酒和省级地产龙头均较早的斥资进行技改或者扩产,以保障未来的优质产品供应。我们认为对于任何布局次高端的酒企来说,若没有前期的技改或者扩产,那么根据白酒的工艺,即便当期扩产所产基酒也难以用于高档产品的生产,那么优质产能可能会面临青黄不接的状况,影响次高端产品的放量。

可以看出,若从白酒的生产工艺出发,老窖池和老酒储备是一个酒企未来发展的保障。因此,一家酒企管理团队的前瞻布局能力决定了一家企业的后劲,是其在次高端竞争的下半场能否持续发力的关键。

3、白酒市场深耕渠道营销

次高端格局未定,渠道营销能力决定了未来的市场份额。品牌和产品仅仅是奠定企业发展的基础,决定了企业能否参与次高端行业的竞争,决定了未来次高端间竞争主要会聚焦在高品牌、高品质、前瞻性产能布局的地产名酒与全国性名酒之间。但是,品牌和产品不是拉开企业发展差距的主要原因。从行业层面来看,渠道加库存的红利消失,行业增速换挡,竞争会更加激烈,企业之间会出现分化。目前除了剑南春外(根据我们草根调研,目前消费者会主动购买的品牌只有茅五剑三个,次高端品牌只有剑南春一个),实际上多数品牌的市场地位均不稳固,消费者对于品牌的选择尚未固化。因此,在品牌和产品难以分出优劣的背景下,酒企的渠道营销能力是决定消费者选择的核心要素。我们认为未来市场份额的高低取决于酒企的地面效率。

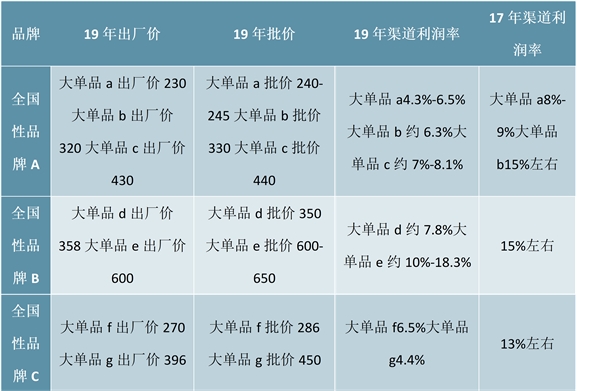

全国性品牌凭借品牌高度和产品品质,在开放性省份获得份额,渠道强势的全国性品牌可以在开放市场对地产品牌形成挤压。在我国主流的白酒消费大省中,河南、山东、湖北、福建、浙江、广东等市场缺乏省级地产龙头,属于开放性市场。这些开放性市场的地产酒企多数均为中小品牌,盘踞在地级市或者县城,无论从品牌高度上和老窖池、老酒储备上均难以和全国性品牌竞争,且次高端发展初期,全国性品牌的利润率也较高,如汾酒17年中毛利率约15%左右(不计入返利),19年毛利率下降至10%左右(计入返利)。因此全国性品牌在这些开放性市场具备天然切割一定份额的能力。但是目前全国性品牌由于基数已经达到一定高度,渠道利润率逐渐趋同,大多数在10%以内,已经较为透明。未来决定其份额大小的主要因素是其渠道营销能力,尤其是对于消费者端的营销,以推动产品的动销增长,因此渠道力强的全国性次高端品牌可以通过其强势的营销能力挤压渠道能力弱的地产品牌,进而获取更高的份额。

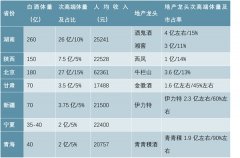

表:各全国性品牌渠道利润率逐渐趋同,基本在10%附近,份额的高低取决于酒企推动动销增长的能力

资料来源:公开资料整理

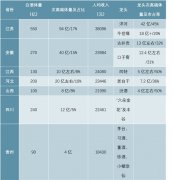

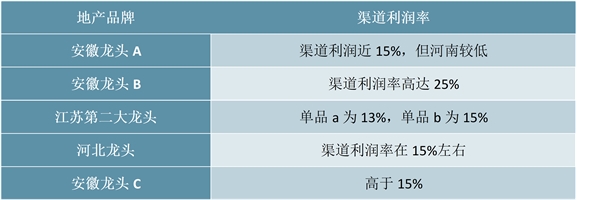

渠道强势的省级地产龙头相继推广其次高端产品,通过地缘优势和阶段性高渠道利润率抢占本土次高端市场。我国主流白酒消费省份中,安徽、江苏、河北、江西随着各地区民间消费升级,次高端增量盘都较大,无论是省级龙头还是全国性品牌,只要品牌力、产品力足够,都能占据一定份额,但接下来份额的大小仍然还是看渠道营销的能力。这些封闭市场均具有渠道相对强势的地产酒龙头,地产龙头的品牌、产品对于当地消费者而言不弱于外来品牌,且地产次高端产品体量仍旧较小,价格不透明导致阶段性的经销商高毛利率,因此经销商方面对地产次高端白酒的推力也会更强。我们认为在地产次高端逐渐上量并进入流通渠道后,价格也会逐渐走向透明,渠道利润率也将像全国性次高端一样下降(口子窖渠道模式特殊,可能仍会保持高渠道利润率),在品牌高度、产品力、渠道利润率均趋同的基础上,地产次高端通过其对本省渠道的精耕细作,可以严密封锁全国性品牌,会在本省形成对全国性品牌份额的挤压。

表:省级地产龙头次高端体量仍小、价格体系不透明,经销商毛利率下降较少、目前仍然较高,在15%左右

资料来源:公开资料整理