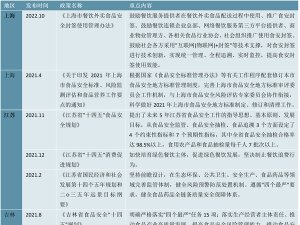

中国存贷款基准利率调整情况:最新调整情况

基准利率是金融市场上具有普遍参照作用的利率,其他利率水平或金融资产价格均可根据这一基准利率水平来确定。基准利率具有市场性、基础性、传递性特征。基准利率是利率的核心,它在整个金融市场和利率体系中处于关键地位,起决定作用,它的变化决定了其他各种利率的变化。

2019年9月份最新银行利率、最新银行存贷款利率调整一览,银行信息港获悉:中国人民银行决定,自2015年12月24日起,下调金融机构人民币贷款和存款基准利率,以进一步降低企业融资成本。

其中,金融机构一年期贷款基准利率下调0.25个百分点至4.35%;一年期存款基准利率下调0.25个百分点至1.5%。

中国人民银行决定,自2015年12月24日起,下调金融机构人民币贷款和存款基准利率,以进一步降低社会融资成本。其中,金融机构一年期贷款基准利率下调0.25个百分点至4.35%;一年期存款基准利率下调0.25个百分点至1.5%;其他各档次贷款及存款基准利率、人民银行对金融机构贷款利率相应调整;个人住房公积金贷款利率保持不变。同时,对商业银行和农村合作金融机构等不再设置存款利率浮动上限,并抓紧完善利率的市场化形成和调控机制,加强央行对利率体系的调控和监督指导,提高货币政策传导效率。

自同日起,下调金融机构人民币存款准备金率0.5个百分点,以保持银行体系流动性合理充裕,引导货币信贷平稳适度增长。同时,为加大金融支持“三农”和小微企业的正向激励,对符合标准的金融机构额外降低存款准备金率0.5个百分点。

基准利率是中央银行实现货币政策目标的重要手段之一,制定基准利率的依据只能是货币政策目标。当政策目标重点发生变化时,利率作为政策工具也应随之变化。不同的利率水平体现不同的政策要求,当政策重点放在稳定货币时,中央银行贷款利率就应该适时调高,以抑制过热的需求;相反,则适时调低。截至目前,我国商业银行执行的存款基准利率均是央行于2015年10月24日发布的基准利率。2015年10月24日我国存款基准利率调整至1.50%,贷款基准利率调整至4.35%。

资料来源:中国人民银行

降息是能降低企业融资成本,减轻企业经营压力;而降准能增加银行可贷款额度,提高银行放贷能力,为市场提供更多的流动性。利率的变化对企业的投资行为产生的影响。但是不同的行业因为具体的行业特性对利率变动的反应可能存在较大的差异。是现在银行要放宽放贷的领域,有贷款需求的企业较为容易贷款,因此降准对于整个甜味剂产业链产生的积极影响较为明显。

长期以来,我国的企业多以贷款融资为主。近几年来,尽管企业融资渠道有所拓宽,但向银行借款为主的融资大格局并没有得到根本转变。银行上调基准利率可以抑制投资过热,提高存款利率和贷款利率(包括银行存款保证金)就会使市场的流动资金加快回收入银行,同时银行向放贷速度也可以减缓,这样可以缓解市场过渡的投资热潮,减缓过分增长造成泡沫。而降息意味着较前一阶段更为宽松的货币政策,政府制定更为宽松的货币政策初衷为刺激经济,目的是刺激总需求从而促进经济发展、提供就业岗位,对来说也是如此。基准利率的下调对内企业来说直观感觉就是融资产生的财务成本降低,但是否就会促进企业发展还要看当时的财政政策。