中国2019年内经济增速M型渐成,精准调控乃大势所趋

1、经济展望:三次稳增长政策落地,年内经济增速M型渐成

今年年内按照政策释放的密集度来看,截至9月,共有三波较为明显的稳增长政策出台,这些政策主要作用于基建领域,使基建再度成为我国经济增长重要的稳定器,用以部分对冲其他领域的下行压力。

同样从政策的角度出发,我们定义并计算了货币政策和财政政策的乘数效应,以此为出发点,我们认为,财政政策对经济和物价的效用要略高于货币政策。从内部对比来看,财政政策中支出型政策的效用虽然高于收入型政策,但是经济结构转型期,支出型财政政策的边际效用递减现象已经十分明显,相较之下,收入型财政政策的边际效用则在不断攀升。通过财政支出进行逆周期调节以达到稳增长的传统手段不能摒弃,而通过调整财政收入结构,引导中国向消费拉动性经济体转变,将是未来重要的政策看点。

货币政策为经济提供终极的流动性来源,因此也不能偏废。央行9月降准之后会进入一段静默期,以观察政策效果,如果市场避险情绪急速上升、对流动性再次造成收紧效应,不排除通过定向降准加以补充。如果经济下行风险高企,央行则将通过引导SLF和MLF利率降低甚至全面降息进行调节。上述政策调整的第一个时间窗口在10月中旬,第二个时间窗口则在11月下旬至12月上旬。

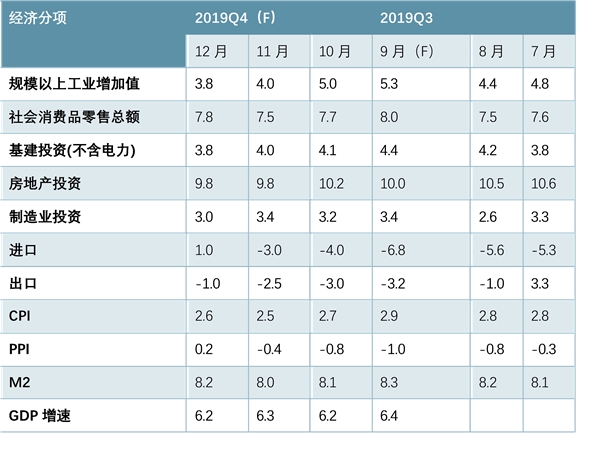

主要经济数据预测(单位:%)

资料来源:公开资料整理

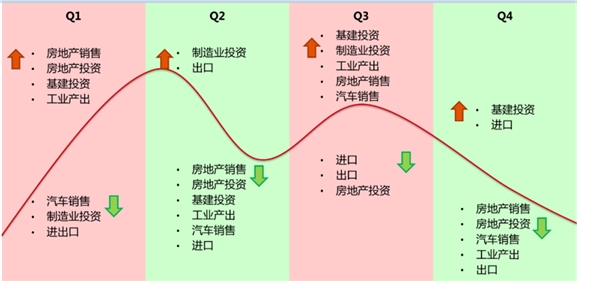

图:全年经济分项增速变化节奏

资料来源:公开资料整理

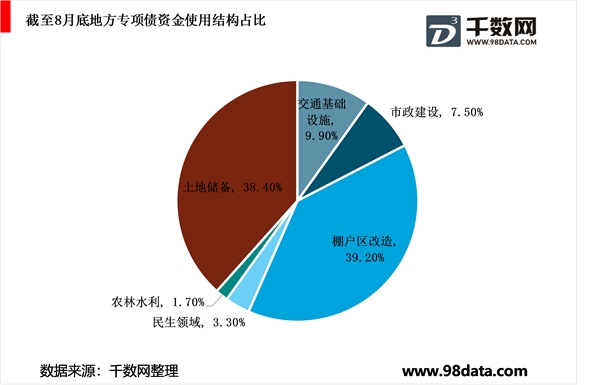

2.1.1专项债政策再加码,基建仍是稳增长重要稳定器

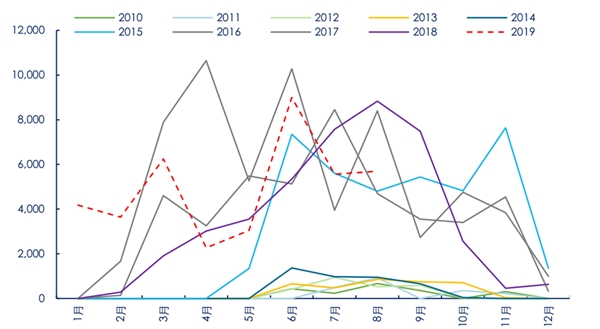

过去,我国地方债发行的节奏有明显的季节性:一季度等待“两会”部署当年预算,四季度地方债额度面临上限,因此上述两个季度往往是地方债发行的淡季;二三季度预算已经下达,且气温和天气适合展开基建活动,因而属于地方债发行的旺季。地方债发行的淡旺季往往对应各季度基建投资,而前述的“中间高前后低”的季节性特征,往往使年内基建投资增速呈现出较为典型的倒U型。

今年年初以来,地方债的一系列相关政策改变了其固有的发行节奏,我们认为这将令年内投资增速呈现山字型,进而令年内各季度经济增速呈现M型的形态。

图:地方政府债券当月发行量单位:亿元

第一项相关政策出现在去年年末至今年年初。十三届全国人民代表大会常务委员会第七次会议通过了关于授权国务院提前下达部分新增地方政府债务限额的决定,决定在今年“两会”批准当年地方政府债务限额之前,授权国务院提前下达2019年地方政府新增一般债务限额5800亿元、新增专项债务限额8100亿元,合计1.39万亿元;授权国务院在2019年以后年度,在当年新增地方政府债务限额的60%以内,提前下达下一年度新增地方政府债务限额(包括一般债务限额和专项债务限额)。

本次调整使得今年1月打破了以往地方政府债零发行的惯例,令地方债提前放量,进而令基建投资自二季度前移至一季度,亦导致二季度气温和天气适宜时基建投资增速自一季度末的高点一路下行。

为了缓解“旺季不旺”的局面,第二项相关政策在6月落地。6月10日,中共中央办公厅、国务院办公厅近日印发《关于做好地方政府专项债券发行及项目配套融资工作的通知》,允许将专项债券作为符合条件的重大项目资本金。其中有两大重要限制:1、要求项目要有营利性,而且营利不能仅限于政府的盈利,需要符合“专项债+社会融资”模式的特征;2、要符合政府“重大项目”要求,如重大战略的地方项目,十三五规划的项目等。

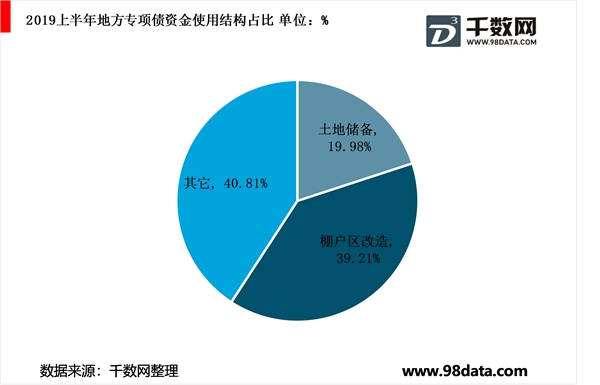

2019年地方专项债额度发行目标为2.15万亿,截至6月12日地方政府累计发行额度为9779亿,剩余1.17万亿的额度。结合基建分项专项债占比为20%,那么专项债中可用于基建部分资金约2344亿,假设专项债中用于基建资金有一半归属重大项目,那么可增加资本金约1172亿,根据目前基建项目资本金要求20%-25%,4-5倍杠杆下,本次调整预计可拉动4688-5860亿元,折合拉高基建投资增速2.7%-3.4%。

第三次政策调整出现在9月初,本次政策调整是前两次政策调整的贯彻及延续。9月4日召开的国常会对稳增长政策进行了升级,对货币政策和财政政策加码均释放了明确信号;9月6日,财政部即召开新闻发布会,在三方面做出了新的部署:(1)今年限额内地方政府专项债(2.15万亿)要确保在9月底前全部发行完毕,10月底前全部拨付,督促各地尽快形成实物工作量;(2)按照十三届全国人大常委会第七次会议的授权,在今年新增地方政府债务限额的60%以内,提前下达下一年度新增限额,以今年2.15万亿的专项债限额来计算,可在明年“两会”前新增发行的地方专项债额度可达到1.29万亿;(3)专项债可用于资本金的项目领域进一步扩大,从6月时规定的严格限制在铁路、收费公路、干线机场、内河航电枢纽和港口这四个领域进一步扩大至城市停车场、天然气管网和储气设施、城乡电网、水利、城镇污水垃圾处理、供水。可提前发行的1.29万亿新增地方专项债,我们用类似的方法进行估算,可用于基建部分的资金大约2580亿元,假设其中有一半归属重大项目,那么可增加资本金约1290亿元,4-5倍杠杆下可额外拉动5160-6450亿元。那么,如果我们将(2)和(3)综合考虑,可以带动的投资预计将达到1.8-2万亿元。

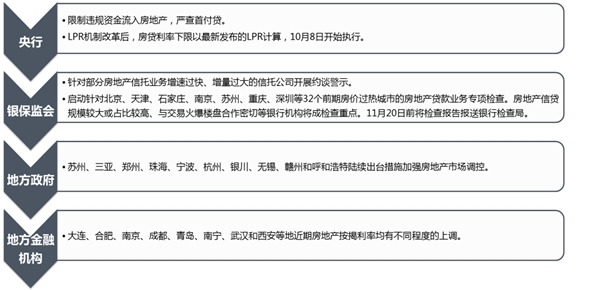

2、宽松政策落地前房地产供需两端政策收紧,10月上旬或成需求转折点

房地产市场的相关政策则是一番截然不同的景象,今年下半年以来,从中央到地方出台的一系列政策都直指房地产政策收紧。

图:三季度以来房地产政策在各个层面均显著收紧

资料来源:公开资料整理

央行的政策主要集中在房地产需求端。一方面,严格限制违规资金流入房地产市场,严查首付贷;另一方面,在LPR机制改革之后,房贷利率下限将以最新

发布的LPR为基础计算。

我们密切关注第二项政策在年内对房地产需求造成的扭曲效应。央行设定了房贷利率的下限,如果按照8月20日发布的LPR计算,那么首套房房贷利率不得低于4.85%,二套房房贷利率不得低于5.45%,公积金房贷利率暂不调整。这意味着此前部分商业银行的房贷利率打折模式将被终结。为了保证政策平稳实施,10月8日前已经发放的商业性个人房贷和已签订合同但暂未发放的商业性房贷仍按原合同执行,公告针对此后的新发放房贷而非存量房贷。这一利率机制的变化将对房地产市场需求两方面的影响:第一,按照此前商业银行的隐性规定,首套房采用基准贷款利率的9折,二套房采用基准利率的1.1倍,计算出来的利率水平为4.41%和5.39%,短期来看,新机制将使得最优质的贷款客户的购房成本有所上升,长期来看,由于新机制锚定LPR,如果后期LPR出现上升或者下降,房贷利率下限将会随之起伏,增强了央行对房贷这一终端利率的调控力;第二,由于10月8日起才开始实行新机制,刚需在此日期之前集中释放,将令房地产市场传统的“金九银十”变得更加显著,同时也会提前消耗后续的刚需,造成今年余下的时间房地产销售呈现前高后低之势。

银保监会的政策对房地产市场供需两端均有影响。首先,部分城市房价过热、房地产相关信贷规模高企,银保监会将展开2019年银行机构房地产业务专项检查,对资金通过对表外业务、同业的渠道流入房地产市场的违规行为进行清理及处罚,检查范围包括32个城市在开发性贷款和土地储备贷款、个人住房贷款、经营性物业贷款管理等方面的业务,11月20日前将结果报送银行检查局。上述检查的开展,预计对年内房地产市场的拿地、销售、新开工、竣工环节均会造成负面冲击。其次,有多家银行收到窗口指导,主要治理对象是“乱拿地”、“地王价”、开发商高负债融资、投资性购房和透支性购房等现象,针对增量而非存量,要求即日起收紧房地产开发贷款额度,原则上开发贷控制在今年3月时的水平。此外,银保监会还针对部分房地产信托业务增速过快、增量过大的信托公司开展约谈警示,要求这些信托公司增强大局意识,严格落实“房住不炒”的总要求,严格执行房地产市场调控政策和现行房地产信托监管要求。

除央行及银保监会之外,各地方也积极贯彻“因城制宜”的调控思路。综合考虑前述所有因素,我们认为从短期来看,影响房地产市场的因素在于利率机制改革以及全面降准。改革后房贷利率的下限将比现行的标准上浮,这一因素将与降准一道,驱使部分刚需赶在10月上旬新利率标准落地前进入市场,令今年房地产销售“金九银十”的效应与往年相比更加明显。从中期来看,由于当前商品房的库存经过三年紧缩政策的影响已经降至低位,因此房地产供应端对销售的好转会比较敏感,房地产投资会对“金九银十”作出一定的反应。但是,鉴于房地产政策在供需两端均在收紧,从长期来看,上述提振效应将会是昙花一现,降准释放的资金流入房地产市场的部分料将极为有限,难以扭转房地产市场承压下行的状况。