2019年四季度全球宏观展望,未来全球经济政策分析

随着全球经济增长的不确定性越来越强,美联储十年来首次降息于7月底正式落地。根据统计,今年年初以来全球各大央行已经降息32次之多,而7月至8月间央行的降息次数就占到了上述数据的三分之二,还有部分央行通过非传统货币工具释放宽松政策未计入统计。

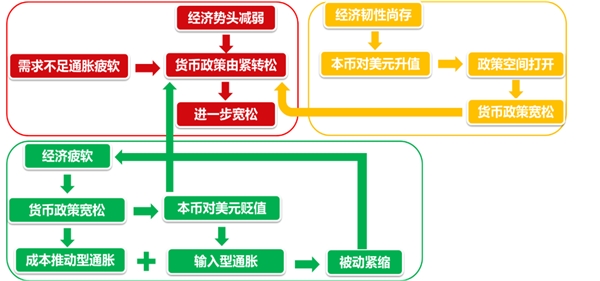

可以认为,这是美联储降息引发的连锁反应。美联储的货币政策从此前的连续加息转为首次降息之后,两类经济韧性截然不同的经济体在政策响应方面殊途同归:经济韧性较强的经济体在美联储降息的情况下本币对美元出现升值,其宽松政策空间打开,因此选择跟随美联储进行宽松;经济韧性较差的经济体,天然具备鸽派倾向,本就处在宽松政策周期中。因此从短期来看,全球范围内越来越多的央行开始“齐步走”,对短期经济前景存在一定的改善效果。

但是从长期来看,这种政策共振不会维持太久就会陷入再度分化。非美经济体在7-8月间纷纷释放宽松信号,导致美元指数的弱势昙花一现,反而在美联储首次降息靴子落地之后转为强势,而同期贸易问题、地缘政治问题等风险事件又呈多点齐发之势,进一步推高了美元指数,这与美联储降息想要取得的效果显然背道而驰。在经济不确定性进一步上升的情况下、兼有非美央行的围攻,将倒逼美联储进一步宽松。对于经济韧性较差的经济体而言,其宽松政策存在转向的可能性:前期的货币宽松政策存在推高成本型通胀的可能性,而本币对美元的贬值将加剧输入型通胀,二者叠加之后通胀风险将显著上升,若通胀水平超过容忍范围,即便经济尚未出现起色,这些经济体的央行也将被迫先通过紧缩的货币政策解决通胀的燃眉之急。

今年四季度将会是多种经济、金融风险错综交织的“尖峰时刻”。对于中国而言,如何在这样的环境中安全过冬成为了关键议题。如何才能不被连锁反应绑架货币政策?答案是依靠但不仅仅只依靠货币政策。通过货币政策和财政政策双管齐下、相互配合,一手调节流动性,另一手调节实体经济结构,不断加强经济韧性,才是标本兼治的选择。

1、基于信贷周期对主要经济体的展望

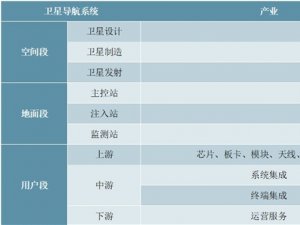

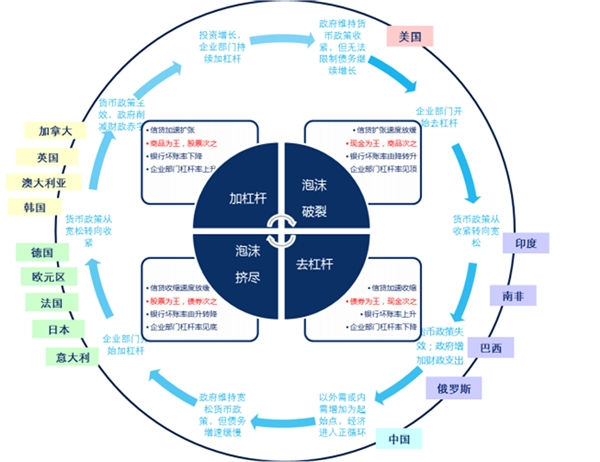

信贷周期,是指社会整体在内生和外生的机制、因素的合力下所形成的信贷收缩和信贷扩张的循环往复的现象。将整个信贷周期分为“加杠杆-泡沫破裂-去杠杆-泡沫挤出”四个阶段,分别可对应经济周期理论中“复苏-繁荣-衰退-萧条”四个经济阶段。在四个阶段中,公共部门和私营部门的表现也呈现出周期性的特征。基于各经济体在信贷周期中所处的位置,我们就可以对该经济体未来的运行形势以及可能出台的相应政策加以预判。

图:全球主要经济体当前在信贷周期中所处的位置

资料来源:公开资料整理

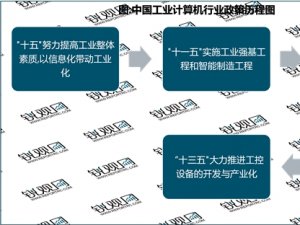

随着全球经济增长的不确定性越来越强,美联储十年来首次降息于7月底正式落地。根据统计,今年年初以来全球各大央行已经降息32次之多,而7月至8月间央行的降息次数就占到了上述数据的三分之二,还有部分央行通过非传统货币工具释放宽松政策未计入统计。

可以认为,这是美联储降息引发的连锁反应。美联储的货币政策从此前的连续加息转为首次降息之后,两类经济韧性截然不同的经济体在政策响应方面殊途同归:经济韧性较强的经济体在美联储降息的情况下本币对美元出现升值,其宽松政策空间打开,因此选择跟随美联储进行宽松;经济韧性较差的经济体,天然具备鸽派倾向,本就处在宽松政策周期中。因此从短期来看,全球范围内越来越多的央行开始“齐步走”,对短期经济前景存在一定的改善效果。

但是从长期来看,这种政策共振不会维持太久就会陷入再度分化。非美经济体在7-8月间纷纷释放宽松信号,导致美元指数的弱势昙花一现,反而在美联储首次降息靴子落地之后转为强势,而同期贸易问题、地缘政治问题等风险事件又呈多点齐发之势,进一步推高了美元指数,这与美联储降息想要取得的效果显然背道而驰。在经济不确定性进一步上升的情况下、兼有非美央行的围攻,将倒逼美联储进一步宽松。对于经济韧性较差的经济体而言,其宽松政策存在转向的可能性:前期的货币宽松政策存在推高成本型通胀的可能性,而本币对美元的贬值将加剧输入型通胀,二者叠加之后通胀风险将显著上升,若通胀水平超过容忍范围,即便经济尚未出现起色,这些经济体的央行也将被迫先通过紧缩的货币政策解决通胀的燃眉之急。

2、2019年四季度将会是多种经济、金融风险错综交织的“尖峰时刻”

对于中国而言,如何在这样的环境中安全过冬成为了关键议题。如何才能不被连锁反应绑架货币政策?答案是依靠但不仅仅只依靠货币政策。通过货币政策和财政政策双管齐下、相互配合,一手调节流动性,另一手调节实体经济结构,不断加强经济韧性,才是标本兼治的选择。

图:美联储降息引发连锁反应

资料来源:公开资料整理