K12培训市场趋势,线下盈利能力分化,线上成为第二战场

线下商业模式成熟,网点扩张有所放缓。新东方、好未来作为K12领域学生规模最大、网点数最多的两家龙头,在经历了2017-2018年的快速扩张后,2019年网点扩张速度明显下降,一方面是因为18年出台的《关于规范校外培训机构发展的意见》,提高了K12培训网点的办学门槛,另一方面由于渠道网点逐步渗透至低线城市,师资、场地等筹备难度提升,单个网点的准备周期及盈亏平衡点更长,导致整体扩张速度有所放缓。二线龙头受自身经营及扩张周期影响,其中卓越教育培训网点从2016年的149个增至2018年的242个,龙文教育培训网点从2016年的400个降至2018年的369个。

在规范化经营的政策环境下,经营和品牌能力差异加速盈利能力分化。具体来看,新东方、好未来的净利率水平相对稳定,维持在12%-15%左右,其中好未来在经历了FY2017-FY2018的线下网点扩张及线上推广投入后,于FY2019年净利率回升至14.3%。部分经营能力较弱的地方性品牌受规范经营带来的合规成本增加,利润率下滑,如昂立、学大教育、龙文教育;立思辰旗下中文未来处在快速发展初期,是大语文赛道的龙头品牌,自有教研体系和名师体系完善,盈利能力较高,2018年净利率高达36.11%。

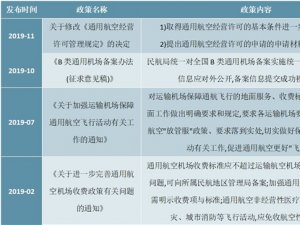

另一方面,在线教育成为线下机构争相抢夺的第二战场,是龙头公司增长新动力。双师模式解决了低线城市的师资短缺问题,但仍受制于教学网点的下沉速度,而在线教育真正实现了教学场景的纯线上化,打破了教育资源的跨地域供需错配,克服了场地租金、教师等线下资源周转不足的难点。两大龙头新东方、好未来均重点布局线教育,将在线业务作为驱动业务发展的重要引擎。

k12学科培训领域参与者四象限分类

资料来源:公开资料整理

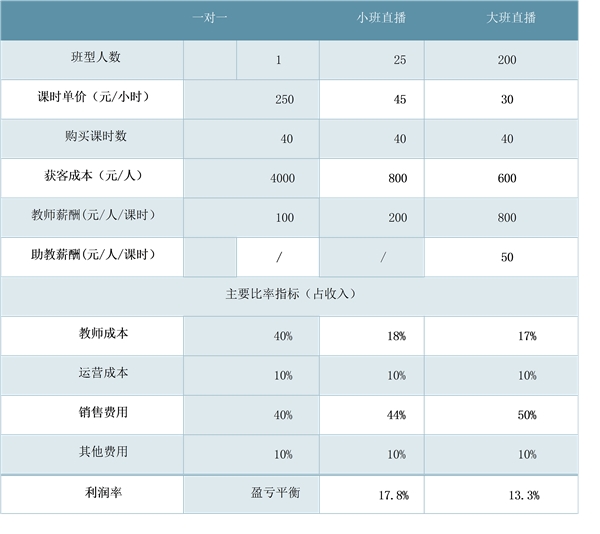

从在线教育模式上看,人数中等、定价中等、互动性更优的小班模式,以及追求规模经济的虚拟大班模式,相比1对1模式在盈利能力上更优。与线下模式类似,在线教育分为1对1、小型班课、大型班课三种模式。根据测算不同模式下在线机构的盈利能力,1对1在线模式基本盈亏平衡,大班模式净利率可达13%,25小班的净利率可高达18%。具体假设如下:

班型划分为1对1、25人小班、200人大班三种类型,课时单价分别为250、45、30元/小时,购买课时数统一为40课时。

由于低价班更容易吸引用户,因此获客成本与课程单价呈负相关,三类班型的获客成本假设分别为4000、800、600元/人,此模型假设平台用户均为新用户,不考虑用户留存率及复购率。

教师时薪与上课学生人数呈现正相关,整体比例在单课时收益的30-40%,因此假设三类班型的教师时薪分别为100、200、800元/课时。同时,200人大班课为双师教学模式,以50人为一组需配备4名助教,助教时薪为50元/课时。

假设除教师成本外的其他成本营收占比10%,除推广费用外的其他费用占比10%。

图表:在线教育不同班课模式下盈利测算

资料来源:公开资料整理

班课模式:追求性价比与教学效果的平衡。大班直播目前的优势在于价格有吸引力和极大的便捷性,平均课时单价在30元/小时,仅为一线城市线下班课的50%,但由于同时面向多人授课、互动反馈不及时到位,教学效果有待提升。好未来在大班模式上先行,用户规模远领先于其他平台,2019财年已达564万人次;新东方18财年增加广告投入发力大班,猿辅导、作业帮等工具类平台以用户流量优势切入班课。

以东方优播代为表的小班直播模式在低线城市极具竞争力和性价比,单价与低线班课接近,凭借师资优势教学效果优于低线班课,同时与好未来班课形成差异化竞争,重点面向低线城市用户。截至2018财年,东方优播已进驻60个城市。在线教育经历广泛挖掘用户的第一阶段,已进入比拼教学质量的第二阶段。

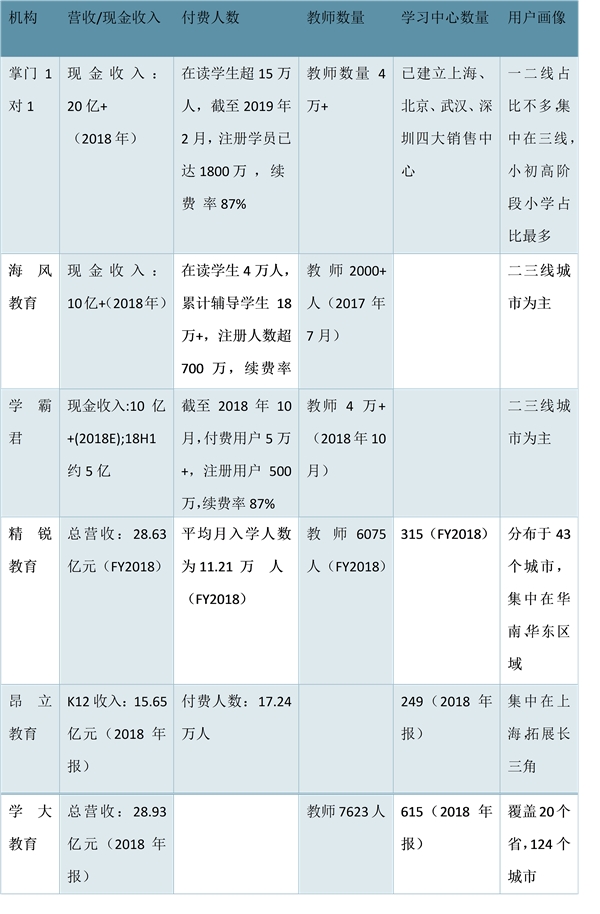

一对一模式:多头竞争格局,线上规模体量赶超线下。1对1课程由于客单价是大班课的3-5倍,整体课程包在1万元以上,因此线下1对1课程最初起源于一二线城市,精锐、昂立均起家于上海,以华东、华南区域为主要阵营。在线1对1课程受众则主要集中于二三线城市,针对中高消费群体家长,并逐渐向低线城市渗透。由于线上竞争更为激烈,且向低线级城市渗透会抬高获客成本,因此线上1对1在四种模式下获客成本最高。以掌门、海风、学霸君为代表的在线1对1平台,学生数量及营收规模增长远快于线下1对1平台,过去三年复合增速在100%以上,但由于师资成本及获客成本较高,目前均处于亏损或接近盈亏平衡状态。

K12一对一模式主要玩家及经营情况

资料来源:公开资料整理