2023电化储能行业发展趋势分析:利好的政策助力行业向规范化产业化市场化发

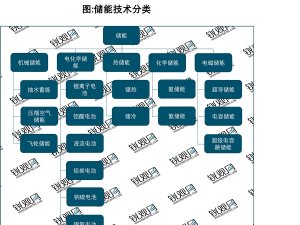

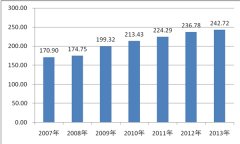

电化学储能是通过电池所完成的能量储存、释放与管理过程。电化学储能应用场景包括电力系统中的发电侧、输配电测和用户侧以及由5G基站建设带动的通信储能应用。电化学储能在电力系统领域的需求主要体现为对可再生能源的储能需求和提升电网调峰调频能力的需求,而在通信储能领域的需求主要是通信基站对备用电源的需求。

资料来源:锐观咨询整理

新型储能是构建新型电力系统的重要技术和基础装备,是实现碳达峰碳中和目标的重要支撑,也是催生国内能源新业态、抢占国际战略新高地的重要领域。近年来,国家陆续出台配套储能政策,其中硬性指标与扶持鼓励双管齐下,从电价机制、项目管理、市场交易、技术攻关、商业模式、发展目标等多个维度进行了顶层设计,助力行业向规范化、产业化、市场化发展。

根据《“十四五”新型储能发展实施方案》、《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》和《国家发展改革委 国家能源局关于加快推动新型储能发展的指导意见》要求。到2025年,新型储能由商业化初期步入规模化发展阶段,具备大规模商业化应用条件。其中,电化学储能技术性能进一步提升,系统成本降低30%以上;火电与核电机组抽汽蓄能等依托常规电源的新型储能技术、百兆瓦级压缩空气储能技术实现工程化应用;兆瓦级飞轮储能等机械储能技术逐步成熟;氢储能、热(冷)储能等长时间尺度储能技术取得突破。到2030年,新型储能全面市场化发展。新型储能核心技术装备自主可控,技术创新和产业水平稳居全球前列,市场机制、商业模式、标准体系成熟健全,与电力系统各环节深度融合发展,基本满足构建新型电力系统需求,全面支撑能源领域碳达峰目标如期实现。

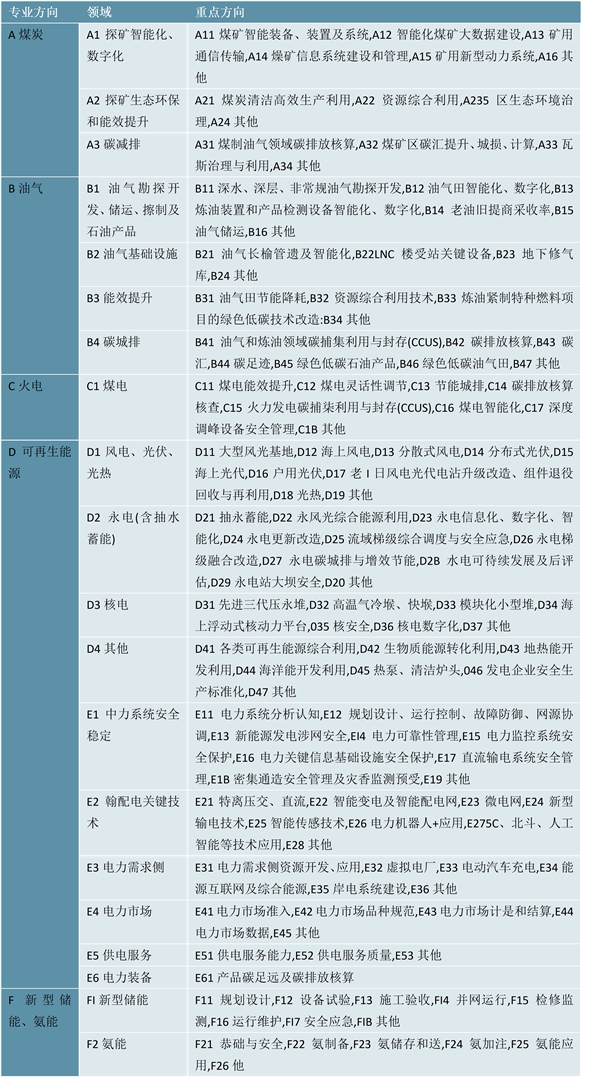

图表:2023年能源行业标准计划立项重点方向

资料来源:锐观咨询整理

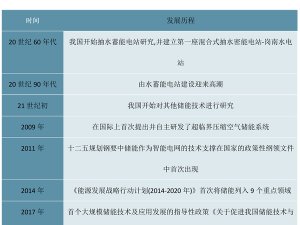

2020年9月中国明确提出2030年“碳达峰”与2060年“碳中和”目标,实现碳达峰与碳中和,最重要的就是能源供给侧实现能源替代——可再生能源发电。上图是国家这两年来出的一些相关政策。国家密集出台多项有关储能发展的纲领性文件及细化实施方案,可以预计“十四五”期间中国储能行业在宏观政策的推动下将加速发展。2021年7月, 发改委和国家能源局联合发布《关于加快推动新型储能发展的指导意见》,首次明确储能装机量的量化目标:到2025年,新型储能装机规模达30GW以上,并实现新型储能从商业化初期向规模化发展转变。到2030年,向全面市场化发展。此外,近日出台的《关于进一步推动新型储能参与电力市场和调度运用的通知》更是为国内储能行业带来实质性利好。《通知》提出鼓励新型储能可作为“独立储能”自主参与电力市场,推动独立储能参与电力市场配合电网调峰,明确了新型储能在参与电力市场的角色及交易机制等。这一举措将可进一步加快储能市场铺开。

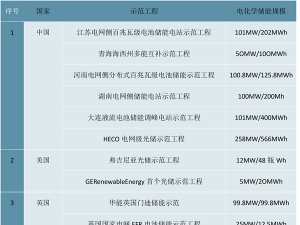

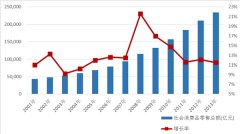

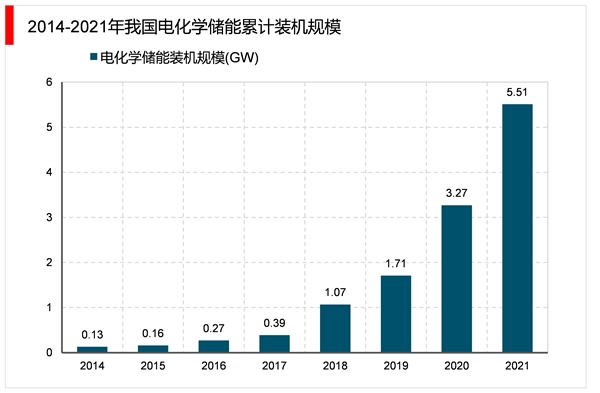

国内新能源发电规模大幅增长、锂电池成本持续下降的推动下,电化学储能装机规模一直保持高速增长的趋势。据统计,截至2021年我国电化学储能投运规模达到1.87GW,累计装机规模达到5.51GW,同比增长68.5%。未来五年,随着分布式光伏、分散式风电等分布式能源的大规模推广,电化学储能行业将面临更广阔的市场机遇。

资料来源:锐观咨询整理

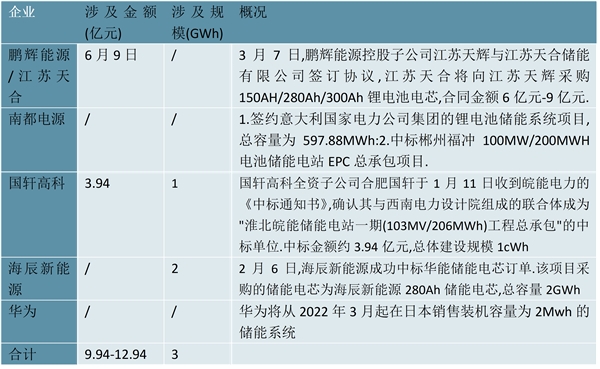

在技术突破和政策支持下,国内储能市场热度持续升温。据不完全统计,2022年1-2月,国内储能订单涉及项目就有6个,涉及金额超9亿元,规模超3GWh。

图表:2022年国内储能订单情况

资料来源:锐观咨询整理

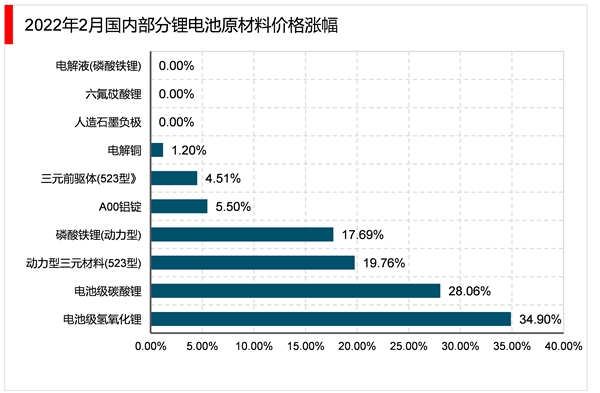

储能电池的成本占整个储能系统成本的50%以上,上游原材料价格的持续走高,导致下游储能产业成本进一步承压。锂电池原材料未来一年大概率将高位震荡,储能锂电池成本未来一年上涨15%-30%;2月,锂电池上游原材料价格维持高位,导致四大关键材料价格难降。其中,LFP材料均价达16-17万元/吨,负极材料均价达3.5-4.8万元/吨,9μm湿法隔膜均价达1.3-1.55元/平方米,电解液均价达10-12.05万元/吨。

资料来源:锐观咨询整理