2020光模块行业市场格局分析,光模块迭代升级加速产业将迎发展新机遇

在云计算驱动下,光模块将向400G迈进。光模块作为一种重要的有源光器件,在发送端和接收端分别实现信号的电-光转换和光-电转换。光模块的上游主要为光芯片和无源光器件,下游客户主要应用于电信承载网、接入网、数据中心及以太网三大场景。其中,数据中心和以太网市场主要包括数据中心内部互联、数据中心互联(DCI)、企业以太网等场景,光互联(Opitcalinterconnects)主要用于骨干网核心网长距大容量传输。随着超大规模数据中心成为主流,高速率叶脊架构成为主要发展方向,高端光模块使用数量约是传统架构的数十倍,故而云计算将助推光模块的迭代升级。根据Cisco预测,到2021年全球将有628个超大规模数据中心,占据近50%的数据中心服务器份额。扁平化的叶脊架构已成新建的超大规模数据中心主流架构,叶脊架构里每个叶交换机都需要跟脊交换机连接,带动了数据中心内东西向流量的交换机数量以及交换机端口速率上升。在整个叶脊架构中,高端光模块的使用数量约是传统架构的数十倍,助推光模块的迭代升级以及市场规模持续扩大。作为数据中心交换机互联技术,光模块经历了从10G到40G、100G再到400G的变迁,目前40G和100G光模块在新建或改造数据中心中得到广泛应用,同时,各厂商正在加快400G量产提速。对比往年交换机芯片及光模块的升级进程,新的交换机芯片发布后,通常需要两年时间来实现量产,厂商在采购交换机后便开始上架并连接服务器,因此,交换机端口的放量时间与用于连接的相应速率光模块放量时间基本一致。LightCounting预计,云服务提供商对光器件及光模块的需求将在2020至2024年间恢复增长,其中100GEDR1、200G、2x200G、400GDR4、4x100G等光模块以及一些新的DWDM和AOC产品的销售将引领这一增长趋势。

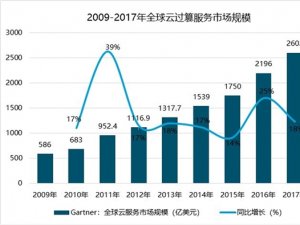

云计算带动IDC新建与升级改造,从而刺激光模块需求。近年来,持续的新建与改造数据中心刺激了光模块市场需求,阿里巴巴以及Amazon、Facebook、Google、Microsoft等云服务提供商的光模块使用量全球排名前五,占2018年大型数据中心以太网收发器总销量的65%以上。百度、腾讯等互联网巨头以及金山云、青云、UCloud等云服务提供商也有望增大高速以太网光学领域等基础设施的投入。在云计算带动下,光模块市场规模不断扩大。根据LightCounting统计,2018年全球光模块市场规模约60亿美元,其中电信承载网市场规模17亿美元,每年以15%的速度增长,接入网市场规模约12亿美元,年增长率约11%,而数据中心和以太网市场规模已达30亿美元,未来5年复合增长率达19%。根据LightCounting对近十年中国Top10和非中国Top7光器件供应商销售额的统计,2010年,中国光器件供应商的销售额仅有5亿美元左右,到2018年增长至30亿美元,在2019年略有下降,主要原因为云服务公司在2018年底至2019年初减少了对高速以太网光模块的采购。美国的高速以太网光模块供应商在2019年也受到了市场需求疲软的影响。不过,在波长选择开关(WSS)的强劲需求以及pump激光器的需求带动下,排名前七位的非中国光器件供应商的总收入在2019年增长了3%。

IT巨头积极布局光模块市场,未来中国供应商有望主导市场。光通信技术已经成为交换机,路由器和传输设备创新中最重要的技术,部分IT巨头开始大举进入光通信领域。例如,阿里巴巴宣布将自研,并通过外包的方式生产400G光模块;Facebook计划绕过光模块,直接封装光学器件;Cisco不断收购硅光子厂商;华为在英国建设光芯片工厂,同时扩建武汉光谷的光工厂等。这或将成为未来光器件行业的发展趋势,也是在当前较为紧张的国际关系下企业规避风险的必然选择。受云计算以及5G部署的带动,中国光器件供应商有望在2020年主导全球市场。根据LightCounting发布的光通信市场报告,多家中国光器件供应商有望在2020年实现收入规模突破,预计2020年,中国供应商的收入将占到整个市场的50%以上。

根据IDC的数据显示,数据中心的存储需求每年正在以超过50%的速度增长,预计到2020年数字信息将增至40ZB,到2025年将增至163ZB。随着数据量的高速增长,数据中心供应链已经加快步伐,以创建更强大、更节能和可扩展的解决方案。在2018年美国OFC光纤通讯展览会上,包括光迅科技、Finisar、Mellanox、中际旭创等在内的十多家公司发布了400G光模块。目前,100G和400G以太网技术正在持续增长,预计未来几年内400G将成为交换机芯片和网络平台的主流速度。

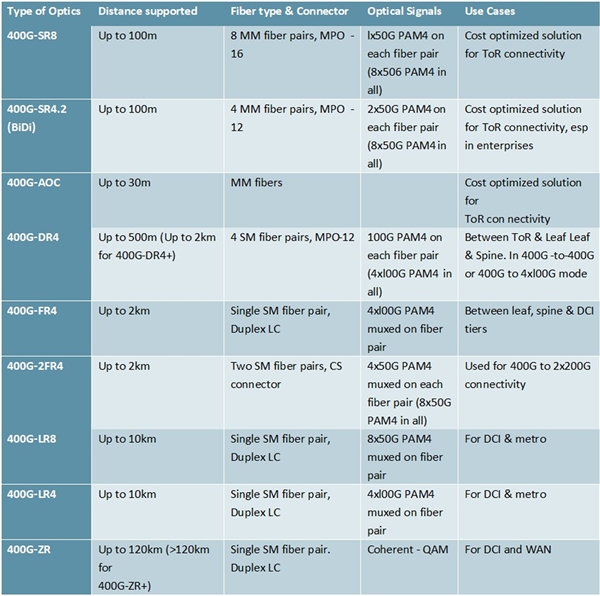

表:400G光模块主要类型及应用场景

资料来源:锐观咨询整理

国内100G光模块市场已经逐渐成熟,批量出货正在进行,各大厂商开始加快布局400G,目前已陆续推出400G光模块产品,整体处于客户送样、小规模出货阶段,预计2020年下半年或明年实现量产,全面助推400G生态形成。2019年4月,腾讯联合Cisco、Keysight(Ixia)、罗森伯格、以及众多知名的光模块厂商举行了“400G光模块互联互通组网性能测试”。此次400G光模块互联互通性能测试涉及SR8、SR4.2、DR4、FR4等多种类型,覆盖100m~10km,包括了业界最先进的硅光模块产品。Cisco提供了32端口400G交换机,Keysight提供8端口400G测试仪器,罗森伯格负责提供全系列高密度连接器,是目前国内首次在400G交换机上实现组网的规模最大、技术规格最高、产品覆盖最全的400G互联互通性能测试。此次测试为数据中心400G技术的后续引入提供了基础数据,也通过组网测试,性能评估、优化等举措为400G技术在数据中心光互联的应用切实推广奠定了坚实的基础,推动400G产业链和产品走向成熟。

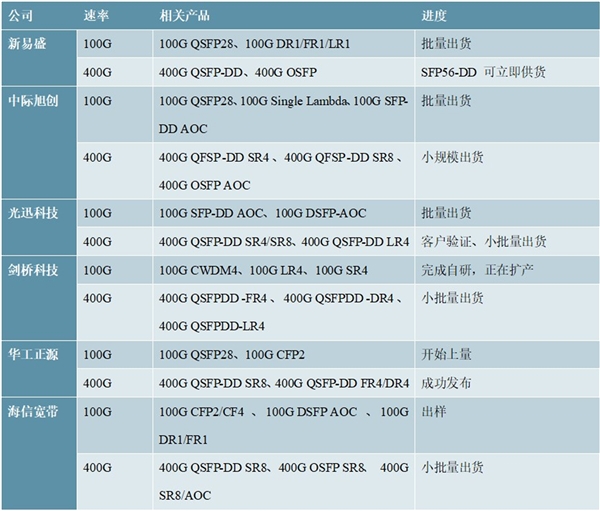

表:国内主要厂商100G/400G数通光模块发展进度

资料来源:锐观咨询整理

硅光产品在光通信及光信息处理方面具有微电子无法比拟的优越性,产业化进程加速。光模块是由激光器、探测器、波分复用器、Driver、TIA等分立器件封装而成,硅光即硅基光电子,指的是在硅和硅基衬底材料上,利用硅CMOS工艺对光电子器件进行开发和集成,并基于硅基集成的方式生产集成数个器件的硅芯片,进而简化封装,降低成本。

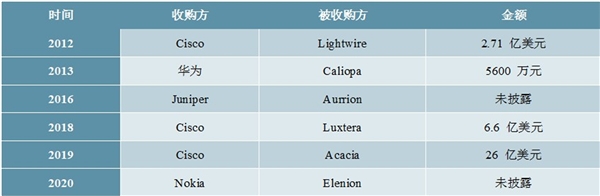

由于其既拥有微电子的工艺成熟、集成度高、价格低廉等基础,又兼具光电子的极高带宽、超快速率、抗干扰性、低功耗等优势,在微电子技术接近瓶颈的后摩尔定律时代,硅光受到英特尔、华为、思科、诺基亚等公司热捧。在此之后,众多领军企业,或通过并购、或通过自研纷纷入局,也从侧面体现出了硅光子技术或成为解决光模块技术瓶颈的关键之一。与其他光子集成电路相比,硅基光电子技术的复合年增长率为最高,达到34%,主要由数据中心互联(DCI)所推动。根据Yole预测数据,硅光市场规模将从2018年的4.55亿美元,增长到2024年的40亿美元。

表:硅光产业主要收购情况

资料来源:锐观咨询整理

硅光产品的发展已经初具规模,但在100G光模块市场影响力有限。在数据中心100G各产品品类中,PSM4和CWDM4目前已有硅光方案。其中,PSM4较为成熟,采用了4路并行模式,即收发模块均为4路并行的光路,采用4个相同波长的激光器。PSM4的主要企业为Luxtera、Intel、Mellanox等。CWDM4采用波分复用模式,即收发模块为单根光路,4路光信号经过光波分复用器合并后通过一根光纤传输,在接收端再通过波分解复用器。CWDM4硅光领域的重要参与者为Intel、Macom,Mellanox。目前,Intel、Luxtera应用于500m的PSM4已经大规模出货,并占据相当的市场份额。但在长距离(传输距离>2km)的场景下,100G硅光模块的成本优势不明显。整体来看,硅光产品已经初具规模,但对传统100G光模块市场冲击有限,主要由于硅光仍面临晶圆良率提升难度大以及传输损耗较大的问题。

400G升级有望催化硅光模块需求提速,硅光使用率有望提升。在数据中心400G时代,传统的电调制带来较大损耗,对光模块内部激光器、调制器、波分复用器、Driver等器件的紧凑性有了更高的要求。硅光方案由于节省合分波等器件以及CMOS工艺带来集成度的提升,将有效缓解上述问题,较传统方案的潜在优势明显。2019年9月,阿里巴巴首发基于硅光技术的400GDR4光模块,博创科技、亨通光电分别在2020年1月及3月推出了基于硅基光子集成技术的400GDR4光模块。400GDR4是400G硅光光模块的基础形态,既可以实现1分4的Breakout组网,与100GDR1/FR1对传,又可以替代接入侧短距离多模400G光模块互联,具备端到端成本竞争力。在单纤传输的优势下,与多波长光源封装可以轻易切换为WDM模块形态。同时数据中心光交换设备正在向着Co-PKG形态演进,多路并行硅光集成方案将会是标准的形态。然而,考虑到硅光技术瓶颈尚待突破,良率、温漂、损耗等问题依然制约着硅光应用的商业化进程,CMOS工艺的成本优势尚未完全释放。我们认为在传输距离小于500m的场景,硅光方案将会有比较明显的优势,但在长距离传输中,传统方案或更能兼顾性能与成本。综合来看,预计在400G时代,硅光在光模块中使用份额占比有望提升,与传统方案将在更大范围的应用场景中并存。

表:2018至今硅光技术主要进展情况

资料来源:锐观咨询整理

光模块厂商加码硅光技术,看好硅光产业长期发展。由于我国进入硅光领域较晚,与发达国家仍存在差距,且主要负责设计、后道制程和封装,具有芯片制备能力的公司较少。目前我国在硅光领域开展布局的企业主要有华为、光迅科技、亨通光电、博创科技等。华为2013年收购比利时硅光子公司Caliopa,并且在英国建立了光芯片工厂发展硅光技术。2017年亨通光电与英国的硅光子企业洛克利合作,获得多项硅光芯片技术许可,2020年3月10日发布400G硅光模块。2018年光迅科技联合国家信息光电子创新中心等单位联合研制成功100G硅光收发芯片并正式投产使用,但是流片需要依靠国外。2020年博创科技与Sicoya公司合作,推出了高性价比的400G数据通信硅光模块解决方案。总体来看,国内厂商正在通过收购或兼并等方式在硅光产业链上不断进行拓展,此举或将增强企业垂直整合能力,从而占据产业链高端。长期来看,大型云计算数据中心的建设需求必将驱动硅光的商业化进程。随着各大厂商加速布局硅光产业,硅光技术有望实现突破,应用成熟度也将逐步提高,硅光模块的成本优势将一步凸显,并带动市场规模稳步提升。