2020商业航天行业市场发展趋势分析,技术与政策双轮驱动打造行业千亿蓝海

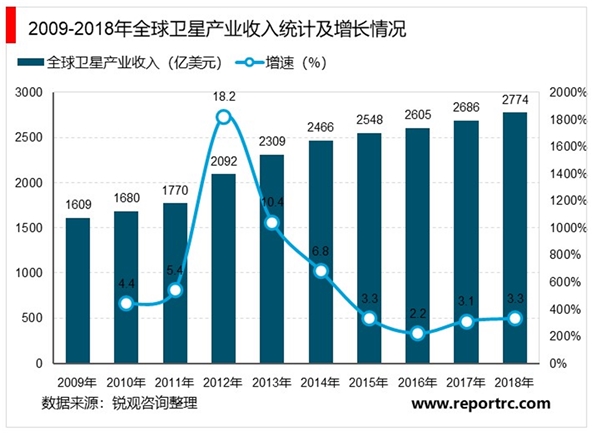

商业航天包括商业卫星、空间运输、商业载人航天等,其中商业卫星是主要组成部分。据美国卫星产业协会统计,2015年,全球航天产业营业收入达3353亿美元,其中全球卫星产业收入达2083亿美元,市场空间巨大。我国卫星及应用产业总体规模已超千亿元,主要市场集中在卫星导航领域,卫星通信、卫星遥感领域与国外差距巨大。

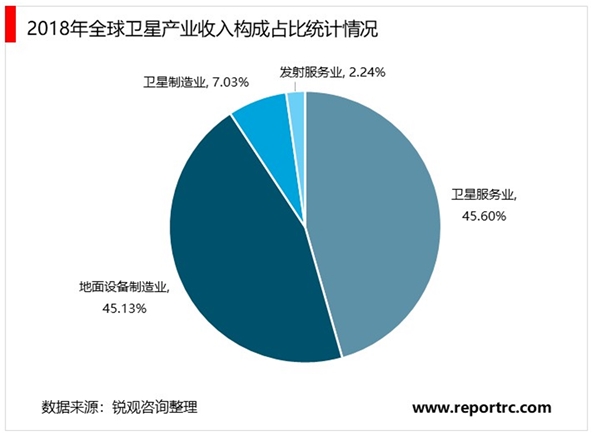

发射服务收入从2009年的45亿美元增长至2018年的62亿美元,复合增长率3.5%。

卫星服务业收入自2015年开始增长乏力,2017年收入达到历史最高值1287亿美元,此后经历十年来首次下降,主要是由于卫星电视直播(占整个卫星服务业比例超过70%)受到地面网络电视冲击导致的增长停滞或下降。

地面设备制造收入始终保持强势增长,十年间复合增长率高达10.8% ,在2018年收入达到1252亿美元,主要得益于卫星导航设备收入的增长。

提起商业航天,人们首先想到的可能是造卫星和发火箭。事实上,商业航天的业务领域大致可分为两大类,一是基础设施业务类,一是产品与服务类。如果按照大类比较,就总收入而言,基础设施类业务和产品与服务类业务多年来基本各占半壁江山。但在航天基础设施类业务里,“闷声发大财”的竟然是最没有名气的地面站和设备类的业务,收入占比达到45.13%。

近年来我国通用航空产业规模不断扩大,截至2015年底,通用机场超过300个,通用航空企业281家,在册通用航空器1874架,2015年飞行量达73.2万小时。根据2016年发布的《国务院办公厅关于促进通用航空业发展的指导意见》,通用航空业经济规模超过1万亿元,到2020年初步形成安全、有序、协调的发展格局。

通用航空产业链按照发展顺序可依次分为机场建设、空管设备、飞行器制造、运营服务、维修保障5大产业板块。从行业发展阶段来看,我国通用航空业仍处发展初期,产业规模较小,而且诸多困难短期无法解决,如低空空域管理改革落地缓慢、基础设施建设滞后、飞行器国产化制造能力不足、通航运营服务薄弱等,通用航空产业发展只能稳步推进,行业爆发式增长尚待时日。

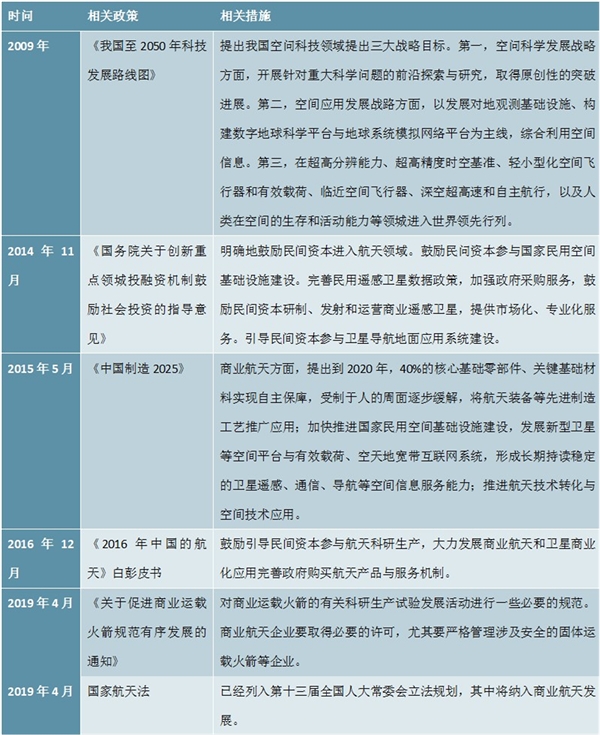

近年来,我国在商业航天领域奋起直追,国家陆续发布政策,支持产业发展。由于目前我国尚未正式颁布《航天法》,与航天领域直接相关的法律法规大多属于空白。我国目前涉及规范航天发射和空间活动的法律制度有两个比较具体的部门规章:《空间物体登记管理办法》和《民用航天发射项目许可证管理暂行办法》。2019年4月,《国家航天法》已经列入第十三届全国人大常委会立法规划,其中将纳入商业航天发展。

中国商业航天相关政策汇总情况

资料来源:锐观咨询整理

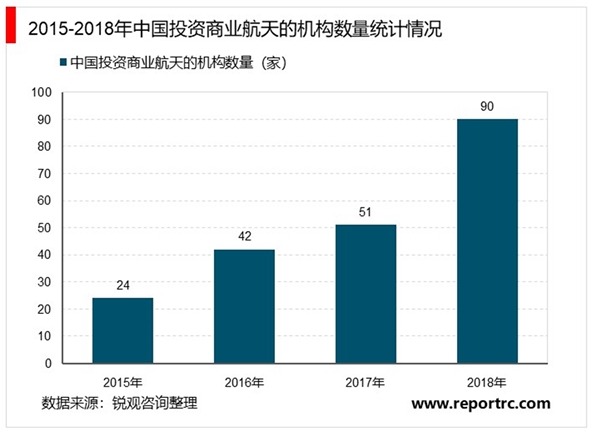

商业航天的发展离不开外部力量的支持:社会资本的进入及互联网企业跨界。从2015年开始,国内的投资机构逐渐关注商业航天赛道,投资商业航天的机构数目从2015年的24家增至2018年的90家。社会资本的注入,为中国的商业航天发展提供资金支持。

“十三五”是中国航天发展的战略机遇期,政府积极出台一系列政策和指导意见,支持基于自主卫星的通信、导航和遥感三大领域的应用和推广;两大航天集团高举商业航天旗帜,百余家民营创新企业积极投身商业航天相关产业链。随着技术的不断成熟开放和国家政策的不断推动,中国商业航天有望获得蓬勃发展,开启万亿市场空间,产业链上游卫星制造与火箭制造将率先受益。