2020半导体电子特种气体行业市场发展趋势分析,(内附:市场规模,部分电子

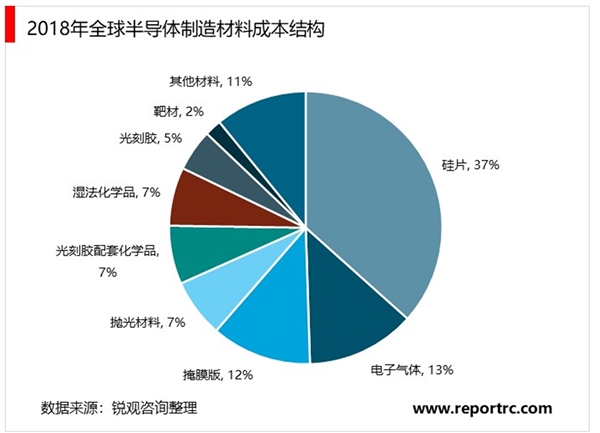

半导体制造材料成本中电子特体占比第二,2018年我国半导体用电子特气规模为85亿元。据SEMI数据,2018年全球半导体制造材料销售额中电子气体占比12.9%,仅次于占比36.6%的硅片。随着全球半导体产业的发展,电子特气需求不断增长,据中国产业信息网统计,2017年全球电子特气市场规模为38.92亿美元,2018年达45.12亿美元,同比增长15.93%。受益全球半导体、面板产业链向中国转移,我国电子特气的市场规模不断增长,2011-2018年年均复合增速达15%。2018年我国电子特气市场规模约132.8亿元,同比增长18.15%,其中半导体领域电子特气市场规模为85亿元,同比增长17.7%,我们预计2020年国内半导体用电子特气市场规模将达到110亿元。

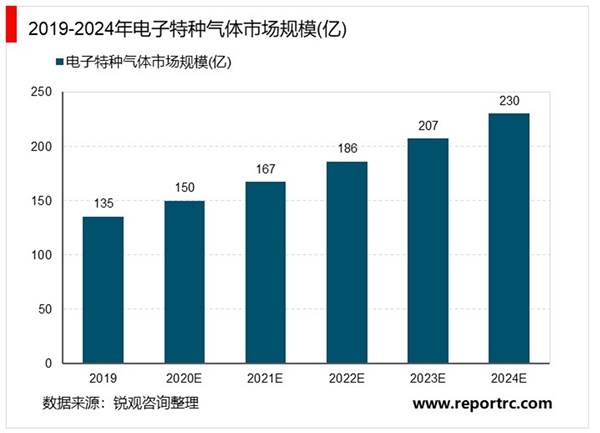

根据2014年《国家集成电路产业发展推进纲要》提出到2020年集成电路全行业销售收入年均增速超过20%;2016年《“十三五”国家战略性新兴产业发展规划的通知》要求启动集成电路重大生产力布局规划工程,加快先进制造工艺、存储器等生产线建设;2018年3月,财政部、发改委等四部门联合发文《关于集成电路生产企业有关企业所得税政策问题的通知》,计划对集成电路企业给予税收优惠支持等多项政府政策可以看出,未来中国的集成电路行业将会极大的得到发展,预计到2024年将会达到230亿元。

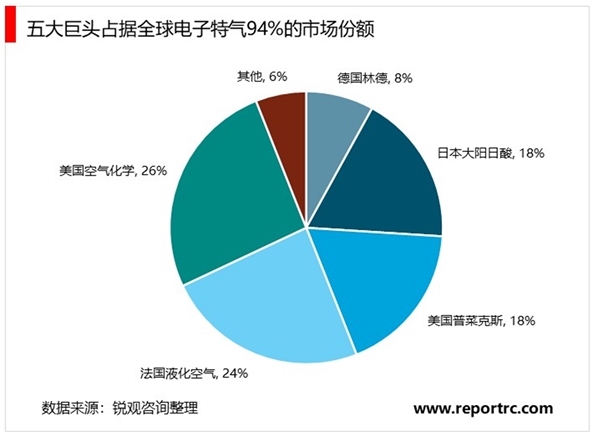

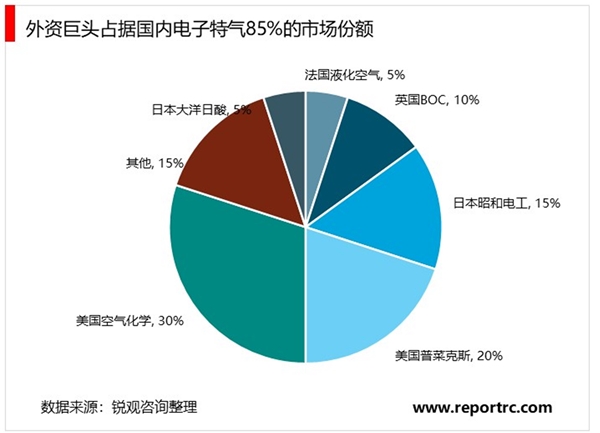

半导体领域电子特气国产化率不足15%,国产替代需求强烈。电子特气起源于欧美,企业具有生产历史悠久、品种齐全、生产基地遍及世界各地的特点。产品规模上看,美国空气化工产品公司、法国液化空气集团、日本大阳日酸株式会社、美国普莱克斯公司、德国林德集团(2018年与美国普莱克斯公司合并)等海外巨头占据全球市场94%的份额。在中国的电子特气市场中,外资巨头也牢牢控制了85%的市场份额。产品种类上看,据中国工业气体工业协会统计,目前集成电路生产用的电子特气,我国仅能生产约20%的品种,其余均依赖进口。进口电子气体价格昂贵、运输不便,使得电子特气国产替代需求强烈、空间广阔。

部分半导体用电子特气产品已实现国产替代。国产工业气体的技术已经较为成熟,但达到电子级气体的产品仍然较少。经过不断探索开发,部分国产产品已实现技术突破,达到了半导体生产用电子气体的技术水平和工艺要求,比肩国际先进水平。华特气体是国内率先实现应用在半导体领域的高纯六氟乙烷、高纯三氟甲烷、高纯四氟化碳、高纯八氟环丁烷、高纯三氟甲烷等20多个产品的进口替代的公司,同时高纯三氟甲烷、高纯锗烷等新产品也已实现突破。公司客户已经基本覆盖了内资12寸芯片厂商,不少于5个产品已批量供应14纳米先进工艺,高纯三氟甲烷进入台积电7纳米供应链体系。昊华科技是国内最早的、仅有的高纯六氟化硫研制企业,还是具备高纯三氟化氮研制能力的领先企业。昊华科技3月13日发布公告,其全资子工资黎明院拟投资9.14亿元建设4600t/a特种含氟电子气体项目(300t/a三氟化氮、1000t/a四氟化碳和600t/a六氟化钨),建设期18个月。中船重工718所是国家“02专项”半导体用气项目牵头单位,生产的三氟化氮、六氟化钨及三氟甲磺酸产品国内占有率第一,同时其生产的四氟化硅、六氟乙烷、八氟丙烷等高纯气体和混合气体产品成功实现产业化。

表:国内部分电子气体生产商及未来产品规划

资料来源:锐观咨询整理