2020半导体设备行业市场发展趋势分析,进口替代迫在眉睫国产设备开始突破

全球半导体市场规模持续扩大,国内占比逐渐提升。根据SEMI数据,2018年,全球半导体销售额4688亿美元,同比增长13.72%,10年复合增速8.43%;2018年我国半导体销售额1579亿美元,同比增长20.08%,10年复合增速14.55%,中国半导体销售额全球占比从2014年的27.30%上升到2018年的33.68%,全球占比持续提升。随着5G、人工智能、汽车电子、云计算、大数据、物联网、医疗和安防电子、可穿戴设备等新兴应用的带动,国内半导体市场规模有望持续扩大。

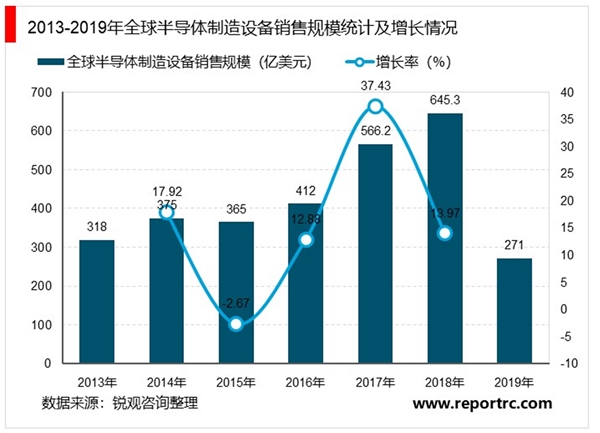

全球半导体制造产能向大陆转移,推动国内半导体设备行业发展。中国作为全球最大的半导体消费市场,对半导体器件的需求持续旺盛。市场需求带动全球产能逐步向中国大陆转移,持续的产能转移带动了大陆半导体产业规模和技术水平的提高,也推动了半导体设备行业的发展,催化了大量的半导体设备需求。SEMI发布报告显示,2017~2020年全球新建62座晶圆厂,其中大陆将新建26座,投资金额预计占全球新建晶圆厂投资的42%,大陆成为新建晶圆厂最活跃的区域。国内代表性的晶圆厂包括以长江存储、合肥长鑫为代表的存储芯片厂和以中芯国际、华力微电子为代表的代工厂。晶圆厂的建设也带动了半导体设备的需求。根据SEMI数据,全球半导体设备销售额从2013年的318亿美元增长至2018年的621亿美元,年均复合增长率约为14.33%。2018年半导体设备在中国大陆的销售额为128亿美元,同比增长56%,约占全球半导体设备市场的21%,已成为仅次于韩国的第二大半导体设备需求市场,大陆晶圆厂的建设,推动了国内半导体设备需求爆发式增长。

图表:全球半导体产业转移情况

资料来源:锐观咨询整理

1、半导体设备国产化率低,进口替代迫在眉睫

半导体设备供需不平衡,国产化率仅13%左右。根据SEMI报告的数据,2018年国内半导体设备销售额128亿美金,而根据中国电子专用设备工业协会的统计数据,2018年国产半导体设备销售额预计为109亿元,按照1:7的汇率计算,设备国产化率仅13%。中国电子专用设备工业协会统计的数据包括集成电路设备、LED设备、面板设备和光伏设备等,国内集成电路设备的自给率仅有5%左右,在全球市场仅占1-2%,技术含量最高的集成电路前道设备自给率更低。

“贸易战”背景下,关键半导体设备国产替代迫在眉睫。全球半导体设备市场格局主要有美国、日本和荷兰三国垄断,目前全球前五家半导体设备公司美国占据三家,包括全球最大的半导体设备公司应用材料、拉姆研究和科磊半导体,在全球占主导地位。中美贸易战逐渐转化为中美科技战背景下,美国先后对华为中兴等科技公司进行制裁,将中科曙光等企业被列入禁运名单,已经充分显示出半导体产业国产化的重要性。目前国内半导体装备产业刚刚起步,整机和核心零部件严重依赖美国,尤其核心零部件国产化接近为零,若美国对国内实现半导体设备限制出口,必将严重影响国内半导体制造产业,关键半导体设备实现国产替代迫在眉睫。

图表:全球前五大半导体设备公司

资料来源:锐观咨询整理

2、政策资金持续支持,国产厂商开始获得突破

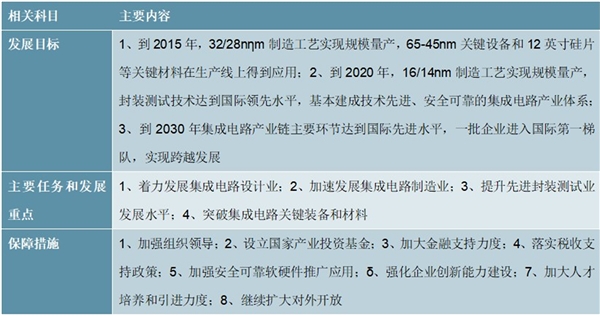

半导体产业链得到政策和大基金支持,大基金一期投向以IC制造为主。2014年6月《国家集成电路产业发展推进纲要》发布,详细的规划了今后一段时间集成电路产业发展的总体要求、主要任务和发展重点和保障措施。要求着力发展集成电路设计业、加速发展集成电路制造业、提升先进封装测试业发展水平并突破集成电路关键装备和材料。集成电路关键装备和材料方面,要求加强集成电路装备、材料与工艺结合,研发光刻机、刻蚀机、离子注入机等关键设备,开发光刻胶、大尺寸硅片等关键材料,加强集成电路制造企业和装备、材料企业的协作,加快产业化进程,增强产业配套能力。2018年3月全国两会提出要“推动集成电路、第五代移动通信、飞机发动机、新能源汽车、新材料等产业发展”,集成电路产业第一次被列在实体经济的首位进行强调,国家在政策方面给与持续支持。2014年国家设立集成电路产业投资基金一期,大基金一期承诺出资1200亿,实际出资1387亿,主要投向IC设计、IC制造、封测、设备和材料领域,其中IC制造领域投资最多,约占63%。

图表:《国家集成电路产业发展推进纲要》主要内容

资料来源:锐观咨询整理