磁性材料行业竞争格局分析:高端磁性材料市场仍由国外企业占据

磁性材料是电子变压器的主要原材料之一,对电子变压器的各项性能指标有重要影响。随着电子信息产业的高速发展,对高频磁性元件的要求越来越高,随之对磁性元件提出了更高的材料标准和要求,如元器件的小型化、片式化、高频化、高性能、低损耗等。

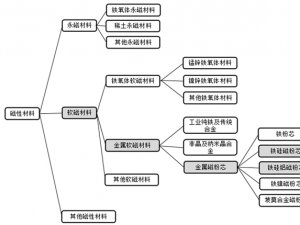

国内近年来已经成长出一批颇具规模和实力的磁性材料企业,例如横店东磁已成为全球最大的磁性材料生产企业之一,在产量规模上已经处于全球第一。但是,在高端磁性材料市场,仍然主要由TDK、FDK、飞利浦、EPCOS等企业占据。对工频变压器的铁芯主要由日本的JFE、我国的宝钢、武钢等供应。由于磁性材料属于材料科学,其技术研发中基础研究的占比很高,研发难度大、时间长、投入高,而磁性材料技术变化较慢,技术路线发展稳定。所以,技术领先企业比较容易保持领先优势,后进企业者赶超存在一定难度。这导致了本行业的部分高性能磁性材料主要依靠进口,价格相对较高,对本行业的成本带来一定影响。此外,近年来,采用纳米技术的非晶材料广泛使用在变压器、太阳能逆变器等新能源领域。主要由美国Magnetics、MicroMetals,日本的日立和韩国CSC企业生产的合金材料也被广泛应用于开关电源行业。

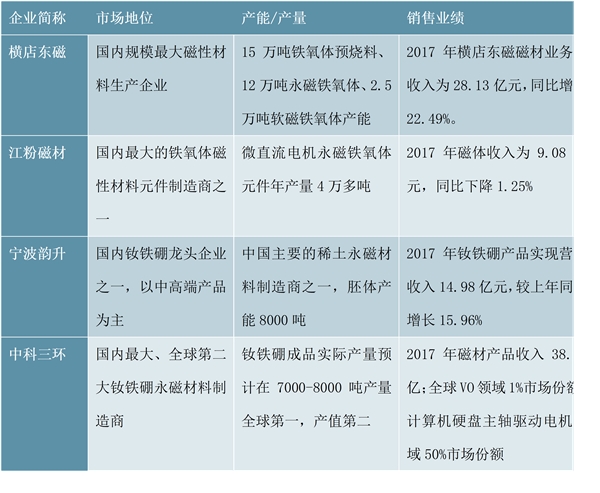

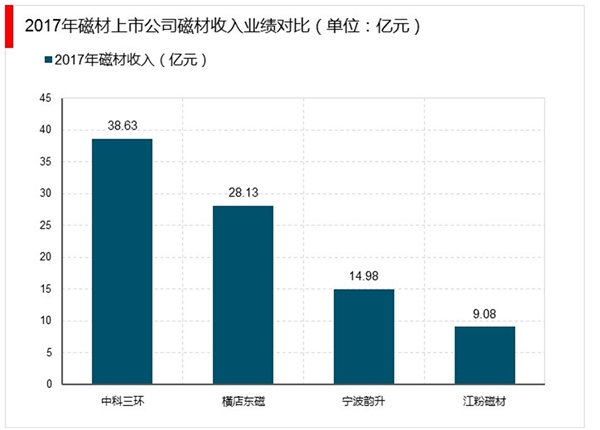

经过几十年的持续发展,中国磁性材料行业内规模以上企业数量超过100家,形成了品种齐全的磁性材料产品体系。从磁性材料上市公司发布的数据来看,2017年中科三环以38.63亿元的磁材产品收入位居行业第一;横店东磁和宁波韵升紧随其后,磁材收入分别为28.13亿和14.96亿。

图表:磁性材料行业重点企业及其产销情况对比分析

资料来源:锐观咨询整理

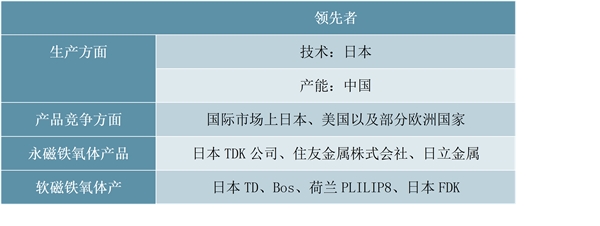

从生产方面来看,目前全球磁性材料生产主要集中在日本和中国,从技术和产能方面来看,日本是磁性材料技术领跑者,而我国磁性材料产能居世界首位,每年生产世界68%-75%左右的磁体。产品竞争方面,国际市场上日本、美国以及部分欧洲国家领先。这些国家在磁性材料生产方面起步早、新产品开发能力强、技术含量高,国际市场高档铁氧体磁性材料的竞争主要集中在上述国家,国内参与高档磁性材料国际市场竞争的企业为数不多。

在永磁铁氧体产品生产方面,日本TDK公司、住友金属株式会社、日立金属等国际大公司具有十分强的竞争力。软磁铁氧体产品则面临来自日本TDK、EPCOS、荷兰PLILIPS、日本FDK等跨国公司的竞争。

图表:全球磁性材料竞争格局

资料来源:锐观咨询整理

资料来源:锐观咨询整理

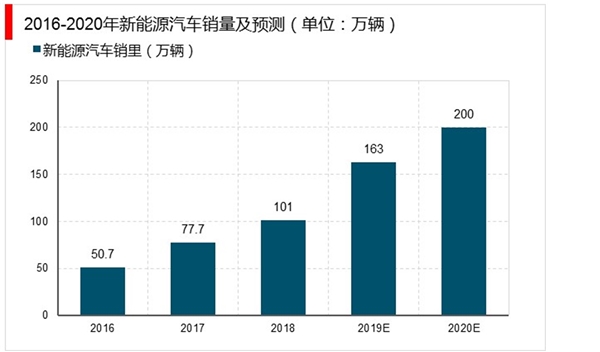

电池、电机、电控为新能源汽车三大核心系统之一。汽车驱动电机是新能源汽车动力的可靠保证,目前市场上,永磁同步电机市占率预计在90%以上,而永磁同步电机内转子关键材料即为钕铁硼磁材。驱动电机单耗量大,行业需求格局改变。新能源车电机磁材单耗:乘用车2-3公斤,客车5-10公斤。而传统汽车整车约有30-40个微电机,对永磁材料总需求预计在1.2公斤左右。随新能源汽车逐步放量,高性能磁材行业需求格局有望颠覆。

2018年,我国新能源汽车累计销量达101万辆,同比增长83%。2020年新能源汽车产能将达到200万辆。伴随新能源汽车在全国大范围的推广,行业景气度不断提升,稀土磁材行业受益明显。2018年中国新能源汽车消耗钕铁硼磁材4582吨左右,产值19.24亿元。预计到2020年,将消耗钕铁硼磁材9073吨,产值38.11亿元。

资料来源:公开资料整理