全球光伏玻璃行业竞争格局及行业进入主要壁垒分析

1、光伏玻璃行业竞争格局和市场化程度

目前,光伏玻璃行业已经形成少数规模化企业的充分竞争的格局。根据Frost&Sullivan的行业报告及各公司年报显示,中国的光伏玻璃制造企业占据全球光伏玻璃市场前五名。按光伏玻璃原片产能计算,前五大光伏玻璃生产商在2013年和2014年分别占全球光伏玻璃总产能的63.3%及65.4%。根据《2015-2016中国光伏产业年度报告》的数据,2015年前五大光伏玻璃生产企业的市场集中度进一步提高到68.8%。

随着多年的发展,光伏行业经历了技术提升、价格波动、政策变动等因素的历练,目前已经逐渐形成生产区域集中和规模集中的格局,技术开发速度进入平稳期。在这种背景下,光伏玻璃生产企业一方面需要继续通过技术开发改进产品的特性,增强自身产品的竞争力,另一方面需要通过扩大生产规模来提高生产效率、摊薄各项费用、降低采购成本,保证供货及时性,从而提升企业自身的市场竞争力。

因此,从行业整体规模发展的速度、产能利用率、技术发展及成本下降情况来看,一线龙头企业与二三线企业相比有明显的优势。随着行业的进一步发展,国家补贴政策将会逐渐降低,规模小、品牌知名度差、融资能力差的中小企业将会在未来的发展中与一线龙头企业的距离越来越远,市场份额将会向规模化光伏玻璃企业进一步集中。

2、光伏玻璃行业内的主要企业及其市场份额

全球光伏玻璃行业的主要企业有信义光能、亚玛顿、南玻等,根据《2016-2017年中国光伏产业年度报告》,信义光能国内及全球市场份额占有率稳居第一,福莱特集团是全球第二大光伏玻璃生产商。

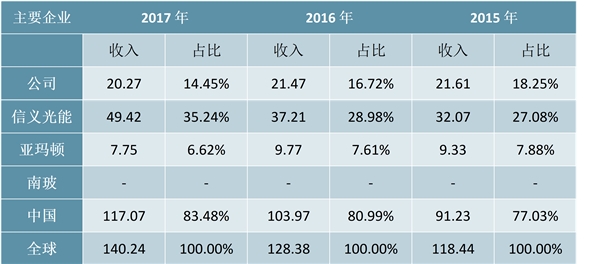

光伏玻璃企业销售收入及全球市场占有率情况如下:

单位:亿元

资料来源:公开资料整理

根据《2016-2017年中国光伏产业年度报告》,“截至2016年底,国内超白压花玻璃原片生产企业共计38家,其中在产企业20家,在产窑炉45座,141条在产生产线。排在前列的企业有:信义玻璃集团、福莱特集团、南玻集团等企业。”

根据与中国玻璃协会的访谈了解,信义光能2015-2016年相继新投产2座日产1000吨的窑炉、1座日产900吨的窑炉,2017年新投产1座日产1000吨的窑炉;南玻A产能为2座日产650吨的窑炉。

3、进入光伏玻璃行业的主要壁垒

(1)技术壁垒

1)太阳光透过率高、吸收率和反射率低。光伏玻璃最重要的特性就是太阳光的高透过率。普通玻璃因为含铁量较高,往往呈现绿色,透光率较低,因此光伏玻璃一般使用超白玻璃。目前,普通玻璃的铁含量一般在0.2%以上,而光伏玻璃的含铁量根据国家标准必须低于0.015%。按照《太阳能用玻璃第1部分:超白压花玻璃》标准的规定,光伏玻璃的光伏透射比≥91.5%(按3.2mm标准厚度),而相同厚度的普通玻璃只有88~89%左右。因此超白玻璃在料方设计、工艺6Frost&Sullivan:《FinalReportforChina'sPhotovoltaicGlassMarketStudy》,2015.04系统设计、熔窑窑池结构、操作制度、控制制度和产品质量标准等方面的要求都远高于普通玻璃。这拉开了普通玻璃制造企业与超白玻璃制造企业的技术差距,形成了普通玻璃制造企业进入光伏玻璃行业的技术壁垒;

2)抗冲击性能。为具备对风压、积雪、冰雹、投掷石子等外力和热应力的较高机械强度,光伏玻璃通常采用钢化玻璃。钢化玻璃产品是在原片玻璃的基础上,通过使用物理的方法,在玻璃表面形成压应力,提高玻璃表面承载能力而得。目前广泛应用的光伏钢化玻璃有一个缺点,就是有一定的自爆率。如果钢化后的光伏玻璃在光伏组件上自爆,将造成光伏组件的致命破坏,损失价值较大。因此,降低钢化玻璃的自爆率成为进入光伏玻璃行业的又一技术壁垒;

3)耐腐蚀性能。对雨水和环境中的有害气体具有一定的耐腐蚀性能。此外,需可耐各种清洁剂清洗,耐酸、碱清洗剂之擦拭,玻璃及膜层不受损坏;

4)长期暴露在大气和阳光下,性能无严重恶化;

5)热膨胀系数必须与结构材料相匹配;

6)耐高温性能。目前,增透型超白压花玻璃可以承受250度以上的耐高温测试,而一般玻璃只能耐80度左右温度。

能够满足上述条件的只有超白浮法玻璃和超白压花玻璃。与超白浮法玻璃相比,太阳能超白压花玻璃的正面用特殊的绒面处理,减少光的反射,反面用特殊花型处理,极大地增强了太阳光不同入射角的透过率,加上产品本体高透过率,使得太阳能超白压花玻璃在太阳光长期照射下确保优异的透光率。在太阳光斜射及电池组件呈角度安装时,超白压花玻璃比超白浮法玻璃的综合光透射比高约3%至4%。根据实践经验,太阳光透过率每提高1%,光伏电池组件发电功率可提升约0.8%,因此超白压花玻璃是晶体硅电池面板的首选材料。

此外,光伏玻璃制造涉及较多的技术环节,只要一个环节出问题,就会影响产品的质量和制成率。玻璃生产的连续性很强,质量不过关的光伏玻璃成品需要回炉重造,会给生产企业带来额外的成本费用,原片产品的正常生产更是24小时连续工作,无法停产,如果产品质量不稳定会导致生产无法正常进行。

由于每个企业的自身条件、生产线建制、工艺参数均不相同,建立起适应自身特点的工艺制度,需要大量、长时间的摸索积累和不断创新。生产技术的经验积累、工艺技术的掌握程度和技术管理水平的精细化程度构成了非玻璃生产企业进入光伏玻璃行业的主要障碍。同时,由于普通浮法玻璃与光伏玻璃的生产技术不同,普通玻璃的生产线无法轻易转换为光伏玻璃生产线。因此,普通玻璃生产企业也很难轻易进入光伏玻璃市场。

(2)认证壁垒

光伏玻璃作为光伏组件不可或缺的组成部分,需搭载组件产品一同进入认证程序。出口欧盟、美国、日本的光伏组件必须取得当地的产品质量认证,更换封装玻璃必须重新进行认证,周期较长且成本不低,因此光伏组件企业更倾向于与质量稳定、供货及时的规模化光伏玻璃供应商结成合作关系,且一旦建立了合作关系,一般较为稳定。

同时,国外权威认证机构对光伏组件的性能、可靠性、质量稳定性要求甚严,对相关企业技术实力、业务规模、实验检测、研发能力、质量控制要求很高。新进企业难以在短时间内达到质量技术标准,其玻璃产品搭载光伏组件较难通过认证。

(3)客户资源壁垒

光伏组件企业对于光伏玻璃的质量稳定性、供货及时性、售后服务都有较高的要求,要进入光伏组件企业供应商名录须面临供应商评审、验厂、产品测试、认证、小批量试用、中批量采购直至批量供货等众多环节,耗时较长(半年到一年),因此较先进入市场的企业已通过多年的长期合作关系培养了客户对品牌的忠诚度,从而对新进企业构成阻碍。

(4)规模壁垒

目前光伏玻璃行业已经形成规模化的竞争格局,规模较大的企业才能在产品的质量、供应和价格方面赢得市场竞争,小规模的生产企业很难在这种市场竞争环境中获得优势。光伏玻璃生产项目的建设需要投入大量资金,包括但不限于生产设备成本、原材料存储、环保费用开支及销售费用开支。此外,由于普通浮法玻璃与光伏玻璃的生产技术不同,普通玻璃的生产线无法轻易转换为光伏玻璃的生产线,因此,不论是玻璃行业以外的企业或普通玻璃生产企业进入光伏玻璃市场的门槛较高。